La tasa de descuento es una herramienta fundamental en el mundo financiero que nos permite evaluar la rentabilidad de una inversión. A través de una fórmula sencilla y una calculadora especializada, podemos determinar si un proyecto vale la pena o no. En este artículo, exploraremos qué es la tasa de descuento, cómo se calcula y cómo utilizar una calculadora para tomar decisiones inteligentes en nuestras inversiones. ¡Descubre todo lo que necesitas saber sobre la tasa de descuento y cómo utilizarla en tus análisis financieros!

¿Cuál es la tasa de descuento?

El tasa de descuento es el rendimiento mínimo esperado en función del perfil de riesgo específico de una inversión.

El valor presente (PV) de los flujos de efectivo futuros generados por una empresa se estima utilizando una tasa de descuento adecuada, es decir, el costo de oportunidad del capital, que refleja el perfil de riesgo de la empresa (o inversión) subyacente.

¿Cómo se calcula la tasa de descuento?

La tasa de descuento, a menudo denominada “costo de capital”, es la tasa mínima de rendimiento requerida para invertir en un proyecto u oportunidad de inversión en particular.

La tasa de descuento refleja la tasa de rendimiento requerida de la inversión dado el riesgo de sus flujos de efectivo futuros.

Conceptualmente, la tasa de descuento estima el riesgo y los rendimientos potenciales de una inversión, por lo que una tasa de interés más alta implica un mayor riesgo pero también un mayor potencial alcista.

La tasa de descuento estimada está determinada en parte por el “valor temporal del dinero” -es decir, un dólar hoy vale más que un dólar recibido en una fecha posterior- y el rendimiento de inversiones comparables con riesgos similares.

Se pueden ganar intereses con el tiempo si el capital se recibe en la fecha actual. Por lo tanto, la tasa de descuento a menudo se denomina costo de oportunidad del capital, es decir, tasa de rentabilidad, que sirve como guía para la toma de decisiones sobre la asignación de capital y la selección de inversiones que valen la pena.

Al considerar una inversión, el rendimiento que un inversor debería esperar razonablemente dependerá de los rendimientos de inversiones comparables con perfiles de riesgo similares.

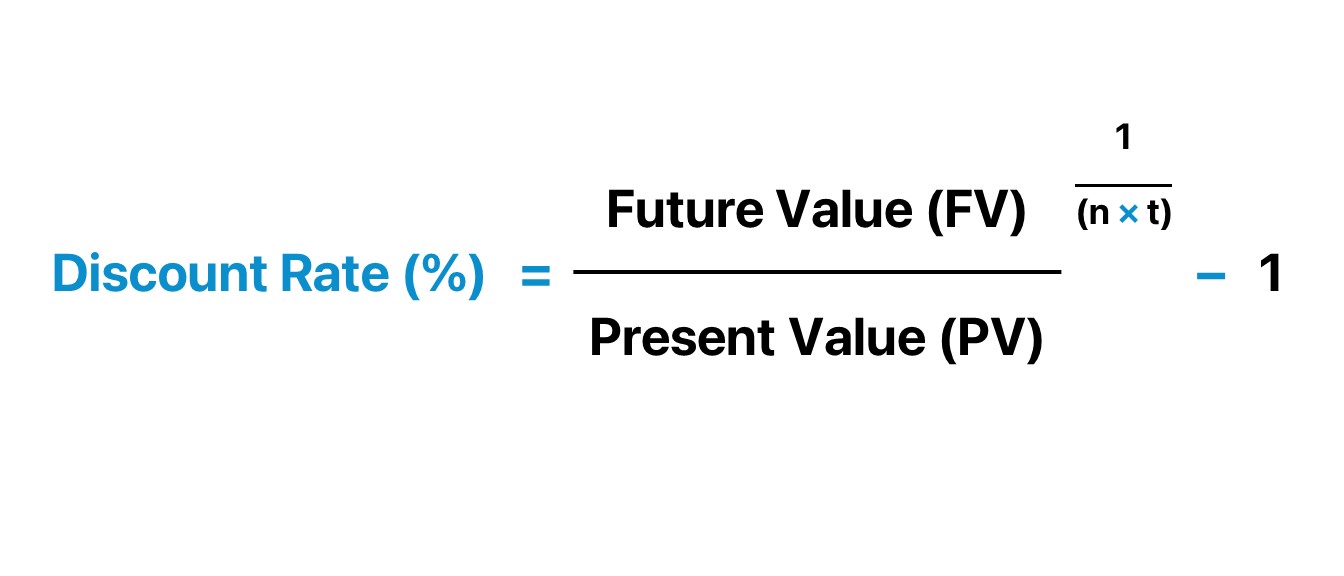

La tasa de descuento o “costo de capital” se puede calcular mediante el siguiente proceso de tres pasos:

- Primero, el valor de un flujo de caja futuro (FV) se divide por el valor presente (PV).

- A continuación, se incrementa la cantidad resultante del paso anterior al recíproco del número de años (n).

- Finalmente, se resta uno del valor para calcular la tasa de descuento.

Fórmula de tasa de descuento

La fórmula de la tasa de descuento es la siguiente.

Tasa de descuento = (Valor futuro ÷ valor actual) ^ (1 ÷ NORTE) – 1

Supongamos que su cartera de inversiones creció de $10 000 a $16 000 durante un período de tenencia de cuatro años.

- Valor futuro (FV) = $16,000

- Valor presente (PV) = $10,000

- Número de períodos = 4 años

Si incorporamos estos supuestos anteriores a la fórmula, la tasa de descuento es aproximadamente del 12,5%.

- Tasa de descuento (r) = ($16 000 ÷ $10 000) ^ (1 ÷ 4) – 1 = 12,47 %

El ejemplo que acabamos de completar supone una capitalización anual, es decir, una vez al año.

Sin embargo, si asumimos que la frecuencia de capitalización es semestral (2 veces por año), en lugar de capitalizar anualmente, multiplicaríamos el número de períodos por la frecuencia de capitalización.

Ajustada por los efectos de la capitalización, la tasa de descuento es del 6,05% por período de 6 meses.

- Tasa de descuento (r) = ($16 000 ÷ $10 000) ^ (1 ÷ 8) – 1 = 6,05%

Tasa de descuento versus valor de capital: ¿cuál es la diferencia?

El valor presente neto (VAN) de un flujo de caja futuro es la cantidad de flujo de caja descontado al día de hoy.

Sin embargo, una tasa de descuento más alta reduce el valor presente (PV) de los flujos de efectivo futuros (y viceversa).

Valor presente neto (VAN) = Σ Flujo de fondos ÷ (1 + tasa de descuento) ^ norte

En la fórmula anterior, “n” es el año en el que se recibe el flujo de caja. Cuanto mayor sea el flujo de caja, mayor será el recorte.

Además, un concepto fundamental de valoración es que el riesgo adicional debe ir acompañado de un mayor potencial de rentabilidad.

- Mayor tasa de descuento → Menor valor actual neto (VAN)

- Menor tasa de descuento → Mayor valor actual neto (VAN)

Por lo tanto, el rendimiento esperado se fija en un nivel más alto para compensar a los inversores por asumir el riesgo.

Si el rendimiento esperado no es suficiente, invertir no tendría sentido, ya que existen otras inversiones con una mejor relación riesgo-recompensa en otros lugares.

Por otro lado, una tasa de descuento más baja resulta en una valoración más alta porque hay mayor certeza en la obtención de dichos flujos de efectivo.

Más específicamente, los flujos de efectivo futuros son más estables y es probable que ocurran en un futuro previsible. Por lo tanto, las empresas estables y líderes del mercado, como Amazon y Apple, tienden a tener tasas de descuento más bajas.

Saber más → Tasa de descuento por industria (Damodarán)

¿Por qué es importante la tasa de descuento?

En un análisis de flujo de efectivo descontado (DCF), el valor intrínseco de una inversión se basa en los flujos de efectivo proyectados generados, que se descuentan a su valor presente (PV) utilizando la tasa de descuento.

Una vez que se descuentan todos los flujos de efectivo hasta el momento presente, la suma de todos los flujos de efectivo futuros descontados representa el valor intrínseco implícito de una inversión, generalmente una empresa pública.

La tasa de descuento es un factor crucial en el modelo DCF; de hecho, la tasa de descuento es posiblemente el factor más influyente en el valor derivado del DCF.

Una regla a tener en cuenta es que la tasa de descuento y los stakeholders representados deben estar alineados.

La tasa de descuento adecuada depende de las partes interesadas representadas:

WACC frente al costo del capital: ¿cuál es la diferencia?

- WACC → FCFF: El costo promedio ponderado del capital (WACC) refleja el rendimiento requerido de una inversión para todos los inversores, es decir, proveedores de deuda y accionistas. Dado que tanto los inversores de deuda como los de capital están representados en el WACC, el flujo de caja libre para la empresa (FCFF), que se debe tanto a los inversores de deuda como a los de capital, se descuenta utilizando el WACC.

- Costo de capital → FCFE: Por el contrario, el costo del capital es el rendimiento mínimo desde la perspectiva de los accionistas únicamente. El flujo de caja libre a capital (FCFE) de una empresa debe descontarse al costo del capital social, ya que los proveedores de capital representados en tal caso son los accionistas comunes.

Un DCF no apalancado predice el FCFF de una empresa, que se descuenta utilizando el WACC, mientras que un DCF apalancado predice el FCFE de una empresa y utiliza el costo del capital como tasa de descuento.

¿Cuáles son los componentes de la tasa de descuento total?

El costo de capital promedio ponderado (WACC) representa el “costo de oportunidad” de una inversión, basado en inversiones comparables con perfiles de riesgo similares.

Formalmente, el WACC se calcula multiplicando la ponderación del capital por el costo del capital y sumándola a la ponderación de la deuda multiplicada por el costo de la deuda influenciado por los impuestos.

WACC = [ke × (E ÷ (D + E))] + [kd × (D ÷ (D + E))]

Dónde:

- E / (D + E) = Ponderación del capital (%)

- D / (D + E) = Ponderación de la deuda (%)

- ke = costo de capital

- kd = costo de la deuda después de impuestos

A diferencia del costo del capital, el costo de la deuda debe ser fiscalmente efectivo porque los gastos por intereses son deducibles de impuestos, es decir, el “refugio fiscal” de los intereses.

Para gravar el costo de la deuda antes de impuestos, la tasa impositiva debe multiplicarse por uno menos la tasa impositiva.

Costo de la deuda después de impuestos = Costo de la deuda antes de impuestos × (1 – Tasa de impuesto %)

El modelo de valoración de activos de capital (CAPM) es el método estándar para calcular el costo del capital social.

Según el CAPM, el rendimiento esperado es función de la sensibilidad de una empresa al mercado en general y generalmente se aproxima al rendimiento del índice S&P 500.

Costo de capital (ke) = Tasa de interés libre de riesgo + beta × Prima de riesgo de acciones

La fórmula CAPM consta de tres componentes:

| Componentes CAPM | Descripción |

|---|---|

| Tasa de interés libre de riesgo (rf) |

|

| Prima de riesgo de acciones (ERP) |

|

| Beta (β) |

|

Calcular el costo de la deuda (kd), a diferencia del costo del capital, suele ser relativamente sencillo porque los títulos de deuda como los préstamos bancarios y los bonos corporativos tienen tasas de interés fácilmente observables que pueden determinarse a través de fuentes como Bloomberg.

Conceptualmente, el costo de la deuda es la tasa mínima de rendimiento que los deudores requieren antes de soportar la carga de prestar deuda a un prestatario en particular.

calculadora de descuento

Pasamos ahora a un ejercicio de modelado, al que puede acceder rellenando el siguiente formulario.

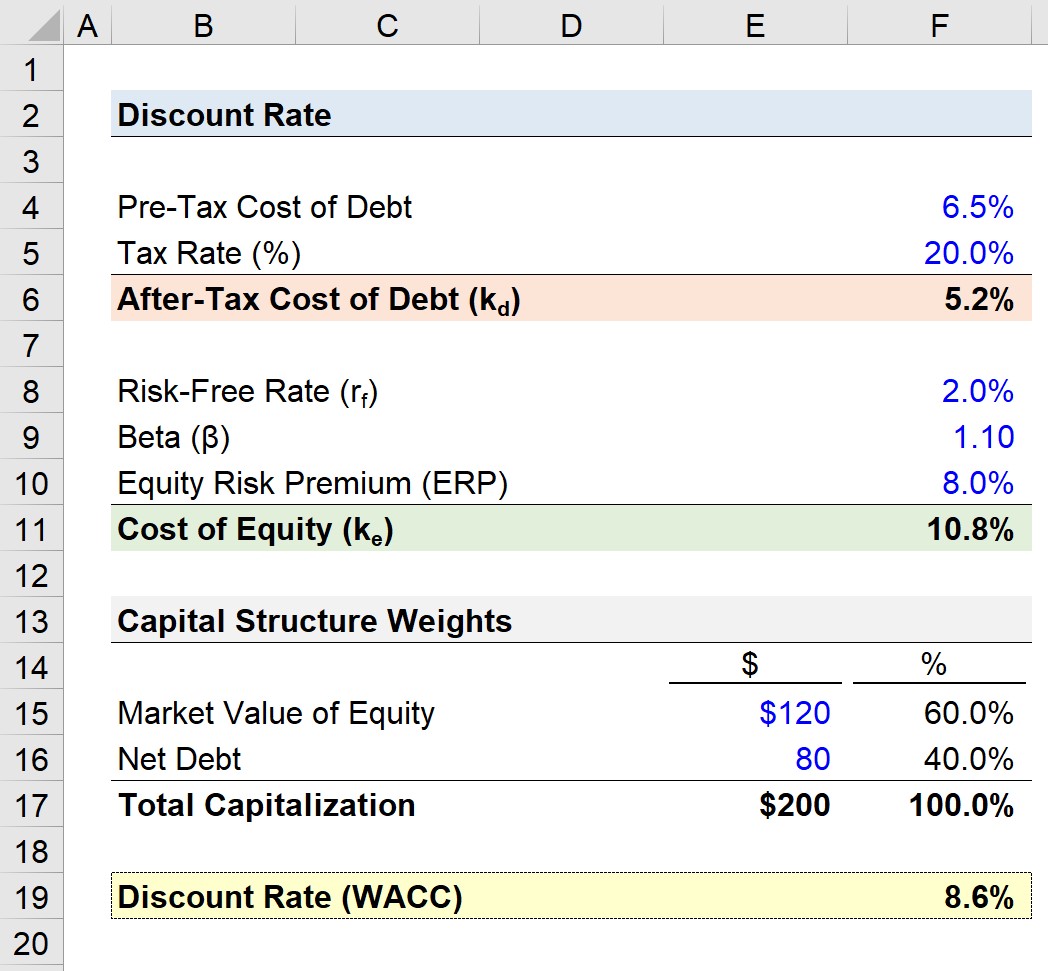

1. Ejemplo de cálculo del costo de la deuda (kd)

Supongamos que tenemos la tarea de calcular el costo de capital promedio ponderado (WACC) de una empresa.

Nuestro primer paso es calcular el costo de la deuda.

Si suponemos que la empresa tiene un costo de deuda antes de impuestos del 6,5% y la tasa impositiva es del 20,0%, el costo de la deuda después de impuestos es del 5,2%.

- Costo de la deuda después de impuestos (kd) = 6,5% × (1 – 20,0%)

- kd = 5,2%

2. Ejemplo de cálculo del costo de capital (ke)

El siguiente paso es calcular el costo del capital utilizando el modelo de valoración de activos de capital (CAPM).

Los tres supuestos para nuestras tres entradas son los siguientes:

- Tasa de interés libre de riesgo (rf) = 2,0%

- Beta (β) = 1,10

- Prima de riesgo de acciones (ERP) = 8,0%

Si incorporamos estos números a la fórmula CAPM, el costo del capital es del 10,8%.

- Costo de capital (ke) = 2,0% + (1,10 × 8,0%)

- ke = 10,8%

3. Ejemplo de análisis de estructura de capital

Ahora necesitamos determinar las ponderaciones de la estructura de capital, es decir, la contribución porcentual de cada fuente de capital.

Se supone que el valor de mercado de las acciones, es decir, la capitalización de mercado (o valor de las acciones), es de 120 millones de dólares. Por otro lado, se supone que la deuda neta de una empresa es de 80 millones de dólares.

- Valor de mercado del capital = 120 millones de dólares

- Deuda neta = $80 millones

Si bien se debe utilizar el valor de mercado de la deuda, el valor en libros de la deuda reportado en el balance general suele ser bastante cercano al valor de mercado (y puede usarse como indicador si el valor de mercado de la deuda no está disponible).

La intuición detrás del uso de deuda neta es que el efectivo en el balance podría hipotéticamente usarse para pagar parte de la deuda bruta pendiente.

Si sumamos el valor del capital de 120 millones de dólares y la deuda neta de 80 millones de dólares, calculamos que la capitalización total de nuestra empresa es de 200 millones de dólares.

Utilizando estos 200 millones de dólares, podemos determinar la ponderación relativa de la deuda y el capital en la estructura de capital de la empresa:

- Ponderación del patrimonio = 60,0%

- Ponderación de la deuda = 40,0%

4. Ejemplo de cálculo de la tasa de descuento.

Ahora tenemos los datos necesarios para calcular la tasa de descuento de nuestra empresa, que es igual a la suma del costo de cada fuente de capital multiplicada por la ponderación adecuada de la estructura de capital.

- Tasa de descuento (WACC) = (5,2% × 40,0%) + (10,8% × 60,0%)

- CMPC = 8,6%

En resumen, la tasa de descuento (o costo de capital) de nuestra empresa hipotética es del 8,6%. Esta es la tasa implícita utilizada para descontar sus flujos de efectivo futuros.