La tasa de interés es un factor fundamental que afecta a la economía de cualquier país. Su sensibilidad, es decir, su capacidad de respuesta frente a los cambios en este indicador, es un tema de vital importancia para los expertos y analistas financieros. En este artículo, exploraremos en qué consiste la sensibilidad a la tasa de interés y cómo puede influir en diferentes aspectos económicos. ¡Sigue leyendo para descubrir cómo este factor tan crucial puede moldear el panorama financiero de una nación!

El análisis de las fluctuaciones de precios de los valores de renta fija en respuesta a cambios en el tipo de interés del mercado.

Más de 1,8 millones de profesionales utilizan CFI para aprender contabilidad, análisis financiero, modelado y más. Comience con una cuenta gratuita para explorar más de 20 cursos siempre gratuitos y cientos de plantillas financieras y hojas de trucos.

¿Qué es la sensibilidad a las tasas de interés?

La sensibilidad a las tasas de interés se refiere al análisis de las fluctuaciones de precios de los valores de renta fija debido a cambios en las tasas de interés del mercado. Cuanto mayor sea la sensibilidad del valor a los tipos de interés, mayores serán las fluctuaciones de los precios.

Resumen

- La sensibilidad a las tasas de interés se refiere al análisis de las fluctuaciones de precios de los valores de renta fija debido a cambios en las tasas de interés del mercado.

- Esta es una consideración importante al vender y comprar valores de renta fija en el mercado secundario.

- La sensibilidad a las tasas de interés está influenciada por factores como el vencimiento del activo y la tasa de cupón.

Comprender la sensibilidad a las tasas de interés

Los valores de renta fija son una de las clases de activos más importantes disponibles para los inversores. Los inversores se benefician de los valores de renta fija mediante el tipo de interés (cupón) y el aumento de precio. Los pagos de cupones sobre valores de renta fija se fijan durante la vida del valor, mientras que las fluctuaciones de precios son resultado directo de cambios en las tasas de interés del mercado.

Los valores de renta fija se crean y venden inicialmente en el mercado primario. Los inversores pueden entonces elegir entre mantener el título de renta fija hasta su vencimiento o revenderlo en el mercado secundario. El precio de los títulos de renta fija está negativamente correlacionado con el tipo de interés del mercado; esto se conoce como riesgo de tipo de interés.

Cuando se emiten, los bonos con cupón se venden a un precio único. valor nominal basado en la tasa de interés actual del mercado. Una vez que se emite el bono, los pagos de los cupones se fijan durante la vigencia del préstamo, pero la tasa de interés del mercado fluctúa continuamente.

Cuando la tasa de interés del mercado aumenta, los precios de los títulos de renta fija en circulación disminuyen porque los títulos de renta fija recién emitidos pagan pagos de cupones más altos. Por el contrario, cuando la tasa de interés del mercado cae, los títulos de renta fija en circulación aumentan porque sus pagos de cupones son más altos que los de los títulos de renta fija recién emitidos.

Por lo tanto, comprender la sensibilidad a las tasas de interés es una consideración importante al seleccionar valores de renta fija. Ciertas características influyen en la sensibilidad a la tasa de interés de un valor, como por ejemplo:

1. Término

Cuanto más largo sea el plazo, mayor será la sensibilidad a la tasa de interés del valor. Esto se debe a que los valores a más largo plazo están sujetos a un mayor riesgo de tipos de interés.

2. Tasa de cupón

Cuanto menor sea el cupón, mayor será la sensibilidad a la tasa de interés del valor porque tiene un mayor riesgo de tasa de interés.

Cómo medir la sensibilidad a las tasas de interés

Para medir la sensibilidad a las tasas de interés, la duración es una métrica excelente porque toma en cuenta esas características. Como regla general: cuanto mayor sea la duración, mayor será la sensibilidad a los tipos de interés. Los tres tipos de duración más comunes son:

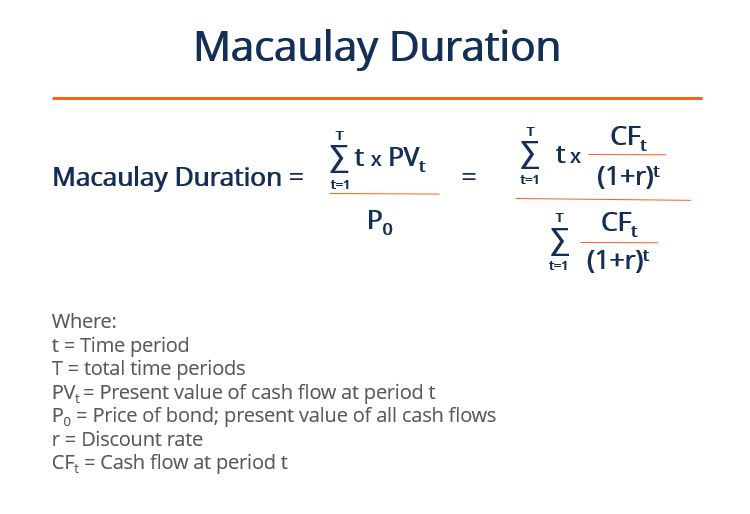

1. Duración de Macaulay

La duración de Macaulay indica cuánto tiempo el inversor debe mantener el valor hasta que todos sus flujos de efectivo puedan pagar el precio del bono. Para los bonos con pagos de cupones, la duración de Macaulay siempre es más corta que el plazo restante. Para los bonos de cupón cero (bonos sin pagos de cupón que se venden con descuento), la duración de Macaulay es el plazo restante hasta el vencimiento.

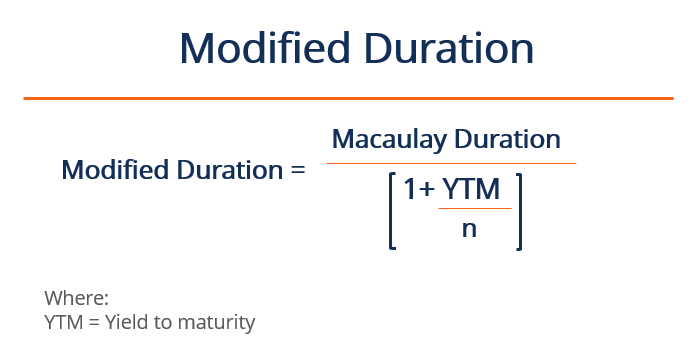

2. Duración modificada

La duración modificada se basa en la duración de Macaulay integrando el rendimiento hasta el vencimiento. Representa el cambio porcentual en el precio del bono en relación con el cambio porcentual en la tasa de interés.

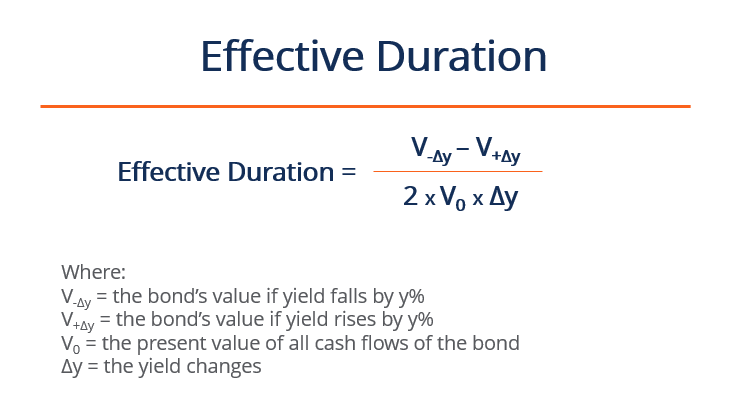

3. Duración de la eficacia

La duración efectiva se aplica específicamente a los bonos con opciones incorporadas para tener en cuenta su incertidumbre con respecto a los flujos de efectivo futuros. La duración efectiva sirve como el cambio porcentual en el precio en relación con el cambio porcentual en el rendimiento al vencimiento.

Ejemplo práctico

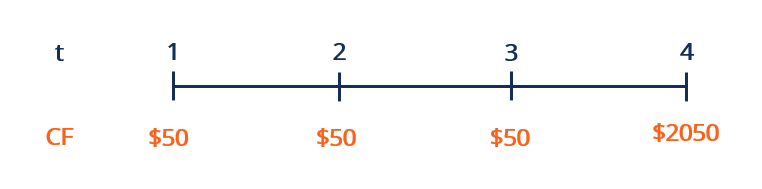

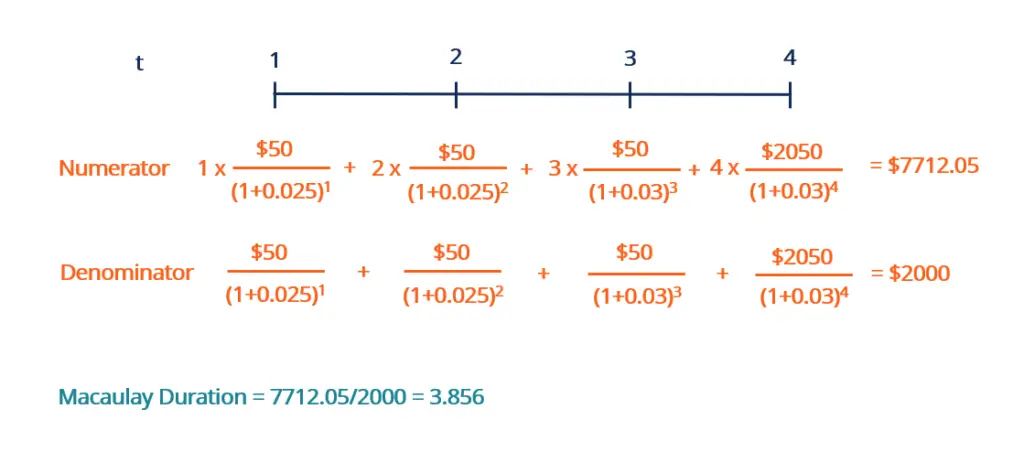

Supongamos que un inversor compra un bono con un valor nominal de 2.000 dólares y una tasa de cupón del 2,5% compuesto anualmente. La fecha de vencimiento es dentro de cuatro años, cuando se reembolsará el monto principal de $ 2,000. ¿Cuánto dura el vencimiento Macaulay del bono?

Aunque la fórmula puede parecer intimidante, el numerador y el denominador son casi idénticos, excepto que cada flujo de efectivo en el numerador se multiplica por su respectivo período t. Para la tasa de descuento r utilizamos el cupón del bono.

Después de resolver el numerador y el denominador, los sumamos para obtener un período de Macaulay de 3,856. Esto significa que se necesitarán aproximadamente 3.856 años para que los flujos de efectivo cubran el bono. Precio. Debido a que el bono paga cupones, la duración de Macaulay es más corta que su vencimiento restante de cuatro años.

Aprende más

CFI ofrece el programa de certificación Capital Markets & Securities Analyst (CMSA)® para aquellos que buscan llevar su carrera al siguiente nivel. Para continuar aprendiendo y avanzar en su carrera, los siguientes recursos le serán útiles: