Los ratios crediticios y los indicadores financieros son herramientas fundamentales para evaluar la salud financiera de una empresa. Estas medidas proporcionan una visión detallada de la capacidad de una empresa para cumplir con sus obligaciones crediticias y evaluar su desempeño financiero general. En este artículo, exploraremos algunos de los ratios crediticios más comunes y los indicadores financieros clave utilizados en el análisis de la salud financiera de una empresa. Además, proporcionaremos ejemplos prácticos de cómo calcular estos ratios y utilizarlos para tomar decisiones informadas en el mundo de las finanzas. Si estás interesado en entender mejor cómo evaluar la solvencia y la estabilidad financiera de una empresa, ¡sigue leyendo!

Paso 1: Calcular el margen de interés neto

El primer paso para evaluar un préstamo es determinar los ingresos netos a nivel del préstamo.

Para llegar allí, comience con:

- Ingresos por intereses del préstamo, más

- Otros honorarios y cargos, menos

- Gastos por intereses (el costo de recaudar fondos de los depósitos de los clientes o de pedir prestado fondos de otros lugares)

eso te atrapa Margen de interés neto – Corresponde al EBIT de empresas no financieras.

Paso 2: Calcule el ingreso neto a nivel de préstamo

A continuación, reste una salida llamada Provisión para riesgos de impago de préstamosque se refiere a estimar la cantidad de dinero que se debe reservar para las pérdidas esperadas del préstamo o un pasivo/provisión contingente.

Por último, deberá deducir los costos laborales/salarios asociados y los costos generales asignados, así como los impuestos.

Esto convierte al banco corporativo en uno Ingreso neto a nivel de préstamo. Aquí hay una tabla resumen para calcular el ingreso neto de un préstamo:

| Ingresos por intereses |

| añadir: ingresos por honorarios |

| menos: costos de financiamiento |

| Margen de interés neto |

| menos: provisiones para pérdidas crediticias |

| menos: gastos no relacionados con intereses |

| Utilidad neta antes de impuestos |

| menos: impuesto sobre la renta |

| Lngresos netos |

Paso 3: Determinar los ratios crediticios más importantes

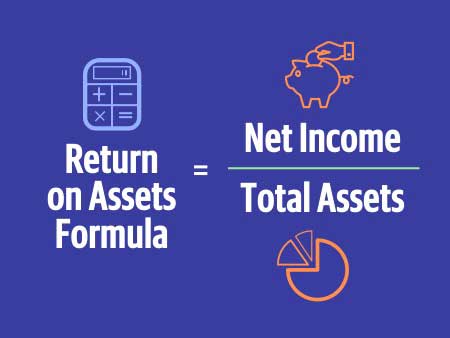

Con el ingreso neto actual a nivel de préstamo, se compara con el monto total del préstamo utilizando un Retorno de la inversión Ratio (recordemos que el préstamo es un activo para el banco):

Rendimiento sobre los activos (ROA) = Ingresos netos / Activos totales

Comprender el retorno de la inversión

El ROA se utiliza para calcular qué tan rentable es un préstamo potencial y si el préstamo debe otorgarse o no a un prestatario potencial.

Si estos cálculos o métricas de rentabilidad superan el obstáculo del producto crediticio, los bancos pueden aprobar el préstamo siempre que se cumplan otros criterios desde una perspectiva de riesgo, tales como: B. la exposición al mismo cliente, la exposición a la industria en su conjunto y las pérdidas esperadas del préstamo.

Tenga en cuenta que el retorno de la inversión no es directamente comparable entre diferentes productos crediticios, por lo que un ROA del 1% no es necesariamente peor que un ROA del 3% si el Producto A es menos riesgoso que el Producto B. Por lo tanto, la decisión de calificación crediticia depende de diferentes productos con obstáculos.

Debido a las diferencias entre productos, el ROA tiene sus límites. Y una forma de normalizar las diferencias de riesgo entre productos es ajustar el riesgo de los montos de los préstamos utilizando un Rentabilidad de los activos ponderados por riesgo Relación.

Rendimiento de los activos ponderados por riesgo (RORWA) = Lngresos netos1 / activos ponderados por riesgo

Entendiendo RORWA

RORWA modifica el ROA para capturar los riesgos asumidos para generar retornos. Por ejemplo, un préstamo de 25 millones de dólares con un ingreso neto de 1 millón de dólares tendría un ROA del 4%.

Sin embargo, si este préstamo fuera un préstamo seguro, la ponderación de riesgo podría reducirse de $25 millones a $20 millones, lo que aumentaría el RORWA al 5%.

Por tanto, RoRWA es una buena forma de normalizar la forma en que el banco corporativo evalúa la rentabilidad del préstamo. Mientras que ROA utiliza activos como denominador en la fórmula, RoRWA ajusta la cantidad de activos en función de su riesgo percibido.

Último, Rentabilidad sobre recursos propios se adapta a los diferentes requisitos patrimoniales para amortiguar el préstamo:

Rentabilidad sobre el capital = ingreso neto / capital

Entendiendo las huevas de riesgo

Cuando un banco otorga un préstamo, toma su activo más seguro (efectivo) y se lo pasa al prestatario, creando ahora un activo nuevo (más riesgoso). Cuando los bancos hacen esto sin control, sus balances se vuelven cada vez más riesgosos, poniendo en riesgo los depósitos.

Para proteger a los depositantes, los reguladores exigen a los bancos que asignen una cierta cantidad de capital de riesgo en función de los perfiles crediticios de un prestatario potencial, como sugieren sus modelos de evaluación de riesgos.

Imaginemos que el mismo préstamo de 25 millones de dólares que genera 1 millón de dólares en ingresos anuales requiere que el banco reserve 5 millones de dólares en reservas de capital. Por lo tanto, el ROE es 1 millón de dólares/5 millones de dólares = 20%.

Paso 3: Adaptarlo a las relaciones de banca de inversión

Como mencionamos en nuestra guía definitiva sobre banca corporativa, la banca corporativa se ubica dentro del banco de inversión y a veces aprueba préstamos que no serían rentables por sí solos pero que tienen sentido porque crean oportunidades para que otras partes del banco de inversión los sigan. en servicios como fusiones y adquisiciones, suscripción de deuda y capital, etc.

Líneas de crédito revolving como líderes en pérdidas

En particular, las líneas de crédito renovables se consideran un producto que genera pérdidas para los bancos corporativos porque tienden a causar una pérdida económica al banco, ya que el banco reserva capital para los acreedores, mientras que los prestatarios prefieren el capital de bonos a más largo plazo en lugar de recurrir a el revólver y utilizar efectivo y papel comercial para necesidades de crédito a corto plazo.

ejemplo pictórico

Supongamos que un banco corporativo presta a un gran cliente corporativo cuyo rendimiento sobre el capital (ROE) es del 13%, mientras que la tasa interna de rendimiento mínima del banco es del 17%. Esto no funcionaría como una decisión crediticia independiente. Sin embargo, si espera refinanciar a través del mercado de capitales de deuda durante el próximo año y un posible acuerdo de fusiones y adquisiciones que podría generar un rendimiento total del mercado de capitales del 22%, esta podría ser una decisión que valga la pena para el banco.