La curva de rendimiento es una herramienta clave para entender las tendencias económicas y financieras. En este artículo, exploraremos en profundidad qué es la curva de rendimiento, cómo se interpreta y por qué es importante para los inversores y analistas. Aprenderemos cómo esta representación gráfica de los intereses de los bonos nos puede dar una idea de las expectativas del mercado y de la salud de la economía. ¡Sigue leyendo para descubrir cómo la curva de rendimiento puede ayudarte a tomar decisiones financieras más informadas!

Un gráfico de rentabilidad a lo largo del tiempo.

Más de 1,8 millones de profesionales utilizan CFI para aprender contabilidad, análisis financiero, modelado y más. Comience con una cuenta gratuita para explorar más de 20 cursos siempre gratuitos y cientos de plantillas financieras y hojas de trucos.

¿Qué es la curva de rendimiento?

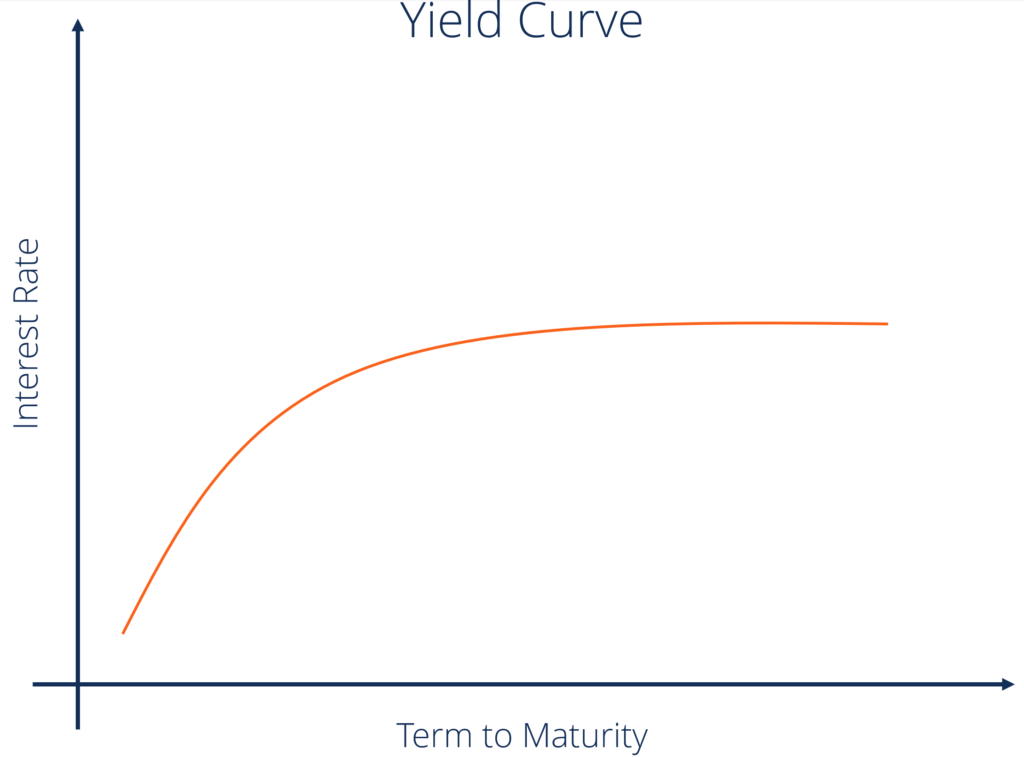

La curva de rendimiento es una representación gráfica de las tasas de interés de la deuda para varios vencimientos. Muestra el rendimiento que espera recibir un inversor si presta su dinero durante un período de tiempo determinado. El gráfico muestra el rendimiento de un bono en el eje vertical y el vencimiento restante en el eje horizontal. La curva puede adoptar diferentes formas en diferentes puntos del ciclo económico, pero normalmente tiene pendiente ascendente.

Un analista de renta fija puede utilizar la curva de rendimiento como indicador económico adelantado, especialmente cuando adquiere una forma invertida, lo que indica una recesión económica porque los rendimientos a largo plazo son más bajos que los rendimientos a corto plazo.

¡Obtenga más información sobre los bonos en el curso Fundamentos de renta fija de Finanzas!

Tipos de curvas de rendimiento

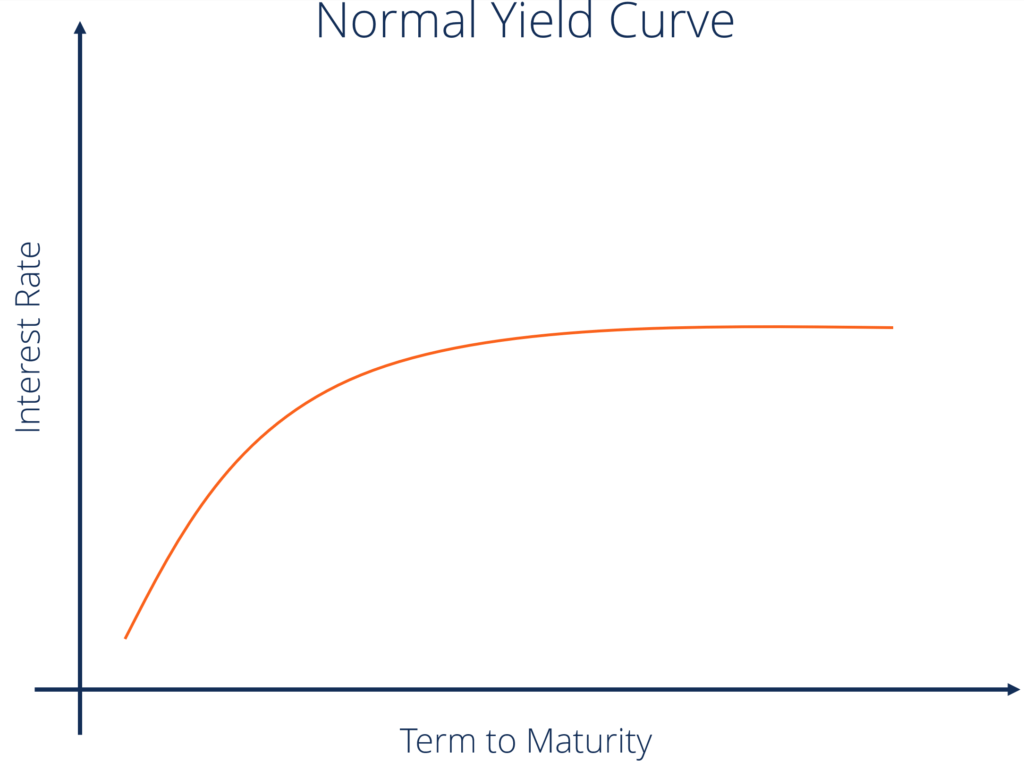

1. normales

Esta es la forma más común de curva y por eso se llama curva normal. La curva de rendimiento normal refleja tasas de interés más altas en los bonos a 30 años que en los bonos a 10 años. Si lo piensas intuitivamente, si prestas tu dinero durante un período de tiempo más largo, esperas recibir una compensación mayor a cambio.

La curva de rendimiento con pendiente positiva se denomina normal porque un mercado racional generalmente quiere una mayor compensación por mayores riesgos. Debido a que los valores a largo plazo están sujetos a un mayor riesgo, el rendimiento de estos valores será mayor que el que ofrecen los valores a corto plazo de menor riesgo.

Un período de tiempo más largo aumenta la probabilidad de que ocurran eventos negativos inesperados. Por lo tanto, un plazo a largo plazo suele ofrecer tasas de interés más altas y mayor volatilidad.

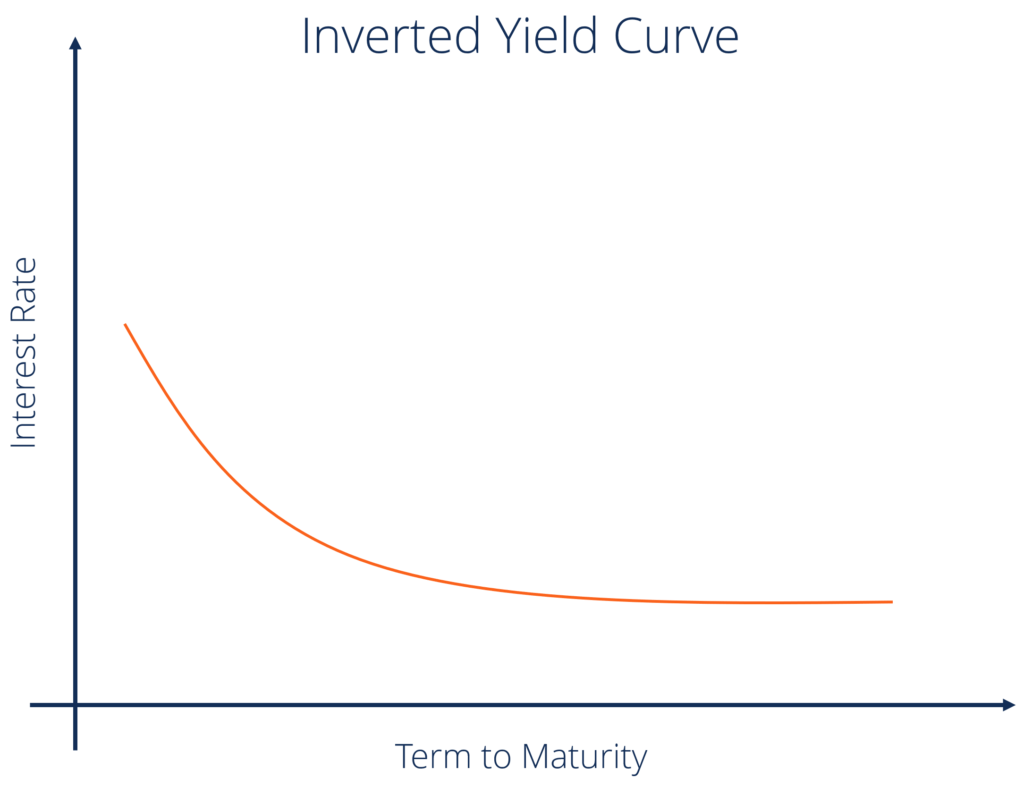

2. invertido

Se produce una curva invertida cuando los rendimientos a largo plazo caen por debajo de los rendimientos a corto plazo. Se produce una curva de rendimiento invertida debido a la percepción de los inversores a largo plazo de que las tasas de interés caerán en el futuro. Esto puede deberse a diversas razones, pero una de las principales es la expectativa de una disminución de la inflación.

Cuando la curva de rendimiento comienza a invertirse, se considera un indicador temprano de una recesión económica. Históricamente, estos cambios en las tasas de interés han reflejado el sentimiento del mercado y las expectativas económicas.

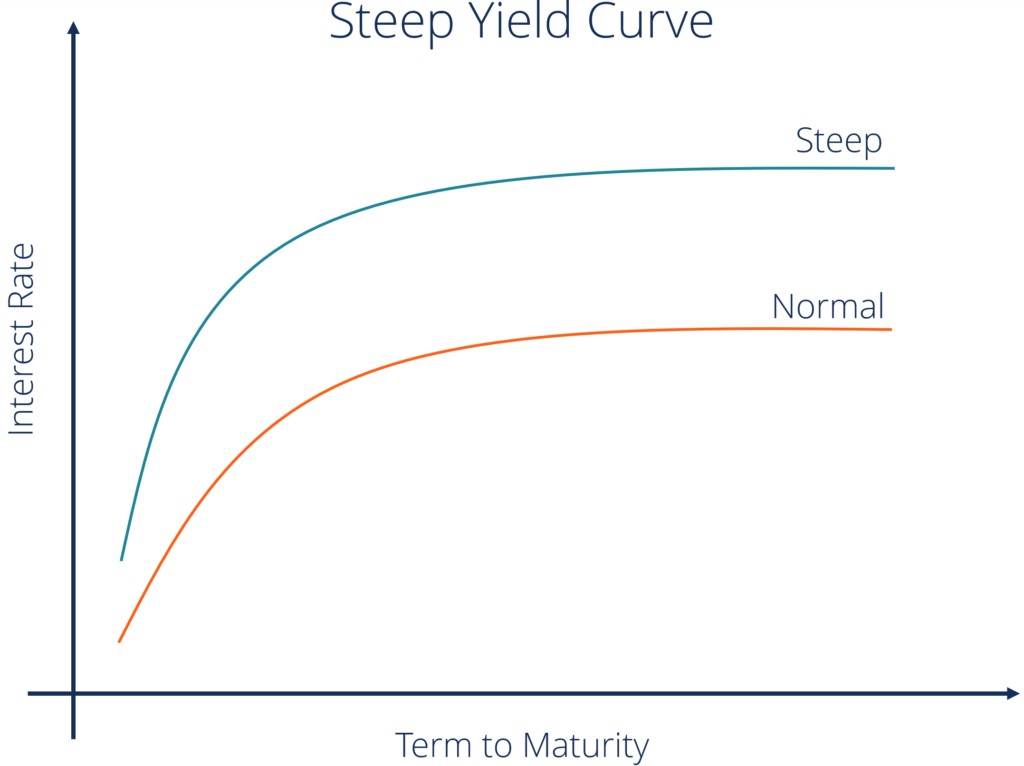

3. empinado

Una curva pronunciada indica que los rendimientos a largo plazo están aumentando más rápido que los rendimientos a corto plazo. En el pasado, las curvas de rendimiento pronunciadas indican el comienzo de un período económico expansivo. Tanto la curva normal como la curva pronunciada se basan en las mismas condiciones generales del mercado. La única diferencia es que una curva más pronunciada refleja una diferencia mayor entre las expectativas de rendimiento a corto y largo plazo.

¡Obtenga más información en el curso Fundamentos de renta fija de Finanzas!

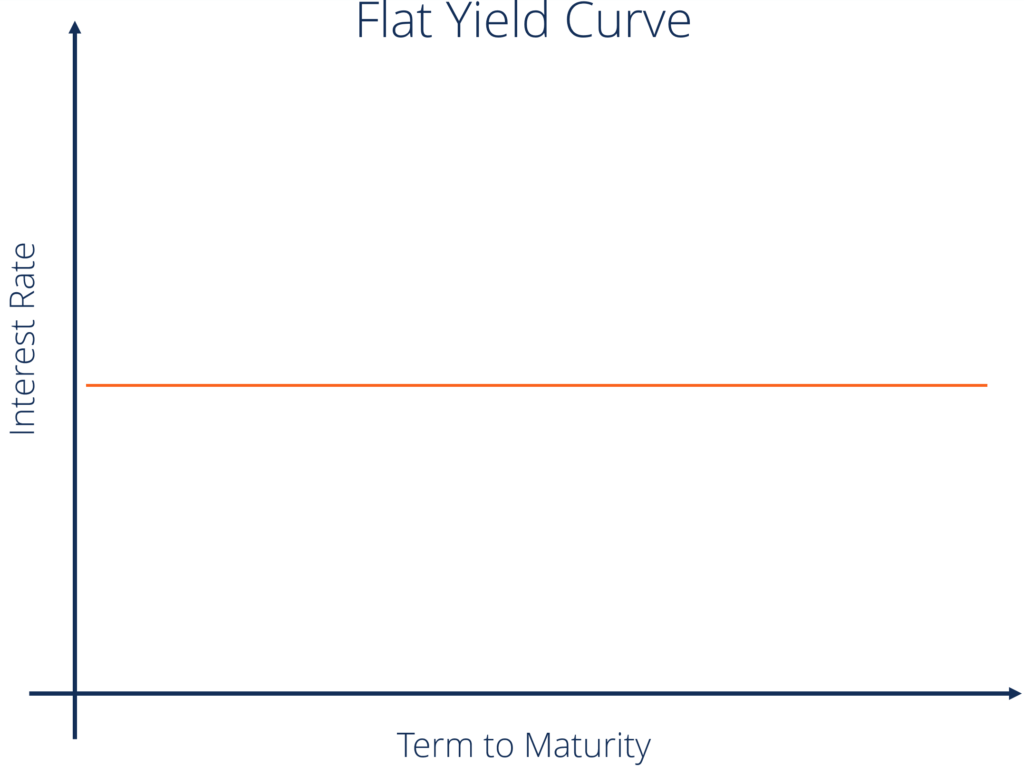

4. Plano

Se produce una curva plana cuando todos los vencimientos tienen rendimientos similares. Esto significa que el rendimiento de un bono a 10 años es esencialmente el mismo que el de un bono a 30 años. Un aplanamiento de la curva de rendimiento suele ocurrir cuando hay una transición entre la curva de rendimiento normal y la curva de rendimiento invertida.

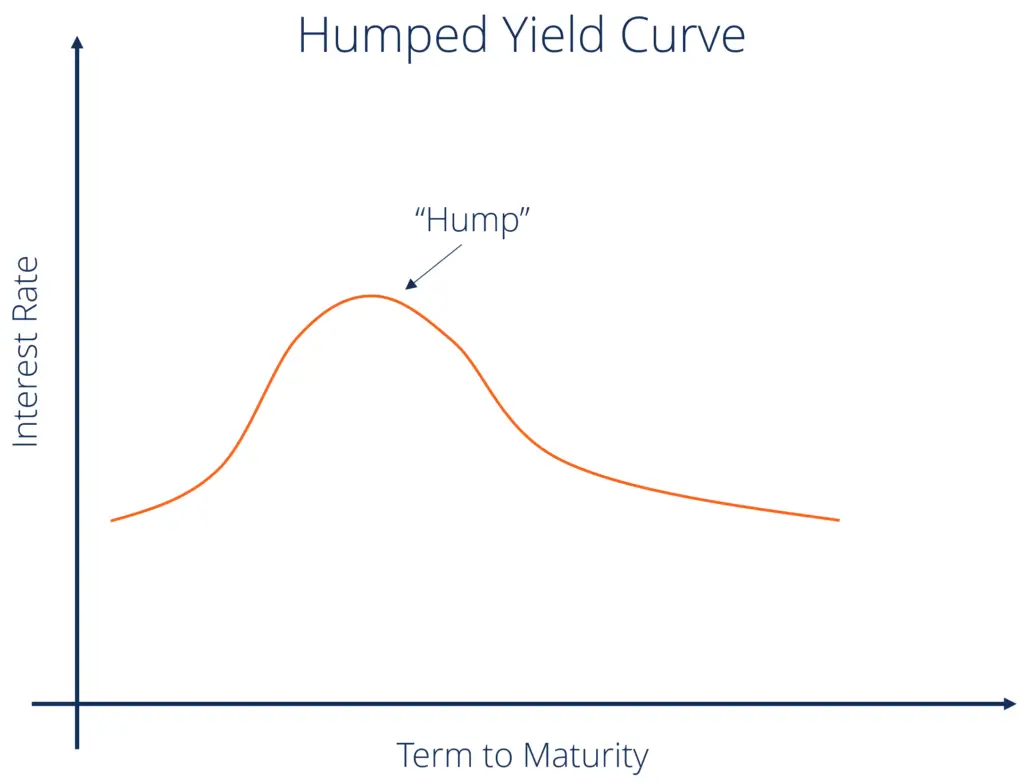

5. Jorobado

Una curva de rendimiento jorobada ocurre cuando los rendimientos a mediano plazo son más altos que los rendimientos a corto y largo plazo. Una curva jorobada es poco común y normalmente indica una desaceleración del crecimiento económico.

Factores de influencia

1. inflación

Los bancos centrales tienden a responder a un aumento de la inflación esperada elevando las tasas de interés. Un aumento de la inflación conduce a una disminución del poder adquisitivo y, por tanto, los inversores esperan un aumento del tipo de interés a corto plazo.

2. Crecimiento económico

Un fuerte crecimiento económico puede conducir a un aumento de la inflación debido a un aumento de la demanda agregada. Un fuerte crecimiento económico también significa que hay competencia por el capital y que hay más opciones de inversión disponibles para los inversores. Por tanto, un fuerte crecimiento económico conduce a un aumento de los rendimientos y a una curva más pronunciada.

3. Tasas de interés

Cuando el banco central aumenta la tasa de interés de los bonos gubernamentales, este aumento genera una mayor demanda de bonos gubernamentales, lo que en última instancia conduce a una caída de las tasas de interés.

Importancia de la curva de rendimiento

1. Previsión de tipos de interés

La forma de la curva ayuda a los inversores a tener una idea de la probable dirección futura de las tasas de interés. Una curva ascendente normal significa que los valores a largo plazo tienen un rendimiento mayor, mientras que una curva invertida significa que los valores a corto plazo tienen un rendimiento mayor.

2. Intermediario financiero

Los bancos y otros intermediarios financieros obtienen la mayor parte de sus fondos mediante la venta de depósitos a corto plazo y otorgan préstamos mediante el uso de préstamos a largo plazo. Cuanto más pronunciada sea la curva ascendente, mayor será la diferencia entre las tasas de interés activas y pasivas y mayores serán sus ganancias. Por otra parte, una curva plana o descendente suele dar lugar a una disminución de las ganancias de los intermediarios financieros.

3. El equilibrio entre plazo y rentabilidad

La curva de rendimiento ayuda a mostrar el equilibrio entre vencimiento y rendimiento. Cuando la curva de rendimiento tiene pendiente, el inversor debe invertir en valores a más largo plazo para aumentar sus rendimientos, lo que significa mayor riesgo.

4. Valores sobrevaluados o infravalorados

La curva puede indicar a los inversores si un valor está temporalmente sobrevalorado o infravalorado. Si el rendimiento de un valor está por encima de la curva de rendimiento, indica que el valor está infravalorado; Si el rendimiento está por debajo de la curva de rendimiento, el valor está sobrevaluado.

¡Obtenga más información en el curso Fundamentos de renta fija de Finanzas!

Teorías de la curva de rendimiento

1. Teoría de la expectativa pura

Esta teoría supone que los diferentes vencimientos son sustitutos y que la forma de la curva de rendimiento depende de las expectativas del mercado sobre las tasas de interés futuras. Según esta teoría, los rendimientos tienden a cambiar con el tiempo, pero la teoría no define los detalles de la forma de la curva de rendimiento. Esta teoría ignora el riesgo de tasa de interés y el riesgo de reinversión.

2. Teoría de la preferencia por la liquidez

Esta teoría es una extensión de la teoría pura de las expectativas. También existe una prima que se llama prima de liquidez o prima de plazo. Esta teoría tiene en cuenta el mayor riesgo asociado con la tenencia de deuda a largo plazo sobre la deuda a corto plazo.

3. Teoría del mercado segmentado

La teoría del mercado segmentado se basa en la relación separada de oferta y demanda entre valores a corto plazo y valores a largo plazo. Se basa en el hecho de que los diferentes vencimientos de valores no pueden sustituirse entre sí.

Dado que los inversores generalmente prefieren los valores a corto plazo a los valores a largo plazo porque los primeros ofrecen un menor riesgo, el precio de los valores a corto plazo es más alto y, por lo tanto, el rendimiento es correspondientemente menor.

4. Teoría del hábitat de preferencia

Esta es una extensión de la teoría de la segmentación del mercado. Según esta teoría, los inversores prefieren un horizonte de inversión determinado. Para invertir fuera de este horizonte, necesitan una prima determinada. Esta teoría explica la razón por la cual los rendimientos a largo plazo son mayores que los rendimientos a corto plazo.

Recursos adicionales

Gracias por leer la guía de Finanzas sobre la curva de rendimiento. Aquí hay otros recursos de CFI que podrían interesarle: