El mundo financiero está en constante evolución, y con él, las formas de financiamiento también evolucionan. Una de las estructuras de deuda más atractivas en la actualidad es el préstamo covenant-lite o Cov-Lite. En este artículo, exploraremos detalladamente qué es exactamente esta estructura de financiamiento, sus características y por qué está captando la atención de inversionistas y prestamistas. Descubre cómo el Cov-Lite se ha convertido en una alternativa interesante para aquellos que buscan préstamos con menos restricciones y mayor flexibilidad. ¡Sigue leyendo para ampliar tus conocimientos sobre este nuevo modelo de financiamiento!

¿Qué son los préstamos Covenant Lite?

Préstamo Covenant Liteo “Cov-Lite” para abreviar, son acuerdos de financiación de deuda en los que se imponen menos restricciones al prestatario y, por tanto, el prestamista está menos protegido.

Préstamo Covenant-Lite: Definición de Cov-Lite

Los préstamos con convenio ligero, como su nombre indica, son préstamos que vienen con convenios de deuda menos restrictivos, específicamente, la ausencia de convenios estrictos.

Históricamente, los préstamos tradicionales han sido conocidos por sus cláusulas restrictivas o, más específicamente, “convenciones de conservación”.

Para proteger los intereses del prestamista, los contratos de préstamo cuentan con cláusulas, pero a cambio los prestatarios reciben condiciones más favorables.

Sin embargo, la reciente aparición de varios tipos de prestamistas privados ha llevado a una mayor competencia en los mercados crediticios, creando así un entorno más favorable para los prestatarios.

Para garantizar que sus paquetes de financiación sean competitivos, los prestamistas tradicionales se ven obligados a ofrecer condiciones más flexibles, de ahí el aumento de la deuda de menor costo durante la última década.

El préstamo estándar Covenant Lite está estructurado de acuerdo con las siguientes condiciones:

- Préstamo senior a plazo garantizado – Situado en la cima de la estructura de capital, con prioridad sobre la deuda subordinada y el capital.

- Amortización no amortizable (o mínima) – Reembolso obligatorio del capital nulo o limitado durante el plazo del préstamo

- Sin acuerdos de apoyo financiero – Consiste en convenios de incurrencia similares a los bonos de alto rendimiento.

Tendencias en la originación de préstamos Covenant Lite

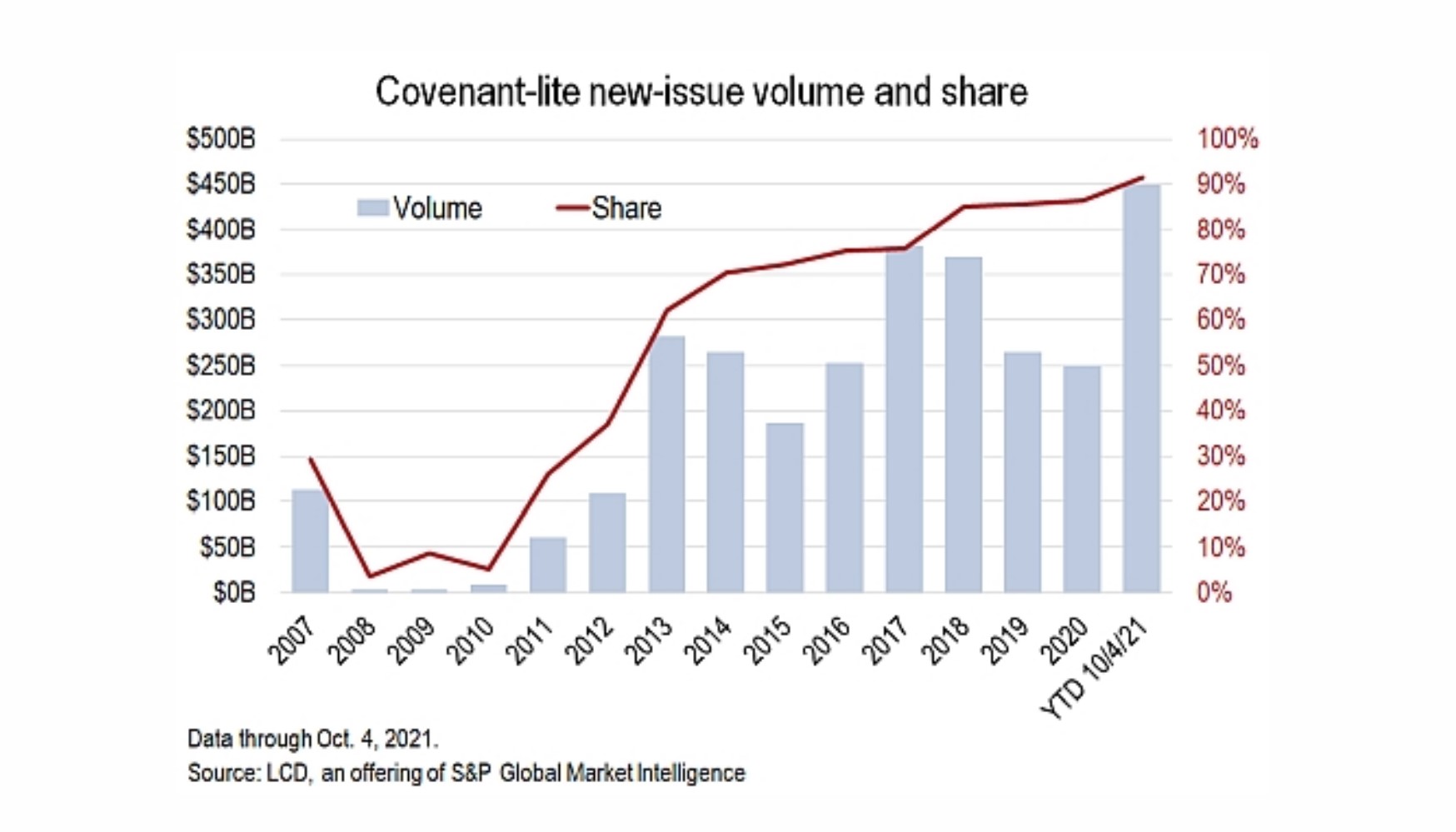

Volumen de emisión de S&P Cov-Lite

«Más del 90% de los préstamos apalancados de EE. UU. originados este año fueron préstamos tipo covenant light, un nuevo récord que marca otra transformación de dos décadas de la clase de activos en la que casi todos los préstamos recién emitidos han perdido sus protecciones anteriores del prestamista.

Las ofertas Covenant-lite representan más del 90% de las emisiones de préstamos apalancados (Fuente: S&P Global)

Acuerdos de mantenimiento de préstamos Cov-Lite

En el pasado, los estrictos acuerdos de mantenimiento a menudo impedían que muchas empresas buscaran financiación externa.

Los contratos de servicios consisten en ratios crediticios y/o ratios operativos que deben mantenerse durante toda la vida del préstamo.

Además, el cumplimiento de los acuerdos de servicios suele revisarse trimestralmente para mantener la presión sobre el prestatario.

Por ejemplo, un acuerdo de servicio podría requerir que el prestatario mantenga una relación deuda-EBITDA de 5,0 veces o menos.

Si la relación deuda-EBITDA del prestatario superara las 5,0 veces debido a un rendimiento deficiente, el prestatario incumpliría el contrato de préstamo y entraría en un incumplimiento técnico.

Convenios de incurrencia sobre préstamos Cov-Lite

Por lo general, los convenios de mantenimiento estaban asociados con líneas de crédito senior, mientras que los convenios de incidentes estaban más probablemente asociados con bonos de alto rendimiento (HYB).

Sin embargo, la tendencia hacia la deuda Cov-Lite ha hecho que las líneas entre ambas se vuelvan borrosas, y los préstamos a plazo ahora se parecen más a un bono que a los préstamos senior tradicionales.

Los préstamos Covenant Lite todavía están garantizados (es decir, 1calle Lien), sin embargo, contienen cláusulas, una característica tradicionalmente más común en las emisiones de bonos.

A diferencia de los acuerdos de servicios, donde las pruebas se programan con anticipación para garantizar que se cumplan ciertas cuotas de crédito, los convenios de incurrencia son pruebas que solo ocurren cuando se toman ciertas acciones, como por ejemplo:

- Fusiones y Adquisiciones (M&A)

- Nuevos bonos

- Distribuciones de dividendos

- Ventas de activos (desinversiones)

El aumento de la financiación Cov-Lite ha demostrado ser especialmente beneficioso para las empresas que tienen amplias opciones para desplegar capital, razón por la cual dicha financiación es común en las compras apalancadas (LBO).

Pros y contras de un entorno de préstamos Covenant Lite

Desde la perspectiva de un prestamista, los préstamos covenant-lite son principalmente una respuesta a la entrada repentina de prestamistas privados en los mercados crediticios.

Sin embargo, además de negociar y concluir el contrato de préstamo, existen otros beneficios secundarios en el actual entorno favorable a los prestatarios.

Por ejemplo, los convenios de incurrencia pueden proporcionar advertencias previas de que un prestatario está en riesgo de incumplimiento.

Después de una adquisición, se informará al prestamista de cualquier problema financiero potencialmente preocupante (por ejemplo, deterioro de los ratios crediticios), incluso si la empresa cumple con los términos del acuerdo.

En cuanto a las desventajas, la ausencia de cláusulas restrictivas puede llevar a decisiones más riesgosas que prioricen los rendimientos de los accionistas sobre los rendimientos de los acreedores.

Desde la aparición de la deuda tipo covenant, las tasas de incumplimiento corporativo han aumentado con el tiempo.

Aunque el préstamo covenant-lite está garantizado y tiene una mayor prioridad que los préstamos subordinados, los préstamos covenant-lite dan como resultado recuperaciones más bajas en comparación con los préstamos a plazo tradicionales.

Los convenios de deuda a menudo son criticados por ser demasiado restrictivos para los prestatarios y limitar su potencial de crecimiento. Sin embargo, desde una perspectiva de gestión de riesgos, los acuerdos pueden en realidad tener un efecto neto positivo en la toma de decisiones de gestión (es decir, “disciplina impuesta”).