El concepto de WACC o Costo Promedio Ponderado de Capital es fundamental para las empresas privadas, ya que les permite tomar decisiones financieras estratégicas. En este artículo, te explicaremos qué es el WACC, cómo se calcula y te ofreceremos una práctica calculadora para que puedas determinar el costo de capital de tu empresa de manera sencilla y precisa. ¡No te lo pierdas! Descubre cómo optimizar tus finanzas y maximizar tus ganancias con el WACC.

¿Qué es WACC para una empresa privada?

El WACC para una empresa privada se calcula multiplicando el coste de cada fuente de financiación -ya sea capital o deuda- por su respectivo peso (%) en la estructura de capital.

Sin embargo, estimar la tasa de descuento para una empresa que no cotiza en bolsa puede resultar más difícil debido a la falta de datos disponibles públicamente, particularmente al determinar la estructura de capital objetivo y la beta (β).

¿Cómo se valora una empresa privada?

Una empresa privada se refiere a una empresa que actualmente no cotiza en los mercados públicos.

Al igual que las empresas públicas, las empresas privadas también emiten acciones, pero la diferencia es que estas acciones no se negocian en una bolsa de valores.

De hecho, la mayoría de las empresas en los Estados Unidos son de propiedad privada, incluidas las empresas emergentes en etapa inicial, las tiendas familiares, las pequeñas y medianas empresas (PYMES) y las empresas respaldadas por empresas de capital de crecimiento que están a punto de desaparecer. público a través de una oferta pública inicial (o cotización directa).

Contrariamente a la idea errónea popular, no todas las empresas privadas se encuentran en una etapa temprana y/o aún no se han asentado, y las empresas privadas pueden variar mucho en su etapa de madurez.

Empresas privadas versus empresas públicas:

¿Cuál es la diferencia?

La principal diferencia entre valorar una empresa pública y privada es la disponibilidad de datos y divulgaciones.

La disponibilidad limitada de la información financiera, la gobernanza y la estrategia comercial de una empresa que no cotiza en bolsa puede dificultar la valoración de las empresas privadas.

A diferencia de las empresas públicas, las empresas privadas no están obligadas a publicar sus informes financieros.

Si tiene las finanzas de una empresa privada, el proceso de valoración en sí es similar al de las empresas que cotizan en bolsa, excepto que las divulgaciones financieras de las empresas privadas no están estandarizadas (y, por lo tanto, no son tan confiables).

Las empresas que cotizan en bolsa en EE. UU. deben cumplir estrictas normas contables según los US GAAP y los requisitos de presentación establecidos por la SEC (por ejemplo, 10-Q, 10-K), sin mencionar las auditorías periódicas realizadas por empresas de contabilidad.

En cambio, las empresas privadas tienen mucha más discreción individual a la hora de registrar su información financiera y otras divulgaciones, es decir, menos supervisión por parte de los reguladores.

En la práctica, la limitada disponibilidad de información y la falta de estandarización llevan a pasos adicionales a la hora de valorar una empresa privada, como los siguientes:

- Normalice los flujos de efectivo y resuelva inconsistencias de datos (o datos incorrectos).

- Cambio en la remuneración de la dirección (es decir, una remuneración más acorde con el mercado)

- Ajustar la estructura de los estados financieros más cerca de los GAAP

Desventajas de salir a bolsa

No todos los propietarios de empresas tienen el objetivo final de convertir sus empresas en empresas públicas.

Hoy en día, cada vez más empresas optan por permanecer en el sector privado por más tiempo debido a las desventajas de salir a bolsa, como por ejemplo:

Requisitos de presentación pública (SEC)

Información financiera estandarizada (GAAP/NIIF)

Implicaciones regulatorias

Accionistas externos

Dilución de participación accionaria

Cómo calcular el WACC para empresas privadas

El proceso de valoración de una empresa privada no es muy diferente de los métodos utilizados para valorar las empresas públicas.

El análisis de flujo de caja descontado (DCF) se utiliza a menudo para estimar el valor intrínseco de una empresa privada.

- Se proyectan/pronostican los flujos de efectivo libres (FCF) futuros que generará la empresa.

- Los FCF se descuentan a la fecha actual utilizando una tasa de descuento adecuada (WACC) que refleja el riesgo de los flujos de efectivo.

- La suma de los flujos de caja descontados, incluido el período de previsión explícito y el valor final, representa el valor actual (PV) de la empresa, es decir, el valor empresarial.

Sin embargo, surgen los siguientes desafíos al intentar determinar el valor intrínseco de una empresa privada.

- Valor patrimonial: El valor del capital de las empresas privadas o la «capitalización de mercado» no se puede calcular porque no hay un precio de participación de mercado fácilmente disponible por el cual multiplicar el total de acciones emitidas.

- Estructura de capital óptima: La estructura de capital objetivo de una empresa privada es menos clara porque el costo del capital y la deuda es mayor para una empresa privada que para una contraparte pública comparable.

- Valor de mercado de la deuda: Al igual que el valor de las acciones, el valor de mercado de la deuda de la empresa privada no está disponible, ni suele haber un rendimiento al vencimiento (YTM) disponible públicamente sobre sus emisiones de deuda.

- Descuento por iliquidez: Las empresas privadas son menos líquidas – lo que significa que hay menos comerciabilidad y también los compradores pueden vender acciones – y por lo tanto su valoración debería reflejar un descuento por iliquidez, una reducción en el valor que normalmente oscila entre aproximadamente el 10% y el 30%.

Fórmula WACC para empresas privadas

El costo de capital promedio ponderado (WACC) es la tasa de descuento utilizada para descontar el flujo de caja libre no apalancado (es decir, el flujo de caja libre de la empresa) porque todos los inversores están representados.

La fórmula WACC consiste en multiplicar el costo de la deuda después de impuestos por el peso de la deuda, que luego se suma al producto del costo del capital y el peso del capital.

Fórmula del costo de capital promedio ponderado

- WACC = [After-Tax Cost of Debt * (Debt / (Debt + Equity)] + [Cost of Equity * (Equity / (Debt + Equity)]

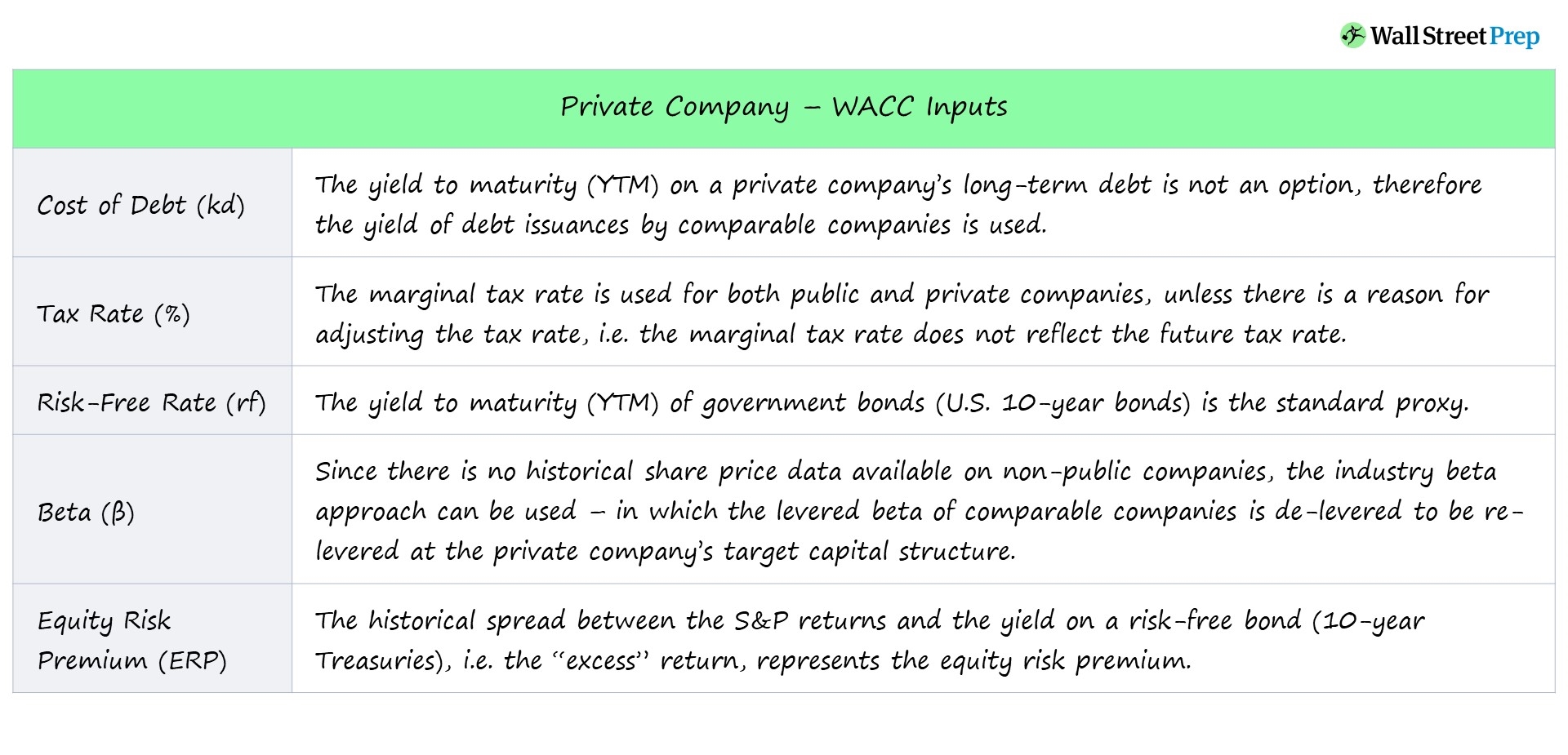

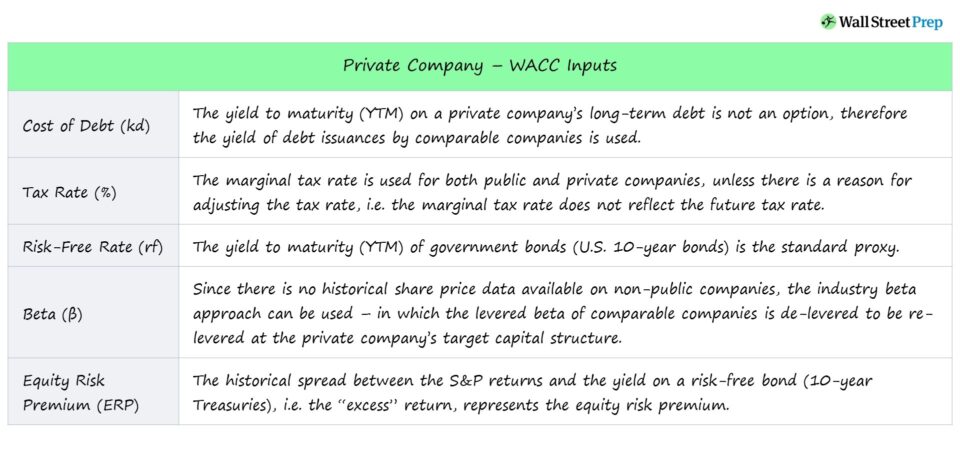

Al calcular el WACC para una empresa privada, se deben tener en cuenta las siguientes consideraciones:

- Costo de la deuda (aprox.): El rendimiento al vencimiento (YTM) de la deuda a largo plazo de una empresa privada normalmente no está disponible públicamente, por lo que se utiliza el rendimiento de los títulos de deuda de empresas comparables (es decir, empresas públicas comparables con calificaciones crediticias similares), con datos procedentes de agencias de crédito. (Moody's, S&P).

- Tasa de impuesto (%): La tasa impositiva marginal se utiliza tanto para empresas públicas como privadas a menos que haya una razón para ajustar la tasa impositiva, es decir, la tasa impositiva marginal no refleja la tasa impositiva futura.

- Tasa de interés libre de riesgo (rf): El rendimiento al vencimiento (YTM) de los bonos del Tesoro (más comúnmente bonos estadounidenses a 10 años) es el indicador estándar de la tasa libre de riesgo.

- Beta (β): Dado que no hay datos históricos sobre el precio de las acciones disponibles para una empresa que no cotiza en bolsa, ejecutar un modelo de regresión contra los rendimientos más amplios del mercado no es una opción; por lo tanto, se puede utilizar la beta de la industria, que encuentra la beta apalancada de empresas comparables. a la estructura de capital objetivo de la empresa privada que se desea eludir.

- Prima de riesgo de acciones (ERP): El diferencial histórico entre los rendimientos del S&P y el rendimiento de un bono libre de riesgo (bonos del Tesoro a 10 años), es decir, el rendimiento “excedente” del mercado, representa la prima de riesgo de las acciones.

Calculadora WACC para empresas privadas

Pasamos ahora a un ejercicio de modelado, al que puede acceder rellenando el siguiente formulario.

1. Cálculo de la estructura de capital objetivo

Supongamos que estamos intentando calcular el WACC de una empresa privada, pero encontramos dos problemas:

- ¿Qué tan altos deberían ser los índices de capital y deuda (%) en la estructura de capital objetivo de la empresa privada?

- ¿Cuál es la beta de la empresa privada?

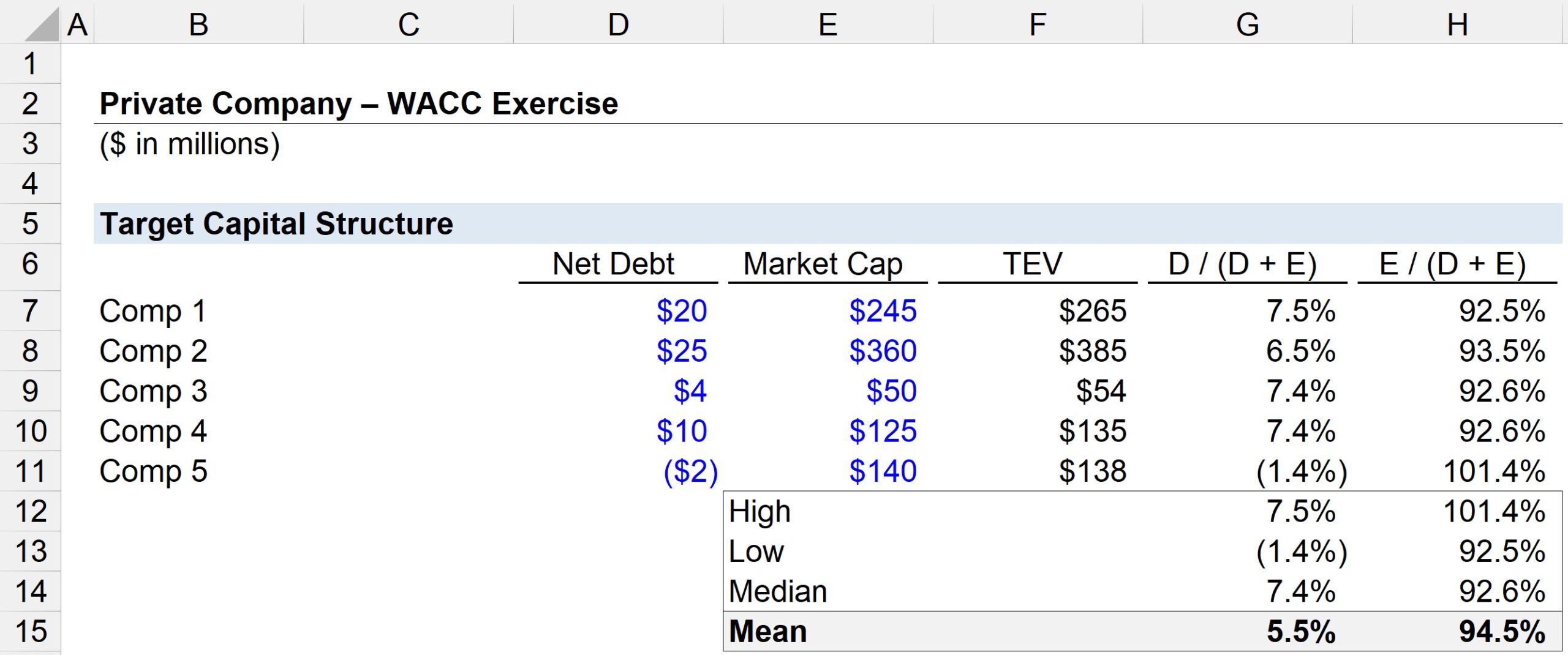

Para encontrar la respuesta a estos dos datos (y obtener los demás datos necesarios para la fórmula WACC), recopilamos datos de cinco empresas comparables.

| Deuda neta | Capitalización de mercado | Valor empresarial (TEV) | |

|---|---|---|---|

| Comparación 1 | 20 millones de dolares | 245 millones de dólares | 265 millones de dólares |

| Comp.2 | 25 millones de dolares | 360 millones de dólares | 385 millones de dólares |

| Comp.3 | 4 millones de dolares | 50 millones de dolares | 54 millones de dólares |

| Comp.4 | 10 millones de dolares | 125 millones de dólares | 135 millones de dólares |

| Comp.5 | (2) millones de dólares estadounidenses | 140 millones de dólares | 138 millones de dólares |

Con base en estos supuestos, podemos estimar la estructura de capital deseada de nuestra empresa.

El primer paso es calcular la relación deuda-capital de cada empresa, que es igual a la cantidad de deuda neta dividida por la suma de la deuda neta y el valor del capital.

Índice de capitalización

- Relación deuda-capital = Deuda total ÷ (Deuda total + Patrimonio total)

Se puede utilizar deuda bruta o deuda neta, pero para nuestro ejemplo usaremos deuda neta; la intuición es que el efectivo en el balance podría hipotéticamente usarse para pagar parte de la deuda existente.

En el siguiente paso, calculamos el peso patrimonial de cada empresa dividiendo el valor patrimonial por la capitalización total. (O podríamos restar el peso de la deuda a uno).

2. Análisis del conjunto de comparaciones de la industria

Con estas dos columnas listas, ahora evaluemos los resultados usando las siguientes funciones de Excel.

- Alto = función “MAX”

- Bajo = función “MIN”

- Mediana = función “MEDIANA”

- Media = función “PROMEDIO”

Después de completar todos los cálculos, llegamos a las siguientes ponderaciones promedio (es decir, mediana) de deuda y capital, a las que hacemos referencia en el WACC de la empresa privada.

- Mediana → ponderación de la deuda = 7,4%; Ponderación de capital = 92,6%

- Media → ponderación de la deuda = 5,5%; Ponderación de capital = 94,5%

3. Cálculo beta (de β desapalancado a reapalancado)

En la siguiente parte de nuestro ejercicio de modelado, calcularemos la beta (β) de la industria, lo que requiere que desapalancamos y luego reapalancamos la beta en la estructura de capital objetivo de nuestra empresa.

| Beta observada | Tasa de impuesto (%) | |

|---|---|---|

| Comparación 1 | 0,25 | 25,0% |

| Comp.2 | 0,60 | 18,0% |

| Comp.3 | 0,45 | 26,0% |

| Comp.4 | 0,50 | 21,0% |

| Comp.5 | 0,60 | 24,0% |

Antes de calcular la beta desapalancada, primero debemos extraer la capitalización de mercado y los valores de deuda neta de la sección anterior.

Luego podemos calcular la relación deuda-capital (D/E), que necesitaremos más adelante.

Como lo confirman las diferentes estructuras de capital de nuestro grupo de pares, debemos eliminar los efectos de confusión de los diferentes ratios D/E sobre la beta.

Cuanto mayor sea el apalancamiento de una empresa, mayor será su β observado, en igualdad de condiciones, porque los pagos de intereses hacen que los flujos de efectivo hacia los accionistas sean más volátiles.

Para calcular la beta desapalancada para cada compensación, se utiliza la ecuación que se muestra a continuación.

Fórmula β desapalancada

- β desapalancado = β observado /[1+(1–tasaimpositiva)*relaciónD/E)[1+(1–tasaimpositiva)*D/ERratio)[1+(1–Steuersatz)*D/E-Verhältnis)[1+(1–TaxRate)*D/ERatio)

Después de calcular la beta desapalancada de cada empresa, podemos calcular la beta desapalancada promedio de la industria, que es 0,46.

En el paso final, ahora podemos rastrear la beta hasta la estructura de capital objetivo.

Para simplificar, se supone que la tasa impositiva marginal es el promedio de todas las tasas impositivas de todas las empresas comparables, mientras que también se supone que la relación deuda neta objetivo/capital es la relación D/E promedio.

- Tasa impositiva marginal = 22,8%

- Ratio deuda neta/capital =5,9%

La nueva beta de apalancamiento de nuestra empresa privada es 0,48, como se muestra a continuación.

- β reapalancado = 0,46 * (1 + (1 – 22,8%) * 5,9%)

- β reapalancado = 0,48

En nuestro ejercicio de modelado ilustrativo, calculamos la estructura de capital objetivo y la beta de nuestra empresa privada, dos datos clave para la fórmula WACC, utilizando el enfoque beta/empresa par de la industria.