¿Te has preguntado cómo se calcula el costo promedio ponderado de capital de una empresa? En este artículo te explicaremos detalladamente la fórmula y te mostraremos un ejemplo paso a paso para que puedas comprender este concepto financiero de manera sencilla. ¡Sigue leyendo para descubrir todo lo que necesitas saber sobre el WACC!

La tasa de descuento utilizada en la valuación de empresas, conocida como Costo Promedio Ponderado de Capital (WACC por sus siglas en inglés), es un indicador clave para determinar la rentabilidad y el riesgo asociado a una inversión. En este artículo, te explicaremos en qué consiste el WACC, cómo se calcula y te daremos un ejemplo práctico para que puedas aplicarlo en tu propio análisis financiero. ¡No te lo pierdas! Descubre cómo el WACC puede convertirse en tu aliado estratégico.

¿Qué es la WACC?

El Costo de capital promedio ponderado (WACC) es uno de los insumos clave en el análisis de flujo de efectivo descontado (DCF) y, a menudo, es el tema de entrevistas técnicas de banca de inversión.

El WACC es la tasa a la que se deben descontar los flujos de efectivo futuros de una empresa para determinar el valor presente de la empresa. Refleja el riesgo percibido de los flujos de efectivo.

En pocas palabras, cuando el valor de una empresa es igual al valor presente de sus flujos de efectivo futuros, el WACC es la tasa que utilizamos para descontar esos flujos de efectivo futuros al presente.

fórmula WACC

A continuación presentamos la fórmula WACC. Continúe leyendo para comprender la intuición detrás de esta fórmula y cómo llegar a estos cálculos.

![]()

Dónde:

- Deuda = valor de mercado de la deuda

- Capital = valor de mercado del capital

- RDeudas = costo de la deuda

- RCapital social = Costo de capital

Ejemplo de cálculo de WACC

Antes de profundizar en los detalles del cálculo del WACC, primero comprendamos los conceptos básicos del descuento de flujos de efectivo futuros usando un ejemplo simple:

Supongamos que prometo darle $1000 el próximo año a cambio de un pago por adelantado. ¿Cuál sería el máximo que me pagarías hoy por ello? ¿Estarías dispuesto a pagarme $500? ¿Qué tal $800?

La decisión depende de su evaluación del riesgo de recibir $1,000 en flujo de efectivo el próximo año.

- Bajo riesgo = bajo rendimiento → Si cree que hay poco o ningún riesgo de que no le paguen, clasificaría su costo de oportunidad como bajo. Estarían dispuestos a pagar más y, por tanto, recibir un rendimiento menor.

- Alto riesgo = alto retorno → Si cree que las posibilidades de cobrar los $1,000 son muy escasas, es posible que no esté dispuesto a gastar mucho dinero hoy. En otras palabras, darían un gran descuento.

Utilizando nuestro ejercicio ilustrativo, debería ser fácil entender cómo un mayor riesgo percibido se correlaciona con un mayor rendimiento requerido (y viceversa).

El desafío es cuantificar el riesgo. La fórmula WACC es simplemente un método que intenta hacer precisamente eso.

También podemos pensar en ello como Costos de capital desde la perspectiva de la empresa que obtiene el capital. (En nuestro ejemplo simple, esta entidad soy yo, pero en la práctica sería una empresa). Si te prometo $1,000 el próximo año a cambio de dinero ahora, el riesgo es mucho mayor. Tú Esto significa mayores costos de capital. Para mí.

He aquí una forma sencilla de ver esto: imagina que decides que existe un alto riesgo de que no te pague $1000 en el futuro, por lo que estás dispuesto a pagarme $500 solo hoy para dar dólares. Para mí, eso equivale a una tasa de interés del 100% ($500 de retorno de la inversión + $500 de interés).

A estas alturas ya debería estar claro que obtener capital (tanto deuda como capital) tiene un costo para la empresa que lo obtiene.

Si bien nuestro ejemplo simple es similar a la deuda (con un pago fijo y claro), el mismo concepto se aplica al capital. El inversor en acciones exigirá un mayor rendimiento (a través de dividendos o mediante una valoración más baja), lo que resulta en un mayor costo de capital para la empresa porque tiene que pagar dividendos más altos o aceptar una valoración más baja, lo que significa una mayor dilución para los accionistas de las acciones.

A estas alturas debería quedar claro que obtener capital (tanto deuda como capital) implica costos para la empresa que obtiene el capital:

- Costo de la deuda → El coste de la deuda es el interés que tiene que pagar la empresa.

- Costo del capital → El costo del capital es una dilución de la propiedad. Desde la perspectiva de los prestamistas y los inversores en acciones, cuanto mayores sean los riesgos percibidos, mayores serán los rendimientos esperados. y elevar el costo del capital. Son dos caras de una misma moneda.

Tasa de interés libre de riesgo (rf)

Volvamos a nuestro ejemplo simplificado donde prometo darte $1000 el próximo año y tú tienes que decidir cuánto quieres darme hoy. Incluso si no percibe el riesgo, probablemente me dé menos de $1,000 solo porque prefiere tener dinero en la mano. La tarifa que usted cobra, incluso si no ha evaluado el riesgo, se llama «tasa». tasa de interés libre de riesgo. Cuando los inversores compran bonos del Tesoro estadounidense, lo hacen esencialmente sin riesgos: el gobierno puede imprimir dinero, por lo que el riesgo de impago es cero (o cercano). La rentabilidad de los títulos libres de riesgo se sitúa actualmente en torno al 2,5%. Dado que se puede invertir en bonos del Tesoro estadounidense libres de riesgo al 2,5%, sería una locura darme más de 1.000 dólares/1,025 = 975,61 dólares.

Como veremos, a menudo resulta útil pensar en el costo de la deuda y el capital a partir de una tasa libre de riesgo de referencia + una prima por encima de la tasa libre de riesgo que refleje los riesgos de la inversión.

Análisis de la estructura de capital: combinación de deuda y capital

Ahora que hemos cubierto el meollo de la cuestión, echemos un vistazo a la fórmula WACC. Recuerde la fórmula WACC de antes:

![]()

Tenga en cuenta que la fórmula WACC tiene dos componentes: 1) costo de la deuda (rddeb) y 2) costo del capital (requity), los cuales se multiplican por la proporción de deuda y capital de la empresa, respectivamente.

El riesgo de los prestamistas suele ser menor que el riesgo de los inversores en acciones porque los pagos de la deuda son fijos y predecibles y los inversores en acciones sólo pueden recibir pagos después de que se haya pagado a los prestamistas. Las empresas tampoco suelen estar obligadas a realizar pagos de capital (por ejemplo, emitir dividendos) dentro de un plazo determinado.

Además, una empresa puede optar por diferir los pagos hasta un evento futuro, como una adquisición. Esto hace que los flujos de efectivo sean aún menos predecibles (léase: riesgosos) para los inversores en acciones.

Debido a que el costo de la deuda y el capital de una empresa son diferentes, el WACC debe tener en cuenta cuánta deuda tiene una empresa en comparación con su capital. y distribuir adecuadamente los riesgos respectivos de acuerdo con las ponderaciones de deuda y capital. En otras palabras, el WACC es una combinación del costo de capital y deuda de una empresa, según los índices de deuda y capital de la empresa. Por lo tanto, el primer paso para calcular el WACC es estimar la combinación deuda-capital (estructura de capital).

Al calcular el WACC, suponga una estructura de capital constante

Al calcular el WACC, los expertos financieros tienen dos opciones:

- Se puede suponer que la combinación actual de deuda y capital (estructura de capital) de la empresa seguirá existiendo en el futuro. Este enfoque es el más común.

- Adoptar una estructura de capital diferente. Esto es apropiado antes de una adquisición inminente si se espera que el comprador cambie la combinación de deuda y capital o si la empresa está operando con una estructura de capital actual subóptima. Recuerde que WACC es en realidad un pronóstico — Calculamos la tasa de descuento a aplicar Futuro Flujo de caja.

Independientemente de si utiliza la combinación de estructura de capital actual o una diferente, la estructura de capital debería permanecer igual durante todo el período de pronóstico. Por ejemplo, si una empresa tiene $125 millones en deuda y $250 millones en capital (33% deuda/66% capital), pero usted supone que la combinación será 50% deuda/50% capital en el futuro, suponga que la estructura de capital se mantiene. 50% deuda/50% capital indefinidamente. De lo contrario, necesitará recalibrar una variedad de otras entradas en la estimación del WACC.

En la siguiente sección calcularemos la combinación porcentual entre capital y deuda.

Cómo determinar el valor patrimonial de una empresa:

- Si el valor de mercado del capital de una empresa es fácilmente observable (por ejemplo, una empresa que cotiza en bolsa), Valor del capital = Acciones diluidas en circulación x Precio de la acción

- Si el valor de mercado no es fácilmente identificable (por ejemplo, para una empresa privada), estime el valor del capital analizando empresas comparables.

El punto clave aquí es este No debe utilizar el valor en libros del valor patrimonial de una empresa.ya que este método tiende a subestimar en gran medida el verdadero valor del capital de la empresa y exagerar la proporción de deuda a capital.

Cómo determinar el valor de la deuda:

La mayoría de las veces, puede utilizar el valor en libros de la deuda del balance más reciente de la empresa como indicador del valor de mercado de la deuda. A diferencia de las acciones, el valor de mercado de la deuda no suele desviarse demasiado del valor contable.1.

Según el valor de la deuda y el valor del capital, puede calcular la combinación de deuda y capital de la siguiente manera:

- Mezcla de % de deuda = Deuda / (Deuda + Patrimonio)

- Mezcla de % de capital = Capital / (Deuda + Capital)

Ecuación del costo de la deuda

Pasamos ahora al cálculo del coste del capital, empezando por el coste de la deuda. Con la deuda, cuantificar el riesgo es relativamente fácil porque el mercado nos proporciona tasas de interés fácilmente observables. Por ejemplo, una empresa podría pedir prestado 1 millón de dólares a una tasa de interés fija del 5,0%, pagado anualmente durante 10 años. Desde la perspectiva del prestatario (empresa), el costo de la deuda es la cantidad que debe pagar al prestamista para mantener la deuda. El costo de la deuda en este ejemplo es 5,0%.

Desde la perspectiva del prestamista, el 5,0% representa el rendimiento esperado basado en un análisis del riesgo de otorgar préstamos a la empresa. Cuanto mayor sea el riesgo, mayor será el rendimiento requerido.

Sin embargo, a diferencia de nuestro ejemplo demasiado simplista del costo de la deuda anterior, no podemos considerar simplemente la tasa de interés nominal cobrada por los prestamistas como el costo de la deuda de una empresa. Esto se debe a que el costo de la deuda que buscamos es la tasa de interés a la que una empresa puede pedir prestado durante el período de pronóstico. Esta tasa de interés puede ser diferente de la tasa de interés que la empresa paga actualmente sobre la deuda existente.

En particular, el costo de la deuda puede cambiar si cambian las tasas de interés del mercado o si cambia el perfil crediticio de la empresa. Por lo tanto, no mire las tasas de cupón nominales actuales.

Cómo calcular el costo de la deuda:

- Empresas con deuda que cotiza en bolsa (bonos): El costo de la deuda debe reflejar el rendimiento al vencimiento (YTM) de la deuda a largo plazo de la empresa. Bloomberg es una buena fuente para YTM.

- Empresas que no tienen deuda pública pero sí calificación crediticia: Utilice el diferencial estándar asociado con este puntaje crediticio y agréguelo a la tasa libre de riesgo para estimar el costo de la deuda. Agencias de crédito como Moody’s y S&P indican diferenciales de rendimiento sobre los bonos del gobierno estadounidense en función de la solvencia.

- Empresas sin calificación: Utilice la tasa de interés de la deuda a largo plazo más reciente o calcule el índice de cobertura de intereses de la empresa (EBIT/Interés) y aplique el diferencial estándar para la calificación crediticia que más se relacione con el índice de cobertura de intereses de su empresa. Damodaran Online publica una tabla Esto le permite crear una calificación crediticia basada en la cobertura de intereses.

Escudo fiscal de intereses

Tenga en cuenta que en la fórmula anterior del costo de capital promedio ponderado (WACC), el costo de la deuda se ajusta a la baja para reflejar la tasa impositiva de la empresa.

Por ejemplo, una empresa con un costo de deuda del 10% y una tasa impositiva del 25% tiene un costo de deuda del 10% x (1-0,25) = 7,5% después del ajuste fiscal. Los pagos de intereses realizados por las empresas son deducibles de impuestos y, por tanto, reducen la carga fiscal de la empresa. Ignorar el refugio fiscal ignora un beneficio fiscal potencialmente significativo del endeudamiento y daría lugar a que la empresa estuviera infravalorada.

Tipo impositivo marginal y tipo impositivo efectivo: ¿cuál es la diferencia?

Dado que el WACC es la tasa de descuento en el DCF para todos los flujos de efectivo futuros, la tasa impositiva debe reflejar la tasa que creemos que enfrentará la empresa en el futuro. Esto puede ser similar o no a la tasa impositiva efectiva actual de la empresa. Antes de explicar cómo se hacen los pronósticos, primero definamos las tasas impositivas efectivas y marginales y expliquemos por qué existen diferencias en primer lugar:

- Tasa impositiva efectiva = impuestos GAAP / ingresos antes de impuestos GAAP

- Tasa impositiva marginal = tasa impositiva legal (21% + impuestos estatales y locales en los Estados Unidos)

La diferencia surge por varias razones. Las empresas pueden aprovechar créditos fiscales que reducen su impuesto efectivo. Además, las empresas que operan en varios países reportan una tasa impositiva efectiva más baja cuando operan en países con tasas impositivas más bajas. A continuación se muestra un ejemplo que concilia la tasa impositiva efectiva de Apple con la tasa impositiva marginal en 2016 (tenga en cuenta que la tasa impositiva marginal fue del 35 % porque este informe se preparó antes de la reforma fiscal de 2017 que cambió las tasas impositivas corporativas al 21 %):

Como puede ver, la tasa impositiva efectiva es significativamente menor debido a las tasas impositivas más bajas que enfrenta la empresa fuera de los EE. UU.

Tasa impositiva en el cálculo del WACC

Si la tasa impositiva efectiva actual es significativamente más baja que la tasa impositiva legal y cree que la tasa impositiva eventualmente aumentará, aumente lentamente la tasa impositiva durante la Fase 1 hasta que alcance la tasa impositiva legal en el último año. Sin embargo, si cree que persisten las diferencias entre los impuestos efectivos y marginales, utilice la tasa impositiva más baja.

Ecuación del costo del capital

El costo del capital es mucho más difícil de estimar que el costo de la deuda. De hecho, existen varios modelos que compiten para estimar el costo del capital social: Fama-French, la teoría de precios arbitrarios (APT) y el modelo de valoración de activos de capital (CAPM).

Aunque el CAPM tiene algunas deficiencias y es ampliamente criticado en el mundo académico, en la práctica sigue siendo el modelo de fijación de precios de acciones más utilizado.

Antes de profundizar en el CAPM, primero comprendamos por qué estimar el costo del capital es tan difícil.

Las empresas obtienen capital social y pagan costes en forma de dilución. Los inversores en acciones aportan capital con la expectativa de recibir un rendimiento en algún momento. Cuanto más riesgosos se espera que sean los flujos de efectivo futuros, mayores serán los rendimientos esperados. Sin embargo, cuantificar el costo del capital es mucho más difícil que cuantificar el costo de la deuda.

Porque, a diferencia de la deuda, que está sujeta a un patrón de flujo de caja claramente definido, las empresas que buscan acciones normalmente no ofrecen un calendario o una cantidad específica de flujo de caja que los inversores pueden esperar.

Esto representa un desafío importante para cuantificar el costo del capital social. Al mismo tiempo, la importancia de cuantificar con precisión el costo del capital social ha dado lugar a importantes investigaciones científicas. En la actualidad existen varios modelos competitivos para calcular el costo del capital.

Modelo de valoración de activos de capital (CAPM)

El modelo de valoración de activos de capital (CAPM) es un marco para cuantificar el costo del capital social.

El CAPM divide el riesgo en dos componentes:

- Riesgo no sistemático (específico de la empresa): Riesgo que se puede diversificar (así que ignore este riesgo).

- Riesgo sistemático: La sensibilidad de la empresa al riesgo de mercado no se puede diversificar, por lo que los inversores exigirán rendimientos por asumir este riesgo.

Dado que el CAPM ignora fundamentalmente los riesgos específicos de la empresa, el cálculo del coste del capital sólo está vinculado a la sensibilidad del mercado de la empresa. La fórmula para cuantificar esta sensibilidad es la siguiente.

Fórmula del costo del capital

Costo del capital = tasa de interés libre de riesgo +[β x ERP]

- β (“Beta”) = La sensibilidad de una empresa a los riesgos sistemáticos

- ERP (“Equity Risk Premium”) = El riesgo adicional de invertir en acciones en comparación con valores libres de riesgo

Tasa de interés libre de riesgo

La tasa libre de riesgo debe reflejar el rendimiento de un bono gubernamental libre de incumplimiento con un vencimiento igual al vencimiento de cada flujo de efectivo descontado.

El rendimiento actual de un bono estadounidense a 10 años es el indicador preferido de la tasa libre de riesgo para las empresas estadounidenses. Para las empresas europeas, el tipo de interés alemán a 10 años es el tipo libre de riesgo preferido. Para las empresas asiáticas, se prefiere el bono japonés a 10 años.

Rendimientos de los bonos gubernamentales (Fuente: WSJ, 6 de noviembre de 2017)

Prima de riesgo de acciones (ERP)

¿Cuánto rendimiento adicional por encima de la tasa libre de riesgo esperan generalmente los inversores al invertir en acciones?

Por ejemplo, si planea invertir en el S&P 500, un indicador del mercado de valores en general, ¿qué rendimiento espera? Seguramente se espera algo más que el rendimiento de los bonos del Tesoro estadounidense. De lo contrario, ¿por qué correrías el riesgo de invertir en bolsa? Este rendimiento adicional esperado que los inversores esperan de una inversión amplia en acciones se conoce como Prima de riesgo de acciones (ERP) o el Prima de riesgo de mercado (MRP).

Pero ¿cómo se cuantifica este riesgo? El enfoque predominante es mirar hacia atrás y comparar los diferenciales históricos entre los rendimientos del S&P 500 y los bonos del Tesoro a 10 años durante las últimas décadas. La lógica es que los inversores desarrollan sus expectativas de rentabilidad en función del comportamiento del mercado de valores en el pasado.

Hay diferentes formas de desglosar los rendimientos anteriores para llegar a un ERP, por lo que no existe un ERP universalmente aceptado. A continuación enumeramos las fuentes para estimar los ERP.

- Damodarán: Proporciona ERP de forma gratuita

- Estrella de la mañana/Ibbotson: Proporciona un anuario con varios ERP por una tarifa

- Duff y Phelps: Ofrece ERP por una tarifa

El ERP suele estar entre el 4 y el 6%.

Primas de riesgo por tamaño y país

En la práctica, al analizar empresas más pequeñas y empresas que operan en países de mayor riesgo, se agregan primas adicionales al ERP:

Costo del capital = tasa de interés libre de riesgo + SCP + CRP +β x ERP

Dónde:

- SCP = Bono para pequeñas empresas

- CRP = prima de riesgo país

| Premium a través de ERP | |

|---|---|

| Empresas medianas (entre 800 y 4 mil millones de dólares) | 0,5% |

| Pequeña capitalización ($200-800 millones) | 1,0% |

| Microcapitalización (<$200 millones) | 2,5% |

| Primas de riesgo país | |

|---|---|

| Estados Unidos | 0,0% |

| Gran Bretaña | 0,5% |

| Alemania | 0,0% |

| Australia | 0,0% |

| Francia | 0,5% |

| Porcelana | 1,1% |

| India | 3,4% |

| Oriente Medio | 1,4% |

| Europa del Este | 3,1% |

| Brasil | 3,0% |

| África | 5,9% |

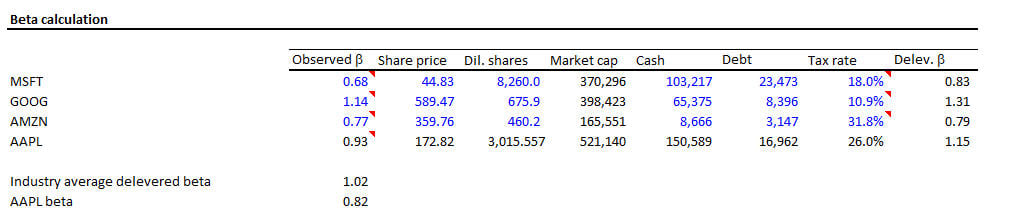

Cálculo de beta (riesgo sistemático)

El cálculo final del costo del capital es beta. Es la única variable específica de la empresa en el CAPM.

Beta en CAPM tiene como objetivo cuantificar el desempeño de una empresa esperado Sensibilidad a los cambios del mercado. Por ejemplo, una empresa con una beta de 1 esperaría que los rendimientos futuros estuvieran en línea con el mercado de valores en general.

Mientras tanto, una empresa con una beta de 2 esperaría que los rendimientos aumentaran o disminuyeran dos veces más rápido que el mercado. En otras palabras, si el S&P cayera un 5%, una empresa con una beta de 2 esperaría que el precio de sus acciones cayera un 10% debido a su alta sensibilidad a las fluctuaciones del mercado.

Cuanto mayor sea la beta, mayor será el coste del capital social, ya que el mayor riesgo que asumen los inversores (debido a una mayor sensibilidad a las fluctuaciones del mercado) debería compensarse con una mayor rentabilidad.

Calcular la beta bruta (histórica)

¿Cómo cuantifican los inversores la sensibilidad futura esperada de la empresa al mercado en general? Al igual que con la estimación de la prima de riesgo de las acciones, el enfoque predominante mira hacia el pasado para determinar la sensibilidad futura esperada. Por ejemplo, si una empresa ha tenido rendimientos bursátiles históricos que son consistentes con el mercado de valores en general, tendría una beta de 1. Esta beta histórica se utilizaría como estimación en la fórmula WACC.

El problema con la beta histórica es que las correlaciones entre las acciones de la empresa y el mercado de valores en general terminan siendo bastante débiles.

Hay varias fuentes para beta:

Todos estos servicios calculan la beta en función de la sensibilidad histórica del precio de las acciones de la empresa al S&P 500, normalmente haciendo una regresión de los rendimientos de ambos durante un período de 60 meses.

Beta ajustada

El problema con la beta histórica es que la correlación entre las acciones de la empresa y el mercado de valores en general termina siendo bastante débil. Esto se debe a que los problemas específicos de una empresa en un período de tiempo determinado pueden distorsionar la correlación. Por ejemplo, si bien se podría esperar que las acciones de una empresa de artículos de lujo suban a la luz de noticias económicas positivas que impulsen al alza a todo el mercado de valores, un problema específico de la empresa (por ejemplo, la mala gestión de la empresa) puede sesgar la correlación.

Por lo tanto, confiar únicamente en la versión beta histórica para determinar su versión beta puede producir resultados engañosos. Recuerde, está intentando desarrollar una versión beta. será.

Para abordar este problema, Bloomberg, Barra y otros servicios que calculan la beta han intentado encontrar mejoras para llegar a la “beta ajustada”. La beta ajustada es esencialmente un cálculo de beta histórico que se ha ajustado para acercar la beta a 1. Esto es sólo una ligera mejora con respecto a la beta histórica.

No hay beta disponible para empresas privadas porque no hay precios de acciones observables. Aquí es donde entra en juego el enfoque beta de la industria.

A continuación vemos una pantalla de Bloomberg que muestra la versión beta sin editar y personalizada de Colgate. Bloomberg calcula la beta utilizando los rendimientos de las acciones de Colgate durante los últimos cinco años y los compara con los rendimientos del S&P durante el mismo período. Si utilizamos beta como indicador de la sensibilidad futura de Colgate a los cambios del mercado, esperaríamos que el precio de las acciones de Colgate aumentara un 0,632%, lo que equivale a un aumento del 1% en el S&P 500.

Para los estadísticos entre ustedes, tengan en cuenta que Bloomberg también tiene en cuenta el error R cuadrado y el error estándar para esta relación. Esto muestra cuán confiable es la beta como predictor de la correlación futura entre los rendimientos de S&P y Colgate. Una regresión con un r-cuadrado de 0,266 generalmente se considera muy poco correlacionada (un r-cuadrado de 1 es una correlación perfecta, mientras que 0 significa que no hay correlación).

Enfoque beta de la industria

A pesar de los intentos que han hecho los proveedores de beta, como Barra y Bloomberg, para mitigar el problema descrito anteriormente, la utilidad de la beta histórica como predictor todavía está fundamentalmente limitada por el hecho de que el ruido específico de la empresa siempre se mezcla con la beta. Para empeorar las cosas, prácticamente no hay beta disponible para las empresas privadas porque no hay precios de acciones observables. Aquí es donde entra en juego el enfoque beta de la industria.

El enfoque beta de la industria analiza las betas de las empresas que cotizan en bolsa que son comparables a la empresa que se analiza y aplica esta beta derivada del grupo de pares a la empresa objetivo. Este enfoque elimina el ruido específico de la empresa. También permite determinar una beta para empresas privadas (y así evaluarlas).

Fórmula beta sin apalancamiento a apalancada

El mayor desafío con el enfoque beta de la industria es que no podemos simplemente promediar todas las betas. Esto se debe a que es probable que las empresas del grupo de pares tengan diferentes tasas de apalancamiento. Lamentablemente, el nivel de endeudamiento (apalancamiento) de una empresa tiene un impacto significativo en su beta. (Cuanto mayor sea el apalancamiento, mayor será la beta, en igualdad de condiciones). Afortunadamente, podemos eliminar este efecto distorsionante cancelando las betas del grupo de pares y luego haciendo una regresión de la beta no apalancada en el índice de apalancamiento de la empresa objetivo. Lo hacemos de la siguiente manera.

Desapalancamiento beta del grupo de pares

Para cada empresa del grupo de pares, determine la beta (utilizando Bloomberg o Barra, como se describe en el Método n.° 2) y el desapalancamiento en función de la relación deuda-capital y la tasa impositiva específica de cada empresa utilizando la siguiente fórmula:

β no apalancado = β(apalancado) / [1+ (Debt/Equity) (1-T)]

Relevante Beta

Una vez que se hayan desapalancado todas las betas del grupo de pares, calcule la beta no apalancada mediana y apalanque esa beta en función de la relación deuda-capital y la tasa impositiva específica de la empresa objetivo utilizando la siguiente fórmula:

β apalancado = β(no apalancado) x [1+(Debt/Equity) (1-T)]

Este enfoque da como resultado una versión beta que suele ser más confiable que la beta lograda con los otros enfoques que hemos descrito. En nuestro programa integral de capacitación en modelos financieros paso a paso, creamos un modelo financiero completamente integrado para Apple y luego utilizamos una valoración DCF para estimar el valor de Apple. Parte del trabajo implica calcular una versión beta de la industria del competidor de Apple; así es como se ve:

Tenga en cuenta que la beta observada de Apple fue 0,93, pero la beta relevante de la industria fue más de un 10% menor: 0,82. Lo creas o no, esto puede tener un impacto significativo en la valoración de Apple (ver más abajo).

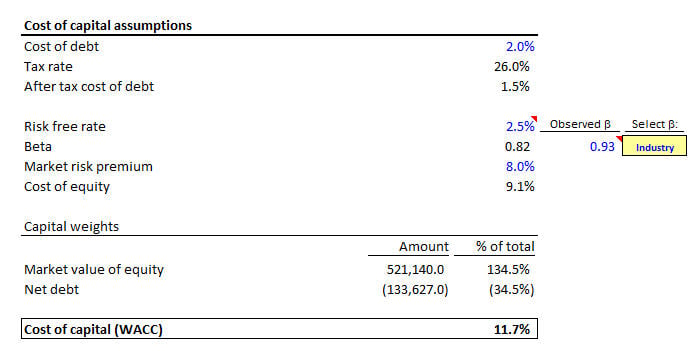

Ejemplo de cálculo de WACC – Apple (AAPL)

El costo de capital promedio ponderado (WACC) es un supuesto importante en el análisis de valoración. Los supuestos incorporados en la fórmula WACC a menudo tienen un impacto significativo en los resultados del modelo de valoración. En esta guía, hemos desglosado todos los componentes del WACC y abordado muchos de los matices que los analistas financieros deben tener en cuenta. Ahora echemos un vistazo a algunas capturas de pantalla del modelo que creamos en nuestro completo programa de capacitación en modelos financieros paso a paso para ver exactamente cómo 1) se calcula el WACC de Apple y 2) cómo el cálculo del WACC afecta directamente la calificación de Apple. :

Según nuestra estimación, el WACC de Apple es del 11,7%. Tenga en cuenta que el usuario puede elegir entre un enfoque beta industrial y el enfoque beta histórico tradicional. Tenga en cuenta también que en este escenario particular asumimos una prima de riesgo de acciones del 8%. Esto es muy alto; Ya hemos mencionado que entre el 4% y el 6% es un rango generalmente aceptable. Como resultado, el valor presente de los flujos de efectivo futuros disminuye.

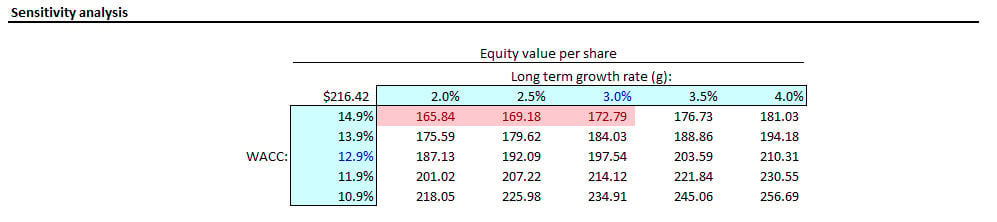

Ahora veamos un análisis de sensibilidad para ver qué tan sensible es la valoración de Apple a los cambios en los supuestos del WACC (así como al supuesto de crecimiento a largo plazo):

¿Qué es el WACC?

El Costo Promedio Ponderado de Capital (WACC, por sus siglas en inglés) es una métrica financiera que se utiliza para calcular el costo de financiamiento de una empresa. Esta medida tiene en cuenta tanto el costo de la deuda como el costo de capital propio de la compañía.

Fórmula del WACC

La fórmula para calcular el WACC es la siguiente:

WACC = (E/V) x Re + (D/V) x Rd x (1 – Tc)

Donde:

- E = Valor de mercado del capital propio

- V = Valor de mercado total de la empresa (E + D)

- Re = Tasa de rendimiento requerida por los accionistas

- D = Valor de mercado de la deuda

- Rd = Tasa de interés de la deuda

- Tc = Tasa impositiva corporativa

Ejemplo de cálculo del WACC

Supongamos que una empresa tiene un valor de mercado de capital propio de $50,000, un valor de mercado de deuda de $20,000, una tasa de rendimiento requerida por los accionistas del 8%, una tasa de interés de la deuda del 5% y una tasa impositiva corporativa del 30%.

Sustituyendo los valores en la fórmula, obtenemos:

WACC = (50,000/(50,000 + 20,000)) x 0.08 + (20,000/(50,000 + 20,000)) x 0.05 x (1 – 0.30)

WACC = 0.714 x 0.08 + 0.286 x 0.05 x 0.70

WACC = 0.05712 + 0.001001

WACC = 0.058121 (o 5.81%)

Preguntas frecuentes sobre el WACC

¿Por qué es importante calcular el WACC?

Calcular el WACC es fundamental para las empresas, ya que les permite determinar el costo de financiamiento que están asumiendo al realizar inversiones. Esta métrica es clave para evaluar la rentabilidad de los proyectos y tomar decisiones financieras acertadas.

¿Cómo influye la estructura de capital en el cálculo del WACC?

La estructura de capital de una empresa, es decir, la proporción de deuda y capital propio que utiliza para financiarse, tiene un impacto directo en el cálculo del WACC. A mayor proporción de deuda, el costo de financiamiento será menor, lo que puede resultar en un WACC más bajo y viceversa.

¿Qué papel juega la tasa impositiva en el cálculo del WACC?

La tasa impositiva corporativa es un factor determinante en el cálculo del WACC, ya que influye en el costo de la deuda. Al ser deducible de impuestos, la tasa impositiva reduce el costo efectivo de la deuda, lo que impacta en el cálculo final del WACC.

[automatic_youtube_gallery type=»search» search=»WACC | Fórmula + ejemplo de cálculo» limit=»1″]

¡Qué buena explicación sobre el WACC! Siempre me ha parecido un tema complicado, pero con este ejemplo de cálculo todo parece más claro. Recuerdo cuando tuve que calcular el WACC para un proyecto en la universidad, ¡fue todo un reto! ¡Gracias por compartir este contenido tan útil!