Warren Buffett, el legendario inversor y multimillonario, es conocido por su enfoque único en el mundo de las finanzas. En este artículo exploraremos su opinión sobre el EBITDA, una medida financiera popular pero controvertida. Descubre ejemplos de citas de Buffett sobre el EBITDA, así como sus críticas a esta métrica ampliamente utilizada en el ámbito empresarial. Sumérgete en el pensamiento de uno de los más exitosos inversores del mundo y su visión única sobre la contabilidad y las finanzas.

Warren Buffett es conocido mundialmente como uno de los inversores más exitosos y respetados de todos los tiempos. Su enfoque en inversiones a largo plazo y su aguda comprensión del valor intrínseco de las empresas lo han convertido en una leyenda en el mundo de las finanzas. Pero, ¿qué opina Buffett del EBITDA? En este artículo exploraremos las citas y críticas de Warren Buffett sobre este polémico indicador financiero. Mediante ejemplos concretos, descubriremos si el Oráculo de Omaha ve el EBITDA como una herramienta útil o si tiene ciertas reservas respecto a su uso. Sigue leyendo para conocer los puntos de vista de Warren Buffett sobre el EBITDA y cómo pueden afectar tus decisiones financieras.

¿Por qué a Warren Buffett no le gusta el EBITDA?

Aunque el EBITDA es una de las métricas más utilizadas en las finanzas corporativas, ha recibido críticas generalizadas, siendo Warren Buffett uno de los defensores más abiertos.

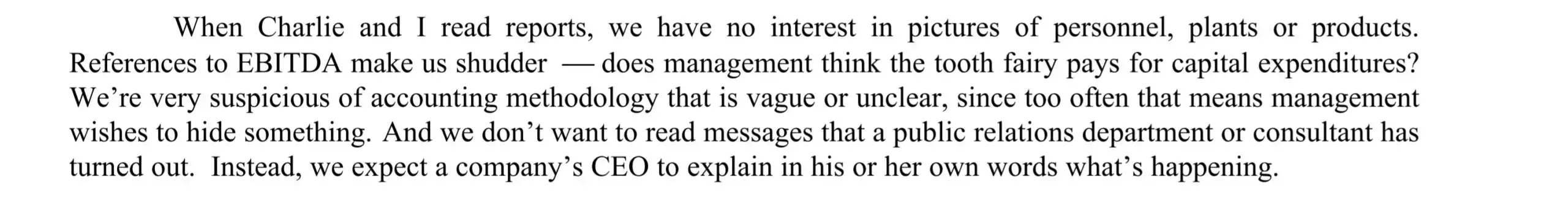

Según Buffett, el EBITDA no refleja el verdadero desempeño financiero de una empresa porque ignora los gastos de capital (capex) y los cambios en el capital de trabajo, entre otras cosas.

¿Cuáles son los límites del EBITDA?

Las ganancias antes de intereses, impuestos, depreciación y amortización, o «EBITDA», son el indicador más comúnmente utilizado del flujo de caja operativo.

El EBITDA en particular es una cifra clave útil para facilitar las comparaciones, ya que el EBITDA es independiente de la estructura de capital (es decir, no está influenciado por las decisiones de financiación) ni de los tipos impositivos.

Sin embargo, el EBITDA es fuertemente criticado por sus muchas deficiencias, en particular el hecho de que el EBITDA NO es responsable de dos grandes salidas de efectivo:

- Gasto de capital (capex)

- Cambio en el capital de trabajo neto (NWC)

Carta de Berkshire Hathaway | cita de Warren Buffett

Warren Buffett sobre Capex (Fuente: Carta de Berkshire Hathaway de 2000)

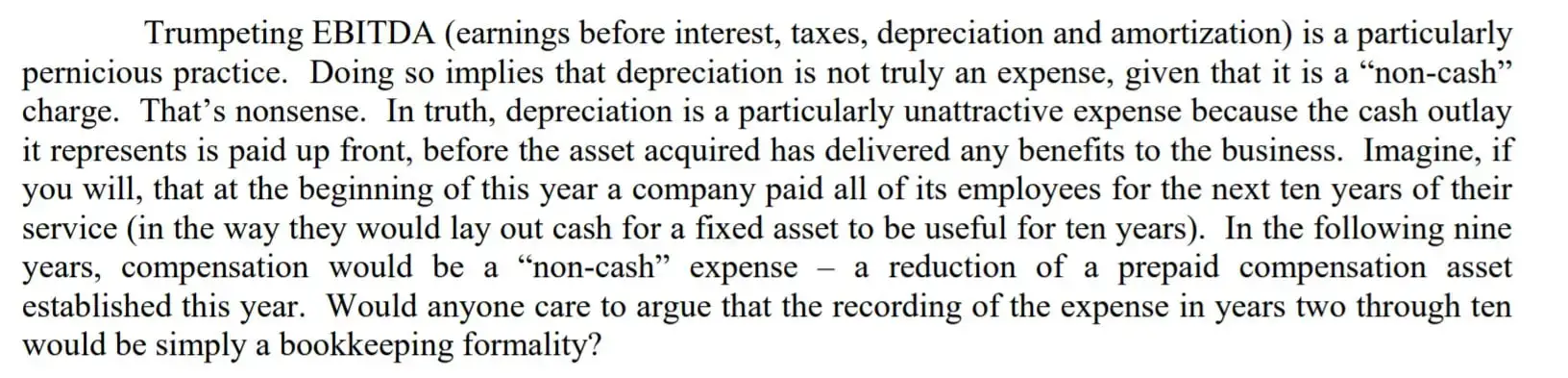

El EBITDA, a diferencia de medidas como el ingreso operativo (EBIT) y el ingreso neto, es una medida no GAAP que depende de la discreción de la administración en cuanto a qué elementos agregar o restar.

Si bien los ajustes se hacen teóricamente para reflejar el desempeño financiero recurrente principal de la compañía, la falta de estandarización y espacio para el juicio subjetivo puede conducir a la «creatividad» al calcular el EBITDA.

Al eliminar los gastos no operativos y únicos, el EBITDA pretende proporcionar una imagen más clara de la rentabilidad de una empresa.

El EBITDA se utiliza tan ampliamente que las presentaciones públicas tienen una sección separada para la conciliación del EBITDA, aunque el EBITDA todavía no se reconoce como una medida GAAP formal en la contabilidad de acumulación (o devengado).

Por ejemplo, hoy en día muchas empresas afirman ser rentables, pero sólo sobre la base del EBITDA ajustado (que a menudo incluye muchos ajustes subjetivos).

La razón por la que estas cuestiones son importantes es porque el EBITDA elimina los gastos reales en los que una empresa realmente tiene que gastar capital; B. Gastos por intereses, impuestos, depreciación y amortización.

Por lo tanto, utilizar el EBITDA como métrica de rentabilidad independiente puede resultar engañoso, especialmente para empresas con uso intensivo de capital.

Saber más → Guía rápida de EBITDA

Cita de Warren Buffett: crítica al EBITDA

Si bien el EBITDA en realidad suma la depreciación y amortización (D&A), que suele ser el gasto no monetario más grande, la métrica no captura el efecto total en efectivo de los gastos de capital o los cambios en el capital de trabajo.

El error de ignorar el impacto en efectivo de los gastos de capital es particularmente cierto en el caso de industrias intensivas en capital (por ejemplo, manufactura, telecomunicaciones).

Para evaluar adecuadamente el desempeño operativo pasado de una empresa y predecir con precisión sus flujos de efectivo futuros, se deben contabilizar adecuadamente los gastos no monetarios, como D&A y ajustes únicos.

El EBITDA tampoco siempre se ajusta por la compensación basada en acciones, aunque la métrica más común de «EBITDA ajustado» a menudo lo vuelve a agregar.

Las partidas únicas incluyen acuerdos legales (ganancias o pérdidas), gastos de reestructuración, cancelaciones de inventario o deterioro de activos.

El ajuste por elementos únicos se conoce comúnmente como “depuración” de datos financieros y tiene como objetivo normalizar los flujos de efectivo de la empresa y reflejar con mayor precisión el desempeño operativo de una empresa.

Dado que el EBITDA ignora los gastos de capital, Buffett NO cree que el EBITDA sea un fiel reflejo del desempeño financiero de una empresa, especialmente si la administración se considera confiable.

Warren Buffett sobre la depreciación (Fuente: Carta de Berkshire Hathaway 2002)

La cuestión no es que el EBITDA sea una medida errónea de la rentabilidad que no deba utilizarse, sino más bien que es importante ser conscientes de las deficiencias de esta métrica.

En resumen, el EBITDA hace que las empresas no rentables parezcan rentables porque el EBITDA ignora la depreciación, los intereses y los impuestos.

Sin embargo, a pesar de estas deficiencias, el EBITDA sigue siendo el estándar de la industria para valorar empresas y el indicador más utilizado del flujo de caja operativo.

Calculadora de déficit de EBITDA

Ahora que hemos explicado las deficiencias de la métrica EBITDA, podemos realizar un ejercicio de modelado de muestra en Excel. Complete el siguiente formulario para acceder al archivo:

Ejemplo de cálculo de errores de EBITDA

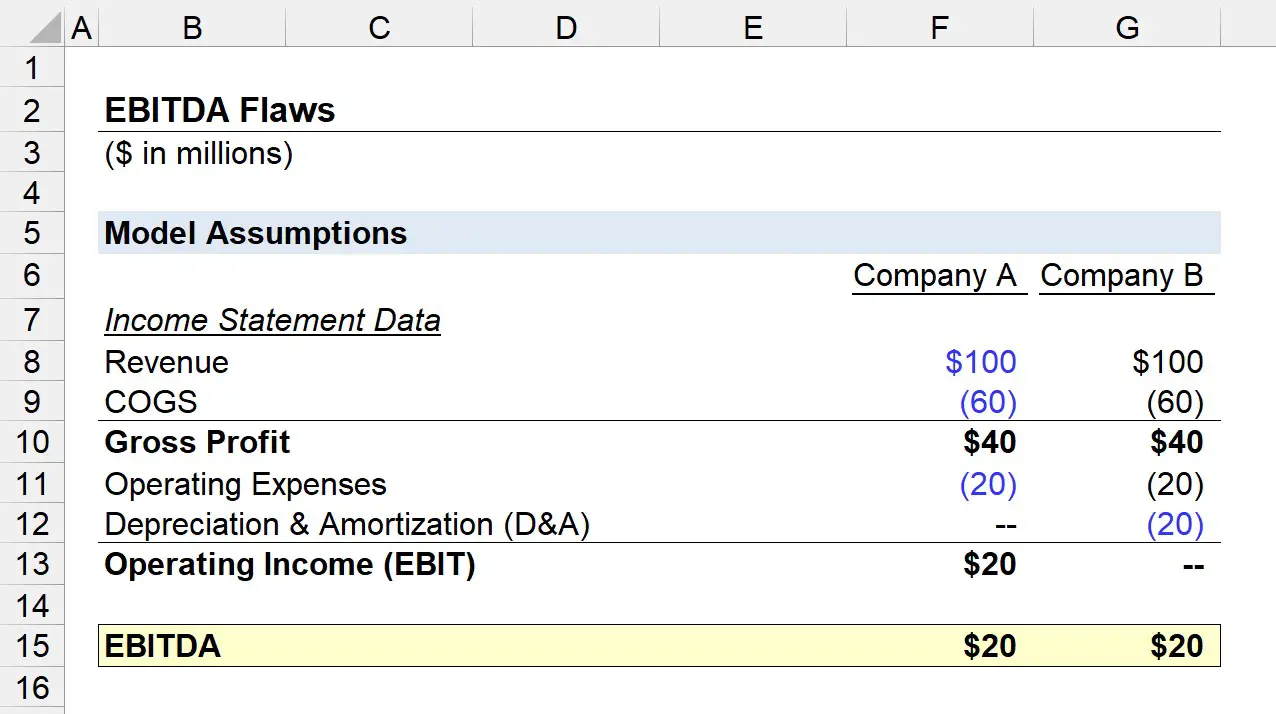

En nuestro escenario de ejemplo, tenemos dos empresas donde la única diferencia es el supuesto de D&A.

Ambas empresas tienen ingresos de 100 millones de dólares, costos de ventas de 60 millones de dólares y gastos operativos de 20 millones de dólares.

Entonces, la empresa A y la empresa B tienen una ganancia bruta de 40 millones de dólares.

Sin embargo, se supone que la D&A de la empresa A es cero, mientras que se supone que la D&A de la empresa B es de 10 millones de dólares.

Sobre el papel, la empresa B técnicamente no gana “nada” en términos de ingresos operativos (EBIT), mientras que la empresa A tiene un EBIT de 20 millones de dólares, aunque ambas tienen cifras de EBITDA idénticas.

A primera vista, a la mayoría de los inversores podría no importarles qué empresa es más rentable.

En realidad, la adición no monetaria de D&A es la única causa de los valores EBITDA idénticos, y concluir que la rentabilidad de las dos empresas es idéntica sería un error.

Warren Buffett sobre el EBITDA | Ejemplos de citas y críticas

Warren Buffett, conocido como uno de los inversores más exitosos de todos los tiempos, ha expresado su opinión sobre el EBITDA en varias ocasiones a lo largo de su carrera. El EBITDA, que significa «Earnings Before Interest, Taxes, Depreciation, and Amortization» en inglés, es una medida ampliamente utilizada en el ámbito financiero para evaluar la rentabilidad de una empresa.

Definición del EBITDA

El EBITDA es una métrica que se utiliza para analizar la capacidad de una empresa para generar ganancias operativas antes de considerar los gastos financieros, impuestos y partidas no monetarias como la depreciación y la amortización. Para Buffett, esta medida es importante para evaluar el desempeño de una empresa de manera más precisa.

Citas de Warren Buffett sobre el EBITDA

- «El EBITDA es una medida útil para evaluar la rentabilidad operativa de una empresa, ya que elimina factores que pueden distorsionar los resultados.»

- «Es importante no depender exclusivamente del EBITDA para evaluar una empresa, ya que puede llevar a interpretaciones incorrectas si no se acompaña de un análisis detallado de todos los aspectos financieros.»

Críticas al uso del EBITDA

A pesar de su utilidad, el EBITDA también ha sido objeto de críticas por parte de algunos analistas y expertos financieros. Se argumenta que esta medida puede sobrevalorar la salud financiera de una empresa al no tener en cuenta ciertos gastos importantes como las inversiones en capital.

Según algunos críticos, el EBITDA puede dar una visión sesgada de la rentabilidad real de una empresa, lo que puede llevar a decisiones de inversión erróneas si se utiliza como la única referencia para evaluar su rendimiento.

Perspectiva de Warren Buffett

Warren Buffett ha señalado que si bien el EBITDA puede ser útil como punto de partida para analizar una empresa, es fundamental complementar esta métrica con información detallada sobre otros aspectos financieros. Buffett ha enfatizado la importancia de tener en cuenta todos los factores relevantes al evaluar una inversión, sin depender exclusivamente del EBITDA.

Preguntas Frecuentes (FAQs)

¿Por qué es importante el EBITDA según Warren Buffett?

Warren Buffett considera que el EBITDA es una medida útil para evaluar la rentabilidad operativa de una empresa, ya que elimina factores que pueden distorsionar los resultados. Sin embargo, Buffett también advierte que el EBITDA no debe ser la única métrica considerada al analizar una inversión, ya que puede dar una visión incompleta de la situación financiera de una empresa.

¿Cuáles son las críticas al uso del EBITDA?

Algunos críticos argumentan que el EBITDA puede sobrevalorar la salud financiera de una empresa al no tener en cuenta ciertos gastos importantes como las inversiones en capital. Además, se ha señalado que el EBITDA puede dar una visión sesgada de la rentabilidad real de una empresa, lo que puede llevar a decisiones de inversión erróneas si se utiliza como la única referencia para evaluar su rendimiento.

En conclusión, el EBITDA es una medida útil pero debe utilizarse con precaución y en conjunto con otros datos financieros para realizar una evaluación completa y precisa de una empresa.

[automatic_youtube_gallery type=»search» search=»Warren Buffett sobre el EBITDA | Ejemplos de citas y críticas.» limit=»1″]

¡Vaya, me parece súper interesante lo que Warren Buffett tiene que decir sobre el EBITDA! Siempre es genial escuchar la perspectiva de alguien tan exitoso en el mundo de las finanzas. Recuerdo que una vez utilicé el EBITDA para evaluar una inversión y me ayudó mucho a tomar una decisión informada. ¡Gracias por compartir este artículo!

¡Totalmente de acuerdo contigo, isaac ignacio! Warren Buffett es definitivamente una figura a tener en cuenta cuando se trata de consejos financieros. El EBITDA es una herramienta súper útil para analizar y evaluar inversiones. Recuerdo la primera vez que aprendí sobre el EBITDA, ¡me abrió todo un mundo de posibilidades! Gracias por compartir este artículo, sin duda es una lectura que vale la pena. ¡Saludos! – herradon

¡Vaya, totalmente de acuerdo con vosotros, herradon e isaac ignacio! Warren Buffett siempre tiene consejos financieros muy acertados, y el EBITDA es una herramienta clave en el análisis de inversiones. Recuerdo la primera vez que me adentré en el mundo del EBITDA y cómo me abrió los ojos a nuevas oportunidades. Este artículo es sin duda una lectura que todo inversor debería tener en cuenta. ¡Gracias por compartirlo! ¡Saludos! – pichel