¿Cuál es la mejor forma de sacar provecho de tus inversiones: intereses o dividendos? Esta es una pregunta que muchos inversores se hacen a la hora de decidir en qué tipo de activos poner su dinero. Y es que, aunque ambos generan ingresos pasivos, existen diferencias significativas entre ellos. En este artículo, te explicaremos detalladamente qué son los intereses y los dividendos, cómo funcionan y cuáles son sus ventajas y desventajas. Así podrás tomar decisiones más informadas y rentables. ¡Sigue leyendo!

Diferencia entre interés y dividendo

Un dividendo es un pago prorrateado de la empresa a los accionistas. Los dividendos son pagos que se realizan como compensación por el monto invertido por los accionistas. Los dividendos se consideran una opción de inversión más segura y una fuente pasiva de ingresos. Generalmente se supone que las empresas que pagan dividendos son más seguras que las empresas en crecimiento. Los dividendos son parte de las ganancias distribuidas a todos los accionistas y accionistas preferentes.

¿Qué son los intereses y los dividendos?

Hay dos tipos de dividendos: calificados y no calificados. En el caso de los accionistas preferentes, reciben preferencia y un dividendo fijo. En el caso de los accionistas comunes, la decisión recae en la empresa sobre si transferir las ganancias a los accionistas o no. En general, se espera que la rentabilidad por dividendo se sitúe entre el 2 y el 3 por ciento. Los dividendos se pueden obtener mediante varios tipos de inversiones. Los dividendos no representan un gasto para la empresa y no reducen los ingresos netos. Por ejemplo, si se declara un dividendo de 1.000 rupias, el efectivo de los activos se reducirá en 1.000 rupias y las ganancias retenidas en el balance se reducirán en 1.000 rupias. El interés es el costo que cobra la empresa sobre el monto prestado durante el período.

Mantienes dinero en el banco y ganas intereses porque le das al banco el dinero para usarlo. El interés es como una tarifa basada en la cantidad de dinero utilizada. Los intereses pueden provenir de bancos, prestamistas u otras empresas. Interés simplemente significa dinero que recibe por solicitar préstamos. Los gastos por intereses reducen los ingresos netos de una empresa. El efectivo se reduce en el lado de los gastos por intereses, mientras que el efectivo se ahorra al ahorrar en el impuesto sobre la renta.

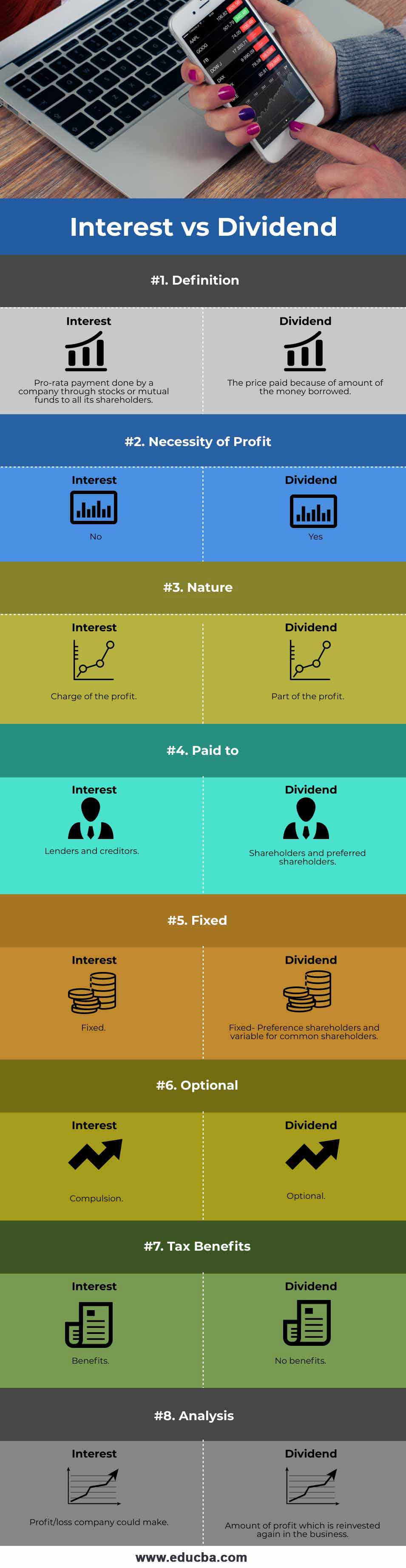

Comparación directa entre intereses y dividendos (infografía)

A continuación se presentan las ocho diferencias más importantes entre intereses y dividendos.

Diferencias clave entre interés y dividendo

Tanto los intereses como los dividendos son opciones populares en el mercado. Analicemos algunas de las diferencias clave entre intereses y dividendos:

- La empresa debe generar ganancias antes de poder decidir si las distribuye entre los accionistas comunes. La empresa puede hacer cualquier cosa con las ganancias. Puede conservarse para un mayor crecimiento o transmitirse. Por lo general, los dividendos se pueden pagar anualmente. Los dividendos trimestrales son raros en la empresa. Mientras tanto, las empresas deben pagar dividendos especiales cuando obtienen más beneficios. En el caso de los accionistas preferentes, la empresa sólo paga dividendos cuando obtiene beneficios. Sin embargo, para los accionistas comunes, es una opción (el dividendo puede o no pagarse en ganancias o pérdidas), y puede suceder que la empresa no obtenga ganancias y por lo tanto no pague dividendos. Independientemente del beneficio neto, la persona u organización debe pagar intereses al bono o a los prestamistas.

- Pagar intereses es obligatorio incluso si obtienes ganancias o no. En el caso de dividendos, la empresa es libre de pagar el dividendo. A veces, la empresa decide reinvertir el dinero en futuras expansiones y crecimientos; de lo contrario, la empresa puede incluso renunciar a acciones de las ganancias y distribuirlas entre todos los accionistas. Pocas empresas siguen un patrón fijo de pago de dividendos y no lo cambian drásticamente. Las empresas no inician ni finalizan el patrón de distribución de dividendos con regularidad.

- Se pagan intereses y dividendos a prestamistas y acreedores que piden préstamos para fines comerciales o personales. Los dividendos se pagan a los accionistas (comunes y preferentes) que se consideran propietarios de las empresas.

- El porcentaje de interés sobre el monto principal se determina en el momento de inicio del contrato. Por ejemplo, al solicitar un préstamo hipotecario, una persona obtiene un plan que es del 7% y no se puede cambiar. El porcentaje de dividendos varía según la estrategia de la empresa.

- El pago de intereses es obligatorio: cuando solicita el préstamo para su negocio. Independientemente de si su negocio obtiene ganancias o pérdidas, tendrá que pagar intereses. Si los ingresos por intereses no se pagan en el plazo estipulado, la empresa tendrá que afrontar problemas legales. Los dividendos se distribuyen a la junta directiva y a los miembros de la empresa en función de los objetivos futuros de la empresa. No existen normas legales para la distribución de dividendos. La empresa puede decidir mantenerlo en reservas para su uso operativo posterior. Las empresas pueden decidir en cualquier momento y cambiar las políticas para iniciar o detener el cambio de patrón.

- Los beneficios fiscales no ayudan en absoluto cuando se trata de dividendos. El interés puede ser de cualquier categoría. En el caso de los intereses, la empresa tiene ventajas fiscales ya que el importe de los intereses pagados se deduce de los ingresos y luego se cobran impuestos adicionales sobre el importe restante. Sin embargo, los intereses de los bonos gubernamentales podrían ser deducibles. Después de deducir el impuesto, se calcula el ingreso neto. Así, la empresa recibe beneficios fiscales iguales a los intereses pagados, se pagan menos impuestos y la empresa ahorra. Con los intereses, aumenta el apalancamiento financiero.

- El patrón de distribución de dividendos se puede utilizar para determinar qué parte del monto reinvierte la empresa en sí misma. La distribución regular de dividendos significa que la empresa está obteniendo buenos resultados. Realizar un análisis fundamental de si una empresa paga dividendos y continúa haciéndolo. Esto provoca una respuesta positiva de todos los inversores. Se puede determinar cuántas ganancias/pérdidas ha obtenido una empresa. Si la empresa no tiene interés en los estados financieros, significa que está libre de deudas.

Comparación directa entre intereses y dividendos

A continuación encontrará la principal comparación entre intereses y dividendos.

| Base de comparación | interés | dividendo |

| definición | Pago proporcional que realiza una empresa a todos sus accionistas a través de acciones o fondos mutuos. | El precio pagado en función de la cantidad de dinero prestado. |

| Necesidad de ganancias | NO | Sí |

| Naturaleza | débito a utilidades. | Una parte del beneficio. |

| Pagado | Prestamistas y acreedores. | Accionistas y accionistas preferentes. |

| Firmemente | Firmemente | Fijo – accionistas preferentes y variable para accionistas comunes. |

| Opcional | Obligación | Opcional |

| Beneficios fiscales | Ventajas | Sin beneficios |

| análisis | Ganancia/pérdida que podría obtener la empresa. | Cantidad de ganancias que se reinvierte en la empresa. |

Diploma

Incluso si la empresa no paga dividendos, eso no significa que no pueda invertir en la empresa. El objetivo del inversor es maximizar su riqueza de dos formas, ya sea mediante dividendos o cambiando el valor de mercado de las acciones. Por tanto, es incorrecto realizar análisis de inversiones basándose únicamente en el pago de dividendos. Los dividendos y los intereses son dos tipos diferentes, pero son una parte importante del negocio. Antes de decidirse a invertir, hay que considerar las implicaciones fiscales y la posible ganancia de ingresos. Es necesario comprobar el desempeño pasado de la distribución y analizar los estados financieros antes de llegar a una conclusión.

Artículo recomendado

Esta es una guía de las diferencias clave entre intereses y dividendos. Aquí también analizamos las diferencias clave entre intereses y dividendos con infografías y tablas comparativas. También puedes echar un vistazo a los siguientes artículos para obtener más información:

- Fórmula de tasa de interés efectiva

- Fórmula de tasa de interés real

- Fórmula de dividendo por acción

- Fórmula del ratio de pago de dividendos