¿Estás buscando financiamiento para tu empresa pero no cumples con los requisitos tradicionales de un préstamo? Entonces, el préstamo PIK podría ser la solución perfecta para ti. En este artículo, exploraremos en qué consiste este tipo de financiamiento y cuáles son sus ventajas y desventajas. ¡Sigue leyendo para descubrir si el préstamo PIK es la opción adecuada para impulsar el crecimiento de tu negocio!

¿Estás buscando una forma de financiación flexible y rápida para impulsar tu negocio? Entonces, el préstamo PIK podría ser la opción perfecta para ti. A medida que las empresas buscan soluciones financieras que se adapten a sus necesidades cambiantes, este tipo de préstamo se ha convertido en una alternativa muy atractiva. En este artículo, te ofrecemos una guía completa sobre qué es un préstamo PIK, cómo funciona y cuáles son sus ventajas y desventajas. ¡Sigue leyendo y descubre si el préstamo PIK es la solución que estabas buscando para llevar tu empresa al siguiente nivel!

Los reembolsos del préstamo no se realizan en efectivo.

Más de 1,8 millones de profesionales utilizan CFI para aprender contabilidad, análisis financiero, modelado y más. Comience con una cuenta gratuita para explorar más de 20 cursos siempre gratuitos y cientos de plantillas financieras y hojas de trucos.

¿Qué es un préstamo PIK?

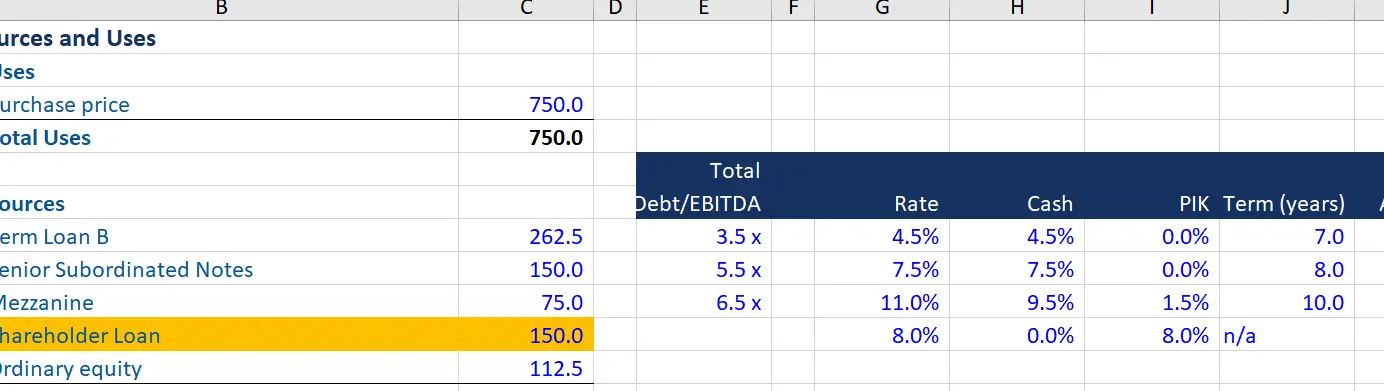

Un préstamo sin efectivo o préstamo PIK es un préstamo en el que el prestatario puede realizar pagos de intereses en una forma que no sea en efectivo. El préstamo PIK permite al deudor pedir prestado sin tener que afrontar la carga del pago de intereses en efectivo hasta el final del plazo del préstamo. Los préstamos PIK se utilizan a menudo en transacciones de compra apalancada (LBO).

Según el caso, los intereses se pueden pagar mediante la emisión de otro bono o mediante la emisión de opciones sobre acciones. Cuando el préstamo vence o se refinancia, se reembolsa el monto total del préstamo original más la deuda PIK emitida en lugar de intereses.

Ventajas de los préstamos PIK

Los préstamos PIK se utilizan cuando una empresa tiene un problema de flujo de caja pero puede pagar intereses sin pagar en efectivo. Esto resulta atractivo para las empresas que quieren evitar realizar desembolsos continuos de efectivo por intereses de deuda, como durante una compra de gestión o apalancada o durante un período de crecimiento de la empresa. Para proteger sus activos líquidos, las empresas liquidan sus pasivos con la ayuda de nuevos pasivos.

Riesgos de los préstamos PIK

Aunque invertir en un préstamo PIK ofrece una alta rentabilidad, también es muy arriesgado. Su interés es más alto que el de otros préstamos que se calculan sobre una base de interés compuesto. Los préstamos no generan ningún flujo de caja hasta el vencimiento. estan subordinados deuda convencional Y deuda mezzaniney generalmente no están garantizados mediante prenda de activos. Además, los préstamos PIK suelen tratarse como préstamos no garantizados. Suelen dar lugar a grandes pérdidas en caso de incumplimiento.

En breve

Los préstamos no monetarios suelen ser otorgados por empresas que se encuentran en malas condiciones financieras y no tienen los fondos necesarios para pagar intereses. Los realizan inversores que no dependen del flujo de caja rutinario del prestatario como fuente de reembolso de sus inversiones.

Desde la perspectiva del prestatario, los préstamos PIK se pueden utilizar como un tramo o parte de un paquete de financiación más amplio para financiar Adquisiciones y compras apalancadas en general. Sin embargo, hay que señalar que está plagado de riesgos y tipos de interés muy elevados.

Los préstamos PIK proporcionan a una empresa el dinero que necesita para recuperarse o simplemente empeoran la situación y multiplican los riesgos involucrados. Las empresas deben sopesar exitosamente los beneficios de la inversión con los costos de su adquisición.

Otros recursos

CFI ofrece el programa de certificación Commercial Banking & Credit Analyst (CBCA)® para aquellos que buscan llevar su carrera al siguiente nivel. Para continuar aprendiendo y avanzar en su carrera, los siguientes recursos le serán útiles:

Préstamo PIK: Una Opción Financiera Interesante

Los préstamos PIK (Payment in Kind) son una opción de financiamiento que ha ganado popularidad en el mundo de las finanzas. Se trata de un tipo de préstamo en el que los intereses no se pagan en efectivo, sino que se capitalizan y se agregan al capital prestado. Esto significa que, en lugar de realizar pagos de intereses periódicos, estos se suman al monto total del préstamo, lo que puede resultar atractivo para ciertos prestatarios.

¿Cómo Funciona un Préstamo PIK?

En un préstamo PIK, el prestatario no tiene que realizar pagos de intereses durante un período acordado, lo que le permite conservar su liquidez. Los intereses capitalizados se suman al capital prestado, por lo que al vencimiento del préstamo, el prestatario deberá devolver el monto total más los intereses acumulados.

Beneficios del Préstamo PIK

Una de las principales ventajas de los préstamos PIK es que permiten a las empresas o individuos acceder a financiamiento sin la necesidad de realizar pagos de intereses periódicos. Esto puede ser útil en situaciones en las que se requiere liquidez inmediata y se espera contar con mayores ingresos en el futuro.

- Flexibilidad: Los préstamos PIK ofrecen flexibilidad en cuanto a los pagos de intereses, lo que puede adaptarse a las necesidades financieras del prestatario.

- Alternativa de Financiamiento: Para aquellas empresas o individuos con dificultades para acceder a préstamos tradicionales, los préstamos PIK pueden representar una alternativa viable.

¿Cuáles son los Riesgos de un Préstamo PIK?

A pesar de sus ventajas, los préstamos PIK también conllevan ciertos riesgos. Dado que los intereses se capitalizan y se suman al capital, el monto total a devolver puede ser considerablemente más alto que en un préstamo tradicional. Además, el prestatario asume el riesgo de no poder hacer frente al pago total al vencimiento del préstamo.

Frequently Asked Questions (FAQs)

¿Es un Préstamo PIK adecuado para mi situación financiera?

La decisión de optar por un préstamo PIK dependerá de tu situación financiera y de tus necesidades de liquidez a corto y largo plazo. Es importante evaluar los riesgos y beneficios antes de tomar una decisión.

¿Cuál es la diferencia entre un préstamo PIK y un préstamo tradicional?

La principal diferencia entre un préstamo PIK y un préstamo tradicional radica en la forma en que se pagan los intereses. Mientras que en un préstamo tradicional se realizan pagos de intereses periódicos, en un préstamo PIK estos se capitalizan y se suman al capital prestado.

[automatic_youtube_gallery type=»search» search=»Préstamo PIK» limit=»1″]

Totalmente de acuerdo contigo, enjo. Yo también he utilizado un Préstamo PIK en el pasado y debo admitir que fue una excelente opción para obtener el dinero que necesitaba en poco tiempo. Aunque sí, hay que estar consciente del riesgo adicional que implica. ¡Pero si necesitas liquidez de manera inmediata, es una alternativa a considerar! – tabib

¡Qué interesante el artículo sobre el Préstamo PIK! En mi experiencia personal, opté por este tipo de préstamo para financiar mi negocio y fue una gran decisión. Aunque tiene un nivel de riesgo más alto, me ayudó a obtener el capital necesario de forma rápida. ¡Recomendaría considerarlo si estás buscando financiamiento rápido y no te importa asumir un poco más de riesgo!