El flujo de caja libre apalancado (LFCF) es una herramienta financiera crucial para comprender la salud financiera de una empresa. En este artículo exploraremos en profundidad qué es el LFCF, cómo se calcula y por qué es tan importante para la toma de decisiones empresariales. ¡Sigue leyendo para descubrir todo lo que necesitas saber sobre esta métrica financiera clave!

El flujo de caja libre apalancado (LFCF) es una métrica financiera crucial que permite evaluar la capacidad de una empresa para generar dinero en efectivo después de pagar los gastos operativos y las inversiones de capital. Esta medida, sumamente útil para los inversionistas y analistas financieros, proporciona una visión clara de la verdadera salud financiera de una compañía. En este artículo, exploraremos en detalle qué es el flujo de caja libre apalancado, cómo se calcula y por qué es fundamental comprender su importancia para tomar decisiones informadas sobre inversiones. ¡Prepárate para sumergirte en el fascinante mundo del LFCF!

¿Qué es el flujo de caja libre apalancado?

Flujo de caja libre apalancado (LFCF) es el efectivo restante que pertenece únicamente a los accionistas después de deducir los gastos operativos, las reinversiones (por ejemplo, capital de trabajo y gastos de capital) y obligaciones financieras.

Cómo calcular el flujo de caja libre apalancado

El flujo de caja libre apalancado o “flujo de caja libre a capital” representa los flujos de caja restantes que genera una empresa a partir de su negocio principal una vez que se cumplen todas las obligaciones de gasto relacionadas con los costos operativos, las reinversiones y los pagos relacionados con la deuda.

- costo operacional → Costo de bienes vendidos (COGS) y gastos operativos (GAV, investigación y desarrollo)

- Reinversiones → Capital de trabajo neto (NWC) y gasto de capital (Capex)

- Obligaciones financieras (relacionadas con la deuda) → Amortización obligatoria de la deuda y gastos por intereses.

Después de deducir los elementos enumerados anteriormente, el flujo de caja restante pertenece a los accionistas de la empresa, es decir, aquellos que poseen acciones que representan una participación parcial en el capital de la empresa.

Si bien el resto de los ingresos técnicamente pertenecen a los accionistas, la distribución del efectivo queda a discreción de la dirección.

- cuestión de dividendos → Pagos en efectivo a accionistas preferentes y comunes

- Reinversión → Reinvertir los fondos en operaciones (capital de trabajo, capex)

- Recompra de acciones → Recomprar acciones ya emitidas para reducir el número de acciones en circulación

Por lo tanto, los accionistas, como las empresas de capital privado, prestan mucha atención a la métrica del flujo de caja libre apalancado porque la LFCF puede ser un indicador de la salud financiera de una empresa.

- Mayor LFCF → Más efectivo disponible, mayor capacidad de endeudamiento y menor riesgo crediticio

- LFC baja → Menos efectivo disponible y menor capacidad de endeudamiento y alto riesgo crediticio

FCF apalancado versus FCF no apalancado: ¿Cuál es la diferencia?

- Flujo de caja libre apalancado (LFCF) → LFCF es una medida “apalancada” del flujo de efectivo porque incluye gastos derivados de obligaciones financieras, es decir, gastos por intereses y pago obligatorio de la deuda. Por ejemplo, sólo aquellos deudores que tienen una mayor prioridad en la estructura de capital que todos los accionistas reciben pagos de intereses. Dado que la LFCF se relaciona únicamente con los accionistas, la tasa de descuento asociada es el costo del capital (ke), que se utilizaría para calcular el valor del capital en un modelo DCF apalancado. En la práctica, el DCF apalancado rara vez se utiliza, excepto por las instituciones financieras, ya que el núcleo de su modelo de negocio se centra en otorgar préstamos (y obtener ingresos por intereses).

- Flujo de caja libre no apalancado (UFCF) → Por otro lado, el UFCF es una medida “no apalancada” del flujo de caja porque las obligaciones de gasto deducidas se aplican a todos los inversores, es decir, tanto a los prestamistas como a los accionistas. En lugar de partir de los ingresos netos, que se calculan después de los intereses e incluyen los ahorros fiscales derivados del escudo fiscal de intereses, el cálculo del UFCF supone una medida neutral en cuanto a la estructura de capital, NOPAT, y no tiene en cuenta el reembolso de las obligaciones de deuda. Dado que UFCF representa a todas las partes interesadas y no solo a un grupo de inversores, la tasa de descuento correspondiente es el costo de capital promedio ponderado (WACC), que calcula el valor empresarial (TEV) en un modelo DCF no apalancado.

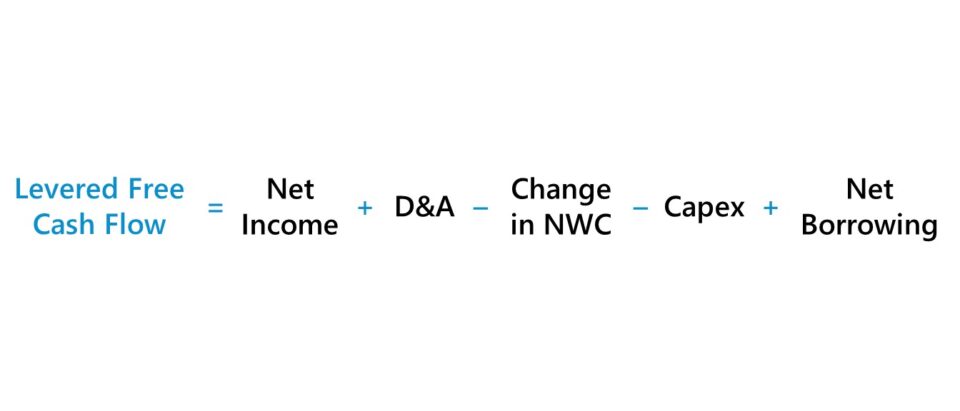

Fórmula de flujo de caja libre apalancado

La fórmula del flujo de caja libre apalancado es la siguiente.

Flujo de caja libre apalancado (LFCF) = Lngresos netos + ALLÁ – Cambio en la NWC – Gastos de capital + Endeudamiento neto

Dónde:

- Lngresos netos → Los ingresos netos, a menudo denominados “resultados finales”, son las ganancias contables de una empresa, incluidos todos los costos operativos, incluidos los gastos por intereses.

- ALLÁ → D&A significa “depreciación y amortización”, que son gastos no monetarios que distribuyen un gasto a lo largo de la vida útil del activo fijo (PP&E) o activo intangible. No hubo salida real de fondos porque D&A es un método de contabilidad de acumulación que tiene como objetivo hacer coincidir el momento del reconocimiento de un gasto con el período en el que se recibe el beneficio, en lugar de contabilizar todo el gasto de una sola vez para registrar el período en que ocurrió. .

- Cambio en el capital de trabajo neto (NWC) → El cambio de NWC rastrea el cambio neto en los activos operativos de una empresa (por ejemplo, cuentas por cobrar comerciales, inventario) y pasivos operativos (por ejemplo, cuentas por pagar comerciales, acumulaciones) durante un período de tiempo específico.

- Endeudamiento neto → El endeudamiento neto se calcula restando el monto del reembolso de la deuda del monto de la deuda prestada (es decir, endeudamiento – reembolso de la deuda). La deuda prestada se incluye aquí porque los ingresos del préstamo se pueden utilizar para distribuir dividendos a los accionistas o recomprar acciones, que son acciones corporativas directamente relevantes para los accionistas.

Calculadora de flujo de caja libre apalancado

Pasamos ahora a un ejercicio de modelado, al que puede acceder rellenando el siguiente formulario.

Ejemplo de cálculo del flujo de caja libre apalancado

Suponga que tiene la tarea de calcular el flujo de caja libre apalancado de una empresa en 2022, teniendo en cuenta los siguientes supuestos.

| Declaración de ganancias y pérdidas | 2022A |

|---|---|

| ganancia | 200 millones de dolares |

| Menos: COGS | (100 millones) |

| Beneficio bruto | 100 millones de dolares |

| Menos: gastos de venta, generales y administrativos | (40 millones) |

| EBIT | 60 millones de dolares |

| Menos: intereses, neto | (20 millones) |

| EBT | 40 millones de dolares |

| Menos impuestos | (10 millones) |

| Lngresos netos | 30 millones de dolares |

Además, se determinaron los siguientes valores a partir del estado de flujo de efectivo (CFS) de la empresa.

- D&A = $4 millones

- Cambio en NWC = $2 millones

- Gasto de capital = ($6 millones)

- Endeudamiento neto = ($10 millones)

Según los ingresos netos, el primer ajuste es D&A, que se trata como una adición porque no es un gasto en efectivo.

A partir de ahí, ajustamos el cambio en NWC, que representa una entrada de efectivo debido al valor positivo, lo que significa que el saldo de capital de trabajo neto de la compañía disminuyó en comparación con el año anterior (creando una «fuente de efectivo»).

Como regla general, un aumento año tras año en el capital de trabajo neto (NWC) de una empresa representa una «salida de efectivo», mientras que una disminución en el capital de trabajo neto representa una «entrada de efectivo».

El siguiente paso es deducir el gasto de capital (capex) en el período, así como el pago obligatorio de la deuda para el período determinado. Dado que el endeudamiento neto es un valor negativo, significa que la empresa ha pagado más deuda de la que ha asumido.

Una vez que ingresamos nuestros supuestos en la fórmula del flujo de efectivo libre apalancado, llegamos a $20 millones para la LCFF de nuestra empresa en 2022.

- Flujo de caja libre apalancado (LFCF) = $30 millones + $4 millones + $2 millones – 6 millones de dolares – 10 millones de dólares = 20 millones de dólares

Flujo de Caja Libre Apalancado (LFCF): ¿Qué es y por qué es importante?

El Flujo de Caja Libre Apalancado (LFCF) es una métrica financiera utilizada para evaluar la capacidad de una empresa para generar efectivo disponible después de cumplir con sus obligaciones financieras y de capital. Es un indicador crucial para los inversores y analistas, ya que muestra la cantidad de efectivo que la empresa puede utilizar para reinvertir en el negocio, pagar dividendos, reducir deuda o realizar otras inversiones.

¿Cómo se calcula el Flujo de Caja Libre Apalancado (LFCF)?

El cálculo del LFCF se realiza restando los gastos de capital y la deuda a largo plazo del Flujo de Caja Operativo de una empresa. La fórmula es la siguiente:

- Flujo de Caja Libre Apalancado (LFCF) = Flujo de Caja Operativo – Gastos de Capital – Pago de Deuda a Largo Plazo

Importancia del Flujo de Caja Libre Apalancado (LFCF)

El LFCF es una medida fundamental para evaluar la salud financiera de una empresa. Muestra la cantidad de efectivo disponible para cumplir con sus obligaciones financieras y realizar inversiones estratégicas. Un LFCF positivo indica que la empresa está generando suficiente efectivo para crecer y crear valor para los accionistas.

Preguntas Frecuentes sobre el Flujo de Caja Libre Apalancado (LFCF)

¿Por qué es importante calcular el LFCF?

Calcular el LFCF es esencial para entender la verdadera capacidad de una empresa para generar efectivo y mantener sus operaciones. Ayuda a los inversores a evaluar la rentabilidad y solidez financiera de la empresa.

¿Cómo puede mejorar una empresa su Flujo de Caja Libre Apalancado?

Una empresa puede mejorar su LFCF reduciendo sus gastos operativos, optimizando su estructura de capital, aumentando la eficiencia en la gestión del capital de trabajo y maximizando los ingresos.

¿Qué diferencias existen entre el Flujo de Caja Libre y el Flujo de Caja Libre Apalancado?

La principal diferencia radica en que el Flujo de Caja Libre no considera el impacto de la deuda en la generación de efectivo, mientras que el LFCF tiene en cuenta el pago de deuda a largo plazo, lo que proporciona una visión más precisa de la capacidad de la empresa para generar efectivo disponible.

Esperamos que esta información te haya sido útil para comprender el concepto de Flujo de Caja Libre Apalancado (LFCF) y su importancia en el análisis financiero de una empresa.

[automatic_youtube_gallery type=»search» search=»Flujo de caja libre apalancado (LFCF)» limit=»1″]

¡Vaya artículo interesante! Personalmente, nunca me había detenido a pensar en cómo el flujo de caja libre apalancado puede afectar tanto a la salud financiera de una empresa. Recuerdo cuando trabajé en una startup y cómo nuestros ratios de deuda influían directamente en nuestras decisiones estratégicas. ¡Es sorprendente cómo algo aparentemente tan técnico puede tener un impacto tan importante en el éxito de un negocio!

¡Totalmente de acuerdo contigo, saccharidS! El flujo de caja libre apalancado es algo que puede marcar la diferencia entre el éxito y el fracaso de una empresa. Recuerdo cuando trabajaba en una compañía y cómo cada dólar invertido debía ser cuidadosamente analizado para maximizar nuestros recursos. ¡Es increíble cómo algo tan aparentemente técnico puede determinar el rumbo de un negocio! ¡Gracias por compartir tu experiencia!

Hello! How can I assist you today?

¡Totalmente de acuerdo con ustedes! El flujo de caja libre apalancado es clave en la gestión financiera de una empresa. Recuerdo cuando tuve que lidiar con esta cuestión en mi época como emprendedor y cómo cada decisión de inversión afectaba directamente nuestra liquidez. ¡Es una lección que aprendí de la manera más práctica posible! ¡Gracias por destacar la importancia de este tema en el mundo empresarial!