Las acciones preferentes, también conocidas como kp en el mundo financiero, son un tipo de inversión que puede resultar muy atractiva para los inversionistas. Sin embargo, es importante entender cómo se calcula el costo de estas acciones para asegurarse de tomar decisiones financieras sólidas. En este artículo exploraremos en detalle el costo de las acciones preferentes y cómo afecta a los inversionistas. ¡Sigue leyendo para descubrir más!

El costo de las acciones preferentes (kp) es un tema fundamental para los inversionistas y analistas financieros. Estas acciones, que poseen características únicas, pueden tener un impacto significativo en el valor de una empresa y en las decisiones de inversión. En este artículo, exploraremos qué son las acciones preferentes, cómo se determina su costo y su importancia en el mundo de las finanzas. ¡Acompáñanos en este viaje para descubrir todo lo que necesitas saber sobre el costo de las acciones preferentes (kp)!

¿Cuál es el costo de las acciones preferentes?

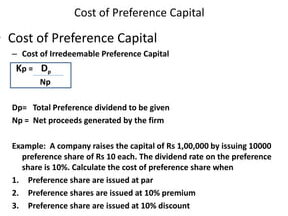

El Costo de las acciones preferentes representa la tasa de rendimiento requerida por los accionistas preferentes y se calcula como el dividendo preferente anual (DPS) pagado dividido por el precio de mercado actual.

Las acciones preferentes se consideran una forma «híbrida» de financiación y son una combinación de capital común y deuda, pero se informan como un componente separado del cálculo del costo promedio ponderado de capital (WACC).

¿Cómo calcular el costo de las acciones preferentes?

El costo de las acciones preferentes representa el rendimiento de los dividendos de las acciones preferentes emitidas. El coste de las acciones preferentes es igual al dividendo por acción de las acciones preferentes (DPS) dividido por el precio de emisión por acción preferente.

La práctica de modelización recomendada para valores híbridos, como las acciones preferentes, es tratarlos como un componente separado de la estructura de capital.

Sin embargo, una fuente común de confusión es la pregunta: “¿Por qué las acciones preferentes deberían separarse del capital y la deuda?”

El capital preferente no es deuda pura ni capital común y, por lo tanto, tiene características únicas que justifican la entrada por separado en la fórmula WACC.

Salvo circunstancias inusuales, el costo de las acciones preferentes normalmente no tiene un impacto material en la valoración final de la empresa.

Por lo tanto, si la cantidad preferida de capital es pequeña, podría agruparse con la deuda y el impacto neto sobre la valoración será marginal. Sin embargo, las acciones preferentes de una empresa deben tenerse debidamente en cuenta a la hora de valorar la empresa.

Fórmula del costo de las acciones preferidas

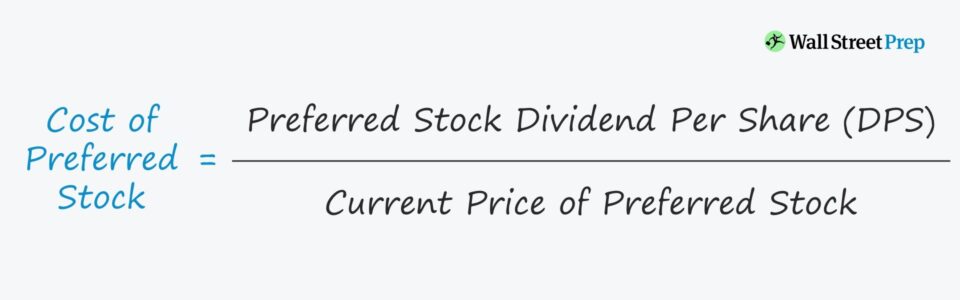

La fórmula para calcular el costo de las acciones preferentes es el pago anual de dividendos preferentes dividido por el precio actual de las acciones.

Costo de las acciones preferentes = Dividendo de acciones preferentes por acción (DPS) ÷ Precio actual de las acciones preferentes.

Al igual que las acciones ordinarias, generalmente se supone que las acciones preferentes tienen una vida útil ilimitada y un pago de dividendos fijo que continuará indefinidamente.

Por lo tanto, el costo de las acciones preferentes corresponde a la fórmula de perpetuidad utilizada para valorar bonos e instrumentos similares a deuda.

En el caso de los dividendos por acción (DPS), el importe suele expresarse como un porcentaje del valor nominal o como una cantidad fija.

En este caso, asumimos la variante más simple de acciones preferentes, que no tiene características de convertibilidad ni rescisión.

El valor de las acciones preferentes es igual al valor presente (PV) de sus dividendos regulares (es decir, los flujos de efectivo para los accionistas preferentes), y se aplica una tasa de descuento para tener en cuenta el riesgo de las acciones preferentes y el coste de oportunidad de capital.

Al reorganizar la fórmula, podemos llegar a la fórmula en la que el costo de capital (es decir, la tasa de descuento) de las acciones preferentes es igual al DPS preferente dividido por el precio actual de las acciones preferentes.

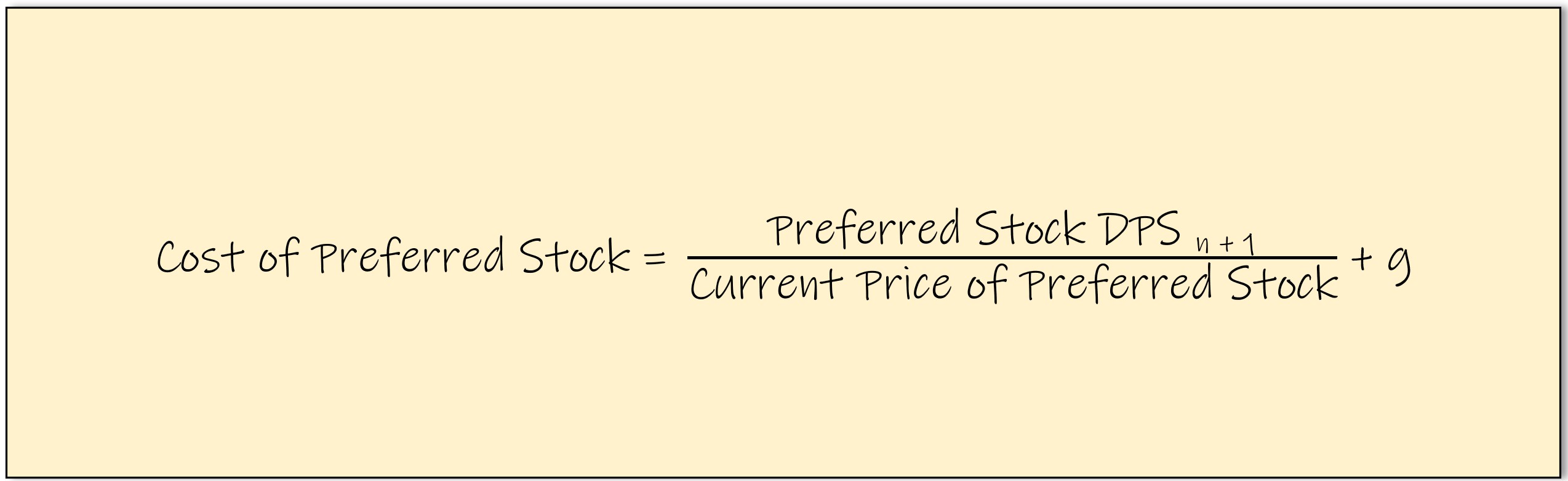

Si se espera un crecimiento de dividendos, se utilizaría la siguiente fórmula:

En el numerador, pronosticamos el crecimiento del DPS de las acciones preferentes durante un año utilizando el supuesto de tasa de crecimiento, dividimos el DPS previsto por el precio de las acciones preferentes y luego sumamos la tasa perpetua (g), que se relaciona con el crecimiento esperado en el DPS preferente. .

Ejemplo de cálculo del costo de las acciones preferentes

Digamos que una empresa ha emitido acciones preferentes «vainilla» por las que paga un dividendo fijo de 4,00 dólares por acción.

Si el precio actual de las acciones preferentes de la empresa es de 80,00 dólares, el costo de las acciones preferentes es del 5,0%.

- Costo de las acciones preferentes = $4,00 ÷ $80,00 = 5,0%

Costo de las acciones preferentes frente al costo del capital: ¿cuál es la diferencia?

En la estructura de capital, las acciones preferentes se encuentran entre la deuda y el capital común, y estos son los tres factores de entrada más importantes para calcular el coste de capital (WACC).

Todos los títulos de deuda, independientemente del perfil de riesgo (por ejemplo, deuda mezzanine), tienen una clasificación más alta que las acciones preferentes.

Por otro lado, las acciones preferentes tienen preferencia sobre las acciones ordinarias y una empresa no puede legalmente pagar dividendos a los accionistas comunes sin pagar también dividendos a los accionistas preferentes.

Las acciones más preferentes, como se señaló, se emiten sin fecha de vencimiento (es decir, con ingresos por dividendos perpetuos). Sin embargo, tenga en cuenta que hay casos en los que las empresas emiten acciones preferentes con una fecha de vencimiento fija.

Además, a diferencia de los gastos por intereses asociados con la deuda, los dividendos pagados sobre acciones preferentes NO son deducibles de impuestos como los dividendos comunes.

Matices del costo del capital preferido.

A veces, las acciones preferentes se emiten con características adicionales que, en última instancia, afectan su rendimiento y sus costos de financiación.

Por ejemplo, las acciones preferentes pueden venir con opciones de compra, funciones de conversión (por ejemplo, conversión a acciones ordinarias), dividendos acumulativos en especie (PIK) y más.

En tales casos, se requiere discreción porque no existe un método preciso para abordar estas características debido a la gran incertidumbre que no puede tenerse plenamente en cuenta al estimar el costo de las acciones preferentes.

Según el resultado más probable, que es muy subjetivo, deberá realizar ajustes a su propio criterio; por ejemplo, si se trata de acciones preferentes convertibles, el título podría dividirse en deuda separada (tratamiento de deuda simple) y capital (conversión opción) componentes .

Calculadora de costos de acciones preferidas

Pasamos ahora a un ejercicio de modelado, al que puede acceder rellenando el siguiente formulario.

1. Supuestos sobre la tasa de crecimiento de los dividendos de acciones preferentes

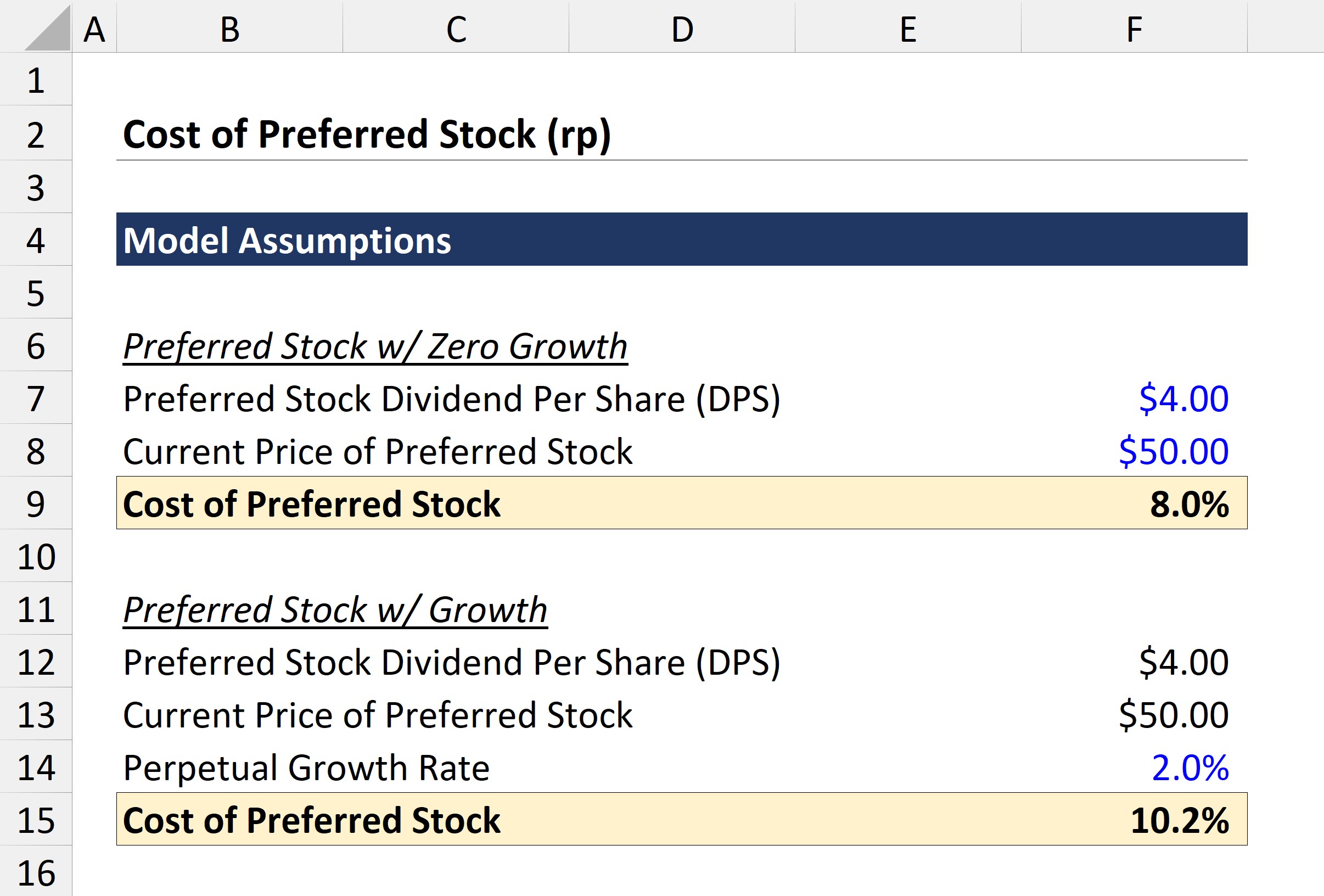

En nuestro ejercicio de modelado, calculamos los costos de las acciones preferentes (RP) para dos perfiles de crecimiento de dividendos diferentes:

- Crecimiento cero del dividendo por acción (DPS)

- Crecimiento constante del dividendo por acción (DPS)

Para cada escenario, los siguientes supuestos permanecen constantes:

- Dividendo de acciones preferentes por acción (DPS) = $4,00

- Precio actual de las acciones preferentes = $50,00

2. Ejemplo de cálculo para costos de crecimiento cero de acciones preferentes

En el primer tipo de acciones preferentes, no hay crecimiento del dividendo por acción (DPS).

Por lo tanto, incorporamos nuestros números a la fórmula simple del costo de las acciones preferidas para obtener:

- kp, crecimiento cero = $4,00 / $50,00 = 8,0%

3. Ejemplo de cálculo del costo de crecimiento de acciones preferentes

En cuanto al siguiente tipo de acciones preferentes que comparamos con la sección anterior, aquí se supone que el dividendo por acción (DPS) crecerá a una tasa sostenida del 2,0%.

La fórmula para calcular el costo de las acciones preferentes de crecimiento es la siguiente:

- kp, crecimiento = [$4.00 * (1 + 2.0%) / $50.00] + 2,0%

La fórmula anterior nos dice que el costo de las acciones preferentes es igual al monto esperado del dividendo preferente en el primer año dividido por el precio actual de las acciones preferentes más la tasa de crecimiento perpetuo.

Dado que se espera que las acciones preferentes crezcan a una tasa de crecimiento fija, que es del 2,0% en nuestro ejemplo, el costo de las acciones preferentes es mayor que en el caso de DPS cero. En este caso, un inversor racional debería esperar una mayor rentabilidad, lo que tendría un impacto directo en el precio de las acciones.

Costo de las acciones preferentes (kp)

Las acciones preferentes (kp) son un tipo de inversión en el mercado de valores que pueden ofrecer a los inversores ciertas ventajas y beneficios. Sin embargo, es importante entender el costo asociado con la adquisición y mantenimiento de estas acciones. En este artículo, exploraremos el costo de las acciones preferentes y cómo afecta a los inversores.

¿Qué es el costo de las acciones preferentes?

El costo de las acciones preferentes se refiere al precio que los inversores deben pagar para adquirir estas acciones en el mercado. Este costo puede variar dependiendo de varios factores, como la demanda del mercado, los dividendos ofrecidos y las condiciones económicas generales.

Factores que influyen en el costo de las acciones preferentes

- Dividendos ofrecidos: Las acciones preferentes suelen ofrecer dividendos fijos a los inversores, lo que puede influir en su costo.

- Rating crediticio de la empresa emisora: El rating crediticio de la empresa que emite las acciones preferentes puede afectar su costo en el mercado.

- Condiciones económicas: Las condiciones económicas generales, como la tasa de interés y la situación del mercado, pueden influir en el costo de las acciones preferentes.

¿Cómo calcular el costo de las acciones preferentes?

El costo de las acciones preferentes se calcula dividiendo el dividendo anual de las acciones por el precio de mercado de las mismas. Esta fórmula ofrece a los inversores una manera de evaluar el retorno potencial de sus inversiones en acciones preferentes.

FAQs

¿Las acciones preferentes son más costosas que las acciones ordinarias?

El costo de las acciones preferentes puede variar en función de varios factores, por lo que no siempre son más costosas que las acciones ordinarias. Depende de la demanda del mercado y las condiciones económicas en general.

¿Cuál es la ventaja de invertir en acciones preferentes en términos de costos?

Una de las ventajas de invertir en acciones preferentes en términos de costos es que suelen ofrecer dividendos fijos a los inversores, lo que puede proporcionar cierta estabilidad en comparación con las acciones ordinarias.

Para obtener más información sobre el costo de las acciones preferentes, puedes consultar este artículo de referencia.

[automatic_youtube_gallery type=»search» search=»Costo de las acciones preferentes (kp)» limit=»1″]