El Valor Presente Ajustado (APV) es una herramienta financiera fundamental en el mundo de las inversiones y las finanzas corporativas. En este artículo, exploraremos en detalle qué es el APV, cómo se calcula y por qué es tan importante para evaluar proyectos de inversión. ¡No te pierdas esta guía completa sobre el Valor Presente Ajustado!

El valor presente ajustado (APV) es una herramienta clave en el mundo de las finanzas que permite realizar una evaluación exhaustiva de la viabilidad económica de un proyecto o inversión. Utilizado frecuentemente en el ámbito empresarial, el APV es un indicador que considera tanto los flujos de efectivo futuros como los costos de financiamiento asociados. En este artículo, exploraremos en detalle qué es el valor presente ajustado, por qué es tan importante en el ámbito financiero y cómo se calcula. ¡Prepárate para ahondar en los conceptos clave de la valoración empresarial y descubrir cómo el APV puede llevar al éxito financiero de tus proyectos!

Uso del VPN y el valor presente de los costos de financiamiento de la deuda para valorar un negocio o proyecto

¿Qué es el valor presente ajustado (APV)?

El Valor Presente Ajustado (APV) se utiliza para evaluar proyectos y empresas. Se supone el valor actual neto (VAN), más el valor presente de los costos de financiamiento de la deuda, que incluyen protecciones fiscales por intereses, costos de emisión de deuda, costos de dificultades financieras, subsidios financieros, etc.

Entonces, ¿por qué utilizamos el VAN ajustado en lugar del VAN al valorar proyectos financiados con deuda? Para responder a esta pregunta, primero debemos comprender cómo las decisiones de financiación (deuda versus capital) impactan el valor de un proyecto.

Descargar el Plantilla de valor presente personalizada.

Cómo la deuda y el capital afectan el valor de un proyecto

El valor de un proyecto financiado con deuda puede ser mayor que el de un proyecto financiado íntegramente con capital social porque el costo del capital a menudo disminuye con el apalancamiento, lo que convierte algunos proyectos con VPN negativo en positivos. Por tanto, según la regla del VAN, un proyecto puede ser rechazado si se financia únicamente con capital propio, pero puede aceptarse si se financia con algo de deuda.

El enfoque del valor presente ajustado tiene en cuenta los beneficios del endeudamiento (por ejemplo, protección fiscal sobre intereses), cosa que no hace el VPN. Por lo tanto, se prefiere el análisis APV para operaciones con alto apalancamiento.

APV y modelos financieros

En los modelos financieros, es común utilizar el valor actual neto con el costo de capital promedio ponderado de la empresa como la tasa de descuento que determina el valor no apalancado de la empresa (su valor empresarial) o el valor no apalancado de un proyecto.

Para determinar el valor del capital, si se desea, se resta el valor presente de la deuda neta. Vea una comparación del valor del capital con el valor de la empresa.

Para obtener más información, ¡comience nuestros cursos de modelos financieros!

Supuestos de valor presente ajustado

Hacemos los siguientes supuestos simplificadores antes de utilizar el enfoque APV al evaluar un proyecto:

- El riesgo del proyecto corresponde a los riesgos promedio de otros proyectos dentro de la empresa, que también representan el riesgo de la empresa. En otras palabras, el proyecto en cuestión es un proyecto “típico” que normalmente realiza la empresa. En este caso, la tasa de descuento relevante para el proyecto depende del riesgo de la empresa.

- Los impuestos corporativos son la única imperfección significativa del mercado en el nivel de deuda elegido. Esto significa que nos centramos únicamente en el escudo fiscal de intereses e ignoramos el impacto causado por el costo de la emisión de deuda y las dificultades financieras.

- Todas las deudas son eternas.

Costos de capital no apalancados

El método APV utiliza costos de capital no apalancados para descontar los flujos de efectivo libres porque inicialmente supone que el proyecto está totalmente financiado con capital.

Para determinar el costo de capital no apalancado, primero debemos determinar la beta no apalancada del proyecto. La beta no apalancada es una medida del riesgo de la empresa en relación con el riesgo de mercado. También se denomina “beta de activos” porque la beta del capital de una empresa sin apalancamiento es igual a la beta de sus activos.

Para obtener la versión beta de una empresa, podemos buscar la empresa en sitios de recursos financieros como Bloomberg Terminal o CapIQ. Si la empresa no cotiza en bolsa, podemos buscar una empresa comparable que sí lo haga.

El costo de capital no apalancado se calcula de la siguiente manera:

Costos de capital no apalancados (rUd.) = Tasa de interés libre de riesgo + Beta * (Retorno esperado del mercado – Tasa de interés libre de riesgo).

El valor presente ajustado para la valoración.

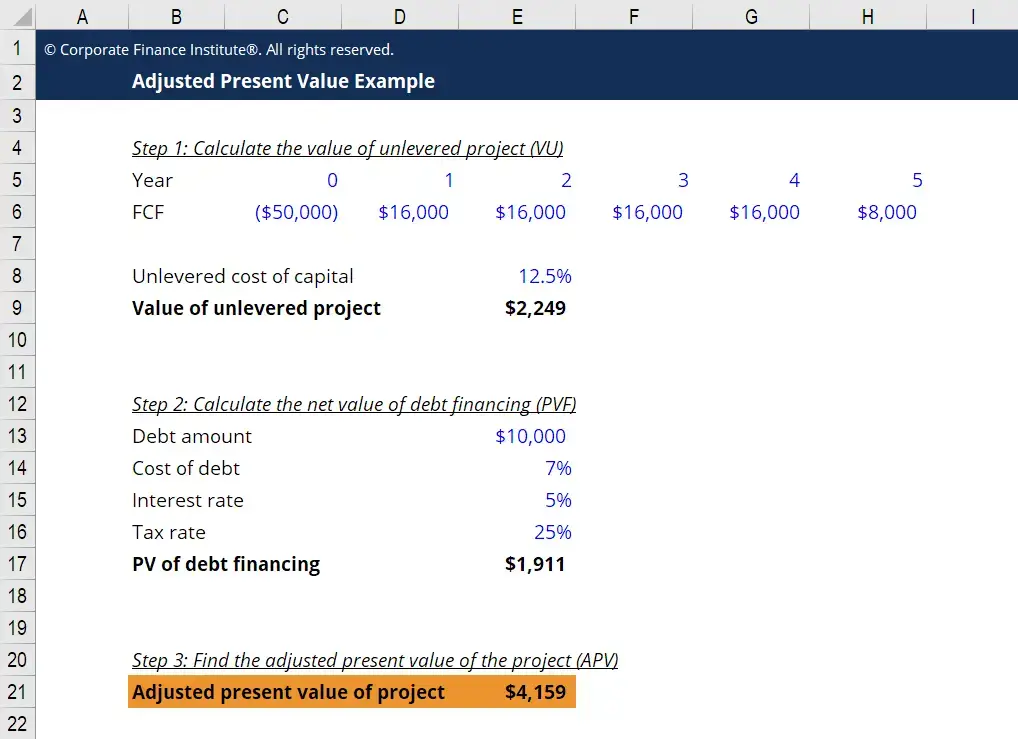

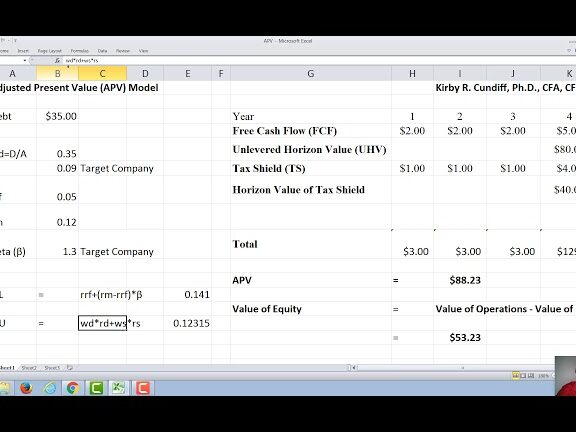

El método APV para calcular el valor de apalancamiento (Vl) de una empresa o proyecto consta de tres pasos:

Paso 1

Calcular el valor de la empresa o proyecto sin deuda (VUd.), es decir, su valor con financiación de capital puro. Para hacer esto, descuente el FCF actual por el costo de capital no apalancado. (RUd.).

paso 2

Calcule el Valor Neto del Financiamiento de Deuda (PVF), que representa la suma de varios efectos, entre ellos:

- PV (escudo de impuestos sobre intereses): nuestro enfoque

- PV (costo de emisión)

- PV (Costos de emergencia financiera)

- PV (Otros defectos del mercado)

paso 3

Sume el valor del proyecto no apalancado y el valor neto del financiamiento de la deuda para determinar el valor presente ajustado del proyecto. Es decir, V.l =vUd. + PVF.

Descarga la plantilla gratuita

Ingrese su nombre y dirección de correo electrónico en el siguiente formulario y descargue la plantilla gratuita ahora.

Plantilla de valor presente personalizada

¡Descargue la plantilla gratuita de Excel ahora para ampliar sus conocimientos financieros!

Aplicaciones del valor presente ajustado

El método APV es más útil cuando se evalúan empresas o proyectos con un plan de deuda fija porque toma en cuenta los efectos secundarios del financiamiento, tales como: B. Los paraguas del impuesto sobre los intereses pueden tenerse en cuenta fácilmente. APV desglosa el valor de un proyecto en sus componentes fundamentales, proporcionando información útil necesaria para refinar la transacción y monitorear su ejecución.

Las compras apalancadas (LBO), en las que una empresa adquiere otra y utiliza deuda para financiar la compra, son una situación clásica en la que se utiliza APV. Debido a la cambiante estructura de capital, el método APV es el más práctico para esta situación.

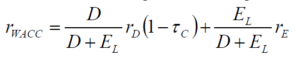

Otras métricas: métodos WACC y FTE

Costo de capital promedio ponderado (WACC) También es un método de valoración ampliamente aceptado y puede utilizarse para valorar empresas apalancadas. En comparación, tiene una estructura más simple.

Una compañía El WACC se calcula de la siguiente manera:

Donde D = deuda de la empresa y E = patrimonio de la empresa, ambos a valores de mercado.

tercero = costo de la deuda, rmi = costo de capital, τ = tasa impositiva.

El valor del proyecto se calcula descontando los flujos de efectivo libres de la empresa utilizando WACC.

El Entrada a capital (FTE) El método calcula el flujo de caja apalancado en capital social (LCF) de la empresa.mi) con la siguiente fórmula:

LCFmi = Flujo de caja no apalancado – interés × (1 – tasa impositiva),

LCFmi luego se descuenta con rmi para determinar el valor del patrimonio.

El valor total es V.l = mi + re

Tanto el método WACC como el FTE se basan en el supuesto de que la empresa mantiene una relación deuda-capital (D/E) fija, lo que significa que la empresa seguirá endeudándose al mismo costo en el futuro. Sin embargo, siendo realistas, esto no suele ser así. Si D/E cambia con el tiempo, WACC también cambiará, lo que dificultará el uso de este método. Si D/E permanece constante a lo largo del tiempo, los métodos WACC o FTE son generalmente más fáciles de implementar. Sin embargo, el método APV es más práctico cuando se trata de un plan de deuda complejo.

Más recursos

Gracias por leer la guía de Finanzas sobre el valor actual ajustado (APV). Para seguir aprendiendo y dominando sus habilidades en finanzas corporativas, le recomendamos encarecidamente los siguientes artículos relevantes:

Valor Presente Ajustado (APV)

El Valor Presente Ajustado, conocido como APV por sus siglas en inglés (Adjusted Present Value), es una herramienta financiera utilizada para evaluar la viabilidad de un proyecto de inversión o una empresa. Se basa en el concepto de que el valor de un proyecto se compone de dos partes: el valor de la empresa sin deuda y el valor de los beneficios fiscales provenientes del endeudamiento.

¿Cómo se calcula el APV?

Para calcular el Valor Presente Ajustado, es necesario seguir los siguientes pasos:

- Calcular el valor presente de los flujos de efectivo sin deuda.

- Calcular el valor presente de los beneficios fiscales del endeudamiento.

- Sumar ambos valores para obtener el APV.

¿Por qué es importante el APV?

El APV es una herramienta útil para evaluar proyectos de inversión en los que la estructura financiera puede modificar significativamente los beneficios esperados. Al considerar los beneficios fiscales del endeudamiento, se obtiene una valoración más precisa y completa del proyecto.

¿Cuál es la diferencia entre el APV y el VPN?

El Valor Presente Neto (VPN) también es una herramienta de valoración de proyectos, pero no considera los efectos fiscales del endeudamiento. Por lo tanto, el APV suele ser preferido en situaciones donde la estructura de capital es relevante.

¿Qué factores influyen en el cálculo del APV?

Algunos factores que pueden influir en el cálculo del APV son la tasa impositiva, el costo de la deuda, los flujos de efectivo del proyecto, y los beneficios fiscales generados por el endeudamiento.

Preguntas Frecuentes sobre el APV

¿Es el APV una medida precisa de la viabilidad de un proyecto?

Sí, el APV proporciona una valoración más precisa al considerar los efectos fiscales del endeudamiento, lo que puede influir significativamente en la viabilidad de un proyecto.

¿Cómo se determina la tasa de descuento en el cálculo del APV?

La tasa de descuento utilizada en el cálculo del APV suele ser el costo ponderado de capital (WACC) de la empresa, que refleja el riesgo asociado con el proyecto y la estructura financiera de la empresa.

¿Cuáles son las limitaciones del APV?

Una de las limitaciones del APV es que puede ser complicado de calcular y requiere información detallada sobre los flujos de efectivo y la estructura de capital de la empresa.

Para obtener más información sobre el Valor Presente Ajustado, te recomendamos consultar fuentes especializadas como Ejemplo1 y Ejemplo2.

[automatic_youtube_gallery type=»search» search=»Valor Presente Ajustado (APV)» limit=»1″]

¡Totalmente de acuerdo contigo, joppelw! El Valor Presente Ajustado es una herramienta indispensable en el mundo financiero. Recuerdo una vez que estábamos analizando la viabilidad de un proyecto de expansión y gracias al APV pudimos tener una visión más clara de la rentabilidad y riesgos implicados. Sin duda, una técnica que todo profesional en el área debe dominar. ¡Gracias por compartir tu experiencia!

¡Qué interesante artículo! El Valor Presente Ajustado (APV) es algo que he aplicado en mi trabajo antes y realmente ayuda a tener una mejor perspectiva del valor actual de un proyecto. Recuerdo una vez que estábamos evaluando una inversión a largo plazo y el APV nos permitió tomar decisiones más informadas. ¡Definitivamente una herramienta útil para cualquier profesional financiero!