¿Quieres saber cómo interpretar y calcular el ratio deuda neta/EBITDA? En este artículo te explicaremos en qué consiste este indicador financiero y cómo puede ayudarte a evaluar la salud financiera de una empresa. ¡Sigue leyendo para descubrir todo sobre este importante ratio!

El ratio deuda neta/EBITDA es una herramienta financiera fundamental tanto para los inversores como para las empresas. En este artículo, exploraremos en qué consiste este indicador y por qué es tan importante en el análisis financiero. Descubre cómo el ratio deuda neta/EBITDA puede proporcionar una visión más clara de la salud financiera de una empresa y cómo puede influir en las decisiones de inversión. ¡Sigue leyendo para conocer todos los detalles!

Un índice de endeudamiento que mide la capacidad de una empresa para pagar sus deudas.

¿Cuál es la relación deuda neta a EBITDA?

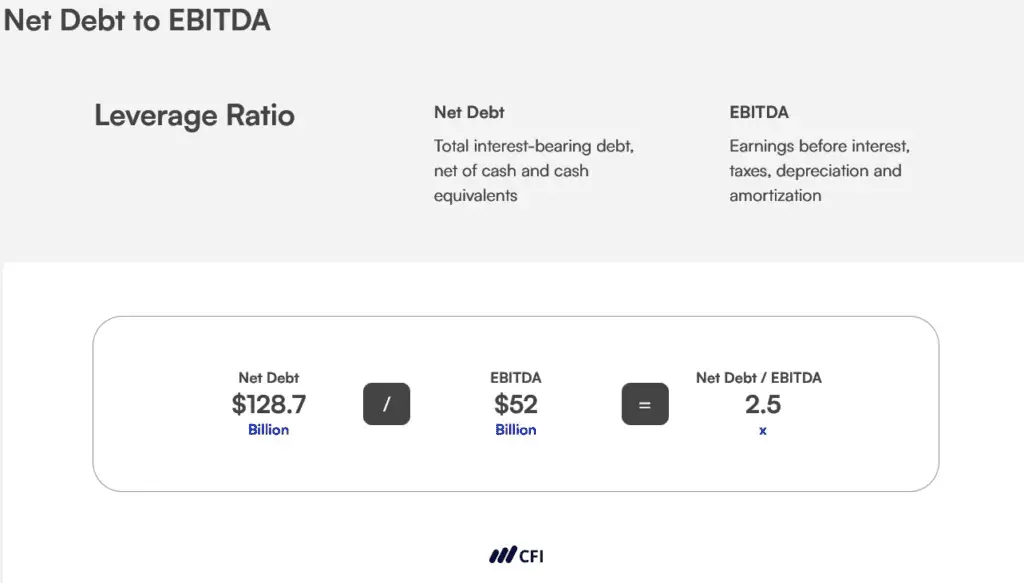

La deuda neta a EBITDA es un índice de apalancamiento que compara los pasivos de una empresa en forma de deuda neta con su «flujo de efectivo» en forma de EBITDA (que representa las ganancias antes de intereses, impuestos, depreciación y amortización).

Las agencias de calificación y los acreedores dependen de los flujos de efectivo para medir la salud financiera y comparar empresas. Hacer coincidir las deudas de una empresa con su flujo de caja es crucial cuando los inversores y acreedores quieren sopesar la probabilidad de que una empresa incumpla (es decir, que no pueda pagar las obligaciones vigentes según lo acordado).

Si bien esto es similar al típico ratio deuda-EBITDA en el sentido de que ambos miden cuánto EBITDA (un indicador flexible del flujo de efectivo operativo) está disponible para respaldar la deuda a corto plazo y los pasivos a largo plazo, el ratio de deuda neta se refiere al total. deuda menos efectivo, p.e. B. Efectivo y equivalentes de efectivo.

El uso de cuentas de deuda neta para un derecho legal y ejecutable que normalmente está disponible para los prestamistas senior: el derecho de compensación. A menudo, los activos en efectivo de una empresa pueden utilizarse legalmente para pagar créditos renovables y otras obligaciones de los prestamistas principales antes de realizar pagos a otros acreedores.

Puntos clave

- La relación deuda neta/EBITDA evalúa la salud financiera y mide el apalancamiento de una empresa comparando su deuda neta con el EBITDA. Esto informa a los inversores y acreedores sobre la capacidad de la empresa para cumplir con sus obligaciones de deuda.

- Un índice bajo (por debajo de 3) es favorable e indica la capacidad de una empresa para pagar la deuda y una calificación crediticia potencialmente mejor. Por el contrario, una proporción elevada (de 4 a 6+) genera señales de alerta y señala posibles dificultades y riesgos financieros para inversores y acreedores.

- El ratio es comúnmente utilizado por agencias de calificación e inversores, pero tiene limitaciones. Es sensible a los cambios a corto plazo, puede pasar por alto algunos pasivos y debe considerarse junto con otras métricas para una evaluación integral.

Desglose del ratio deuda neta/EBITDA

La fórmula del ratio deuda neta a EBITDA es la siguiente:

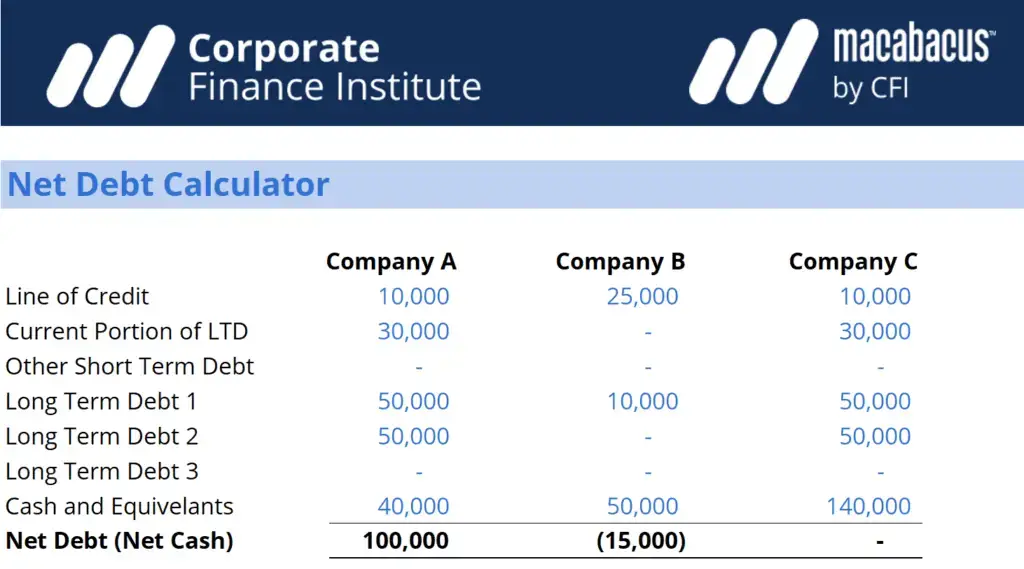

Deuda neta:

- La deuda total de la empresa es la suma de la deuda a corto y largo plazo, incluidos pagarés, hipotecas y otros tipos de obligaciones que devengan intereses. Calcular Deuda netaLos prestamistas toman la deuda total menos el efectivo y los equivalentes de efectivo y la utilizan para registrar los activos que están inmediatamente disponibles para pagar a los acreedores principales.

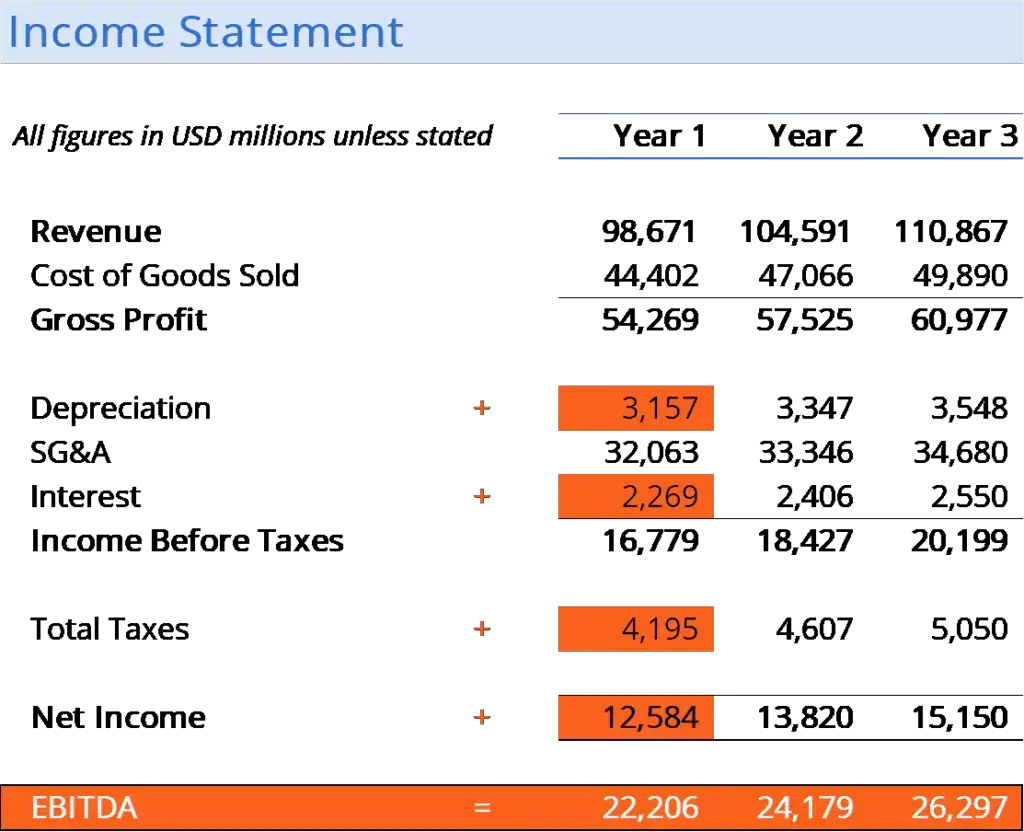

EBITDA:

- EBITDA es la suma de las ganancias de la empresa antes de intereses, impuestos y gastos de depreciación de la cuenta de resultados. Es un indicador general del flujo de caja operativo y se utiliza para medir la capacidad de la empresa para pagar gastos por intereses e impuestos y cubrir costos intensivos en capital. Por ejemplo, la depreciación y amortización son gastos no monetarios que representan la pérdida de valor de los activos a lo largo de su vida útil. Para aprender cómo convertir ganancias (ingresos netos) y calcular EBITDA, consulte el enlace a continuación para obtener recursos adicionales sobre la fórmula EBITDA y nuestra calculadora de EBITDA gratuita.

Deuda neta/EBITDA (¿ratio bajo o alto?)

Los analistas generalmente prefieren una relación deuda neta / EBITDA baja porque indica que una empresa no está excesivamente apalancada y debería poder pagar sus obligaciones de deuda en comparación con otras empresas de la misma industria.

Por otro lado, si la relación deuda neta / EBITDA es mayor que el promedio de la industria, una empresa puede tener una deuda neta alta o su EBITDA puede ser demasiado bajo para respaldar el pago de la deuda.

Baja proporción

- Generalmente, la relación deuda neta a EBITDA es menos de 3 se consideran aceptables. Cuanto menor sea el índice, mayor será la probabilidad de que la empresa pueda pagar y refinanciar con éxito sus deudas. Dado que es menos probable que una empresa incumpla, es probable que su calificación crediticia sea mejor que el promedio de la industria. Además, una menor deuda a EBITDA significa que asumir deuda adicional y el rendimiento de la deuda emitida probablemente sea más favorable durante el período especificado.

- Un ratio más bajo significa proporcionalmente menos deuda. Sin embargo, dado que los requisitos de capital de la mayoría de las empresas utilizan la deuda como apalancamiento para generar suficiente rendimiento sobre el capital, los índices inferiores a 1 indican que la deuda neta de una empresa dividida por el EBITDA puede ser demasiado baja y el nivel de «deuda neta buena» puede ser mayor.

Alta proporción

- Condiciones mayor que 4 son altos, respectivamente el FMIY por encima de 6 se incrementa. Esta área sirve como una «señal de alerta» para indicar empresas que pueden enfrentar dificultades financieras en el futuro si el flujo de caja no puede mantenerse al día con las cargas de deuda.

- Una mayor relación deuda neta a EBITDA se asocia con un prestatario potencial que enfrenta mayores desafíos para cumplir con sus obligaciones financieras a su vencimiento, tales como: B. Pagos de intereses e impuestos reales en efectivo. Esto significa que una empresa puede tener un margen de error menor cuando se trata de liquidar (o refinanciar) deuda a largo plazo a medida que vence.

Aplicación y limitaciones al uso del ratio deuda neta/EBITDA

Las agencias de calificación, los inversores potenciales y los compradores corporativos (por ejemplo, en una fusión o adquisición) suelen utilizar la relación deuda neta/EBITDA para evaluar la estabilidad financiera de la empresa. Uno de los resultados de la valoración es determinar la tasa de rendimiento que la empresa debe pagar por sus obligaciones.

Es importante tener en cuenta que la relación deuda neta / EBITDA es solo un indicador de la salud financiera y la rentabilidad de una empresa. Escenarios como la presencia de otros pasivos (por ejemplo, pasivos fuera de balance), así como la adición de intereses relacionados con activos por derecho de uso a las ganancias al determinar la deuda con respecto al EBITDA, pueden afectar significativamente los índices de EBITDA.

Por ejemplo, si la empresa ha invertido recientemente en activos fijos a través de deuda, es probable que la carga de deuda del año sea mayor que en otros años. Por el contrario, una empresa que vende activos importantes para pagar su deuda puede experimentar una disminución en el EBITDA en el futuro.

Por último, los cambios en los ingresos y el flujo de caja (el denominador) pueden reflejar una volatilidad normal en lugar de un cambio estructural en la dinámica empresarial.

Los cambios en los activos (y pasivos) afectan las ventas y el flujo de efectivo en un año fiscal futuro. Por lo tanto, el ratio deuda neta/EBITDA para el presente ejercicio financiero se ve afectado por cambios en la deuda a corto plazo.

En resumen, el ratio no es necesariamente un indicador preciso de la estabilidad financiera en un momento dado, especialmente cuando la volatilidad de la deuda neta o del flujo de efectivo es alta durante un período determinado y una tendencia a lo largo de un período más largo es más útil direccionalmente.

Ejemplo práctico de ratio deuda neta/EBITDA

Industria

Según los datos de comentarios apalancados de PitchBook, la relación deuda/EBITDA de los préstamos de compra apalancada (LBO) cayó por debajo de 5 en el primer trimestre de 2023, el nivel más bajo en siete años, incluida toda la deuda (es decir, primer gravamen, segundo gravamen). Gravamen, otros). . Aunque no se trata de deuda neta, el ratio sugiere una menor actividad de fusiones y adquisiciones que normalmente acompaña a los préstamos corporativos con un mayor apalancamiento.

Ejemplo: AT&T

AT&T anunció sus expectativas para su ratio deuda neta/EBITDA utilizando las siguientes definiciones y fórmulas para la relación deuda neta a EBITDA:

- “Deuda neta La deuda total de $128,7 mil millones de dólares al 30 de septiembre de 2023 se calcula a partir de la deuda total de $138,0 mil millones de dólares menos efectivo y equivalentes de efectivo de $7,5 mil millones de dólares y depósitos a plazo (es decir, depósitos en instituciones financieras a un plazo de más de 90 días) de 1,8 mil millones de dólares. dólares.

- “Deuda neta a EBITDA ajustado se calcula dividiendo la deuda neta por la suma del EBITDA ajustado de los últimos cuatro trimestres. La deuda neta se calcula deduciendo el efectivo y equivalentes de efectivo y los depósitos en instituciones financieras con un vencimiento superior a 90 días (por ejemplo, certificados de depósito y depósitos a plazo) de la suma de la deuda con vencimiento dentro de un año y la deuda a largo plazo”.

- “EBITDA ajustado se calcula excluyendo de los ingresos y gastos operativos ciertas partidas materiales que no son operativas o no recurrentes por naturaleza, incluidas desinversiones y fusiones, integración y costos de transacción, abandonos y deterioro significativos, ganancias y pérdidas relacionadas con el desempeño, separaciones de empleados y otros ganancias y pérdidas materiales”.

El comunicado de prensa de AT&T luego dice: «Esperamos lograr una relación de deuda neta a EBITDA ajustada de 2,5 veces en el primer semestre de 2025».

Si asumimos que la deuda neta es constante, eso significa un EBITDA de $52 mil millones de dólares, como se muestra a continuación:

| Deuda neta | $128.7 |

| Relación deuda neta esperada/EBITDA | 2,5x |

| EBITDA | 52.000 millones de dólares (128,7 dólares / 2,5 veces) |

La relación deuda-EBITDA de AT&T está asociada con una calificación crediticia estable de tres agencias de calificación:

| Agencia de calificación | Calificación de emisor a largo plazo |

|---|---|

| Moody’s | Baa2 |

| S&P | BBB |

| Fitch | BBB+ |

Con AT&T Acuerdo de créditoEl pacto financiero de 3,5x se define de la siguiente manera:

- El Prestatario mantendrá una proporción de deuda neta por dinero prestado a EBITDA consolidado del Prestatario y sus subsidiarias a partir del último día del primer trimestre fiscal completo que finalice después de la Fecha de Entrada en Vigor. Los cuatro trimestres terminaron con una proporción de no más de 3,5 a 1.

- “Deuda neta de dinero prestado” de una Persona significa (a) todas las partidas que se clasificarían como deuda según los PCGA en un balance general consolidado de dicha Persona, menos (b) el monto por el cual la suma de (i) el 100% de las deudas no restringidas efectivo y equivalentes de efectivo mantenidos por el Prestatario y sus afiliadas en los Estados Unidos (se entiende y acuerda que todos los ingresos de la emisión de títulos de deuda no garantizados, otros títulos de deuda o el préstamo de préstamos a plazo por parte del Prestatario en relación con la financiación de una adquisición, inversión , refinanciamiento u otra transacción retenida o depositada en depósito en garantía se considerará sin restricciones para los fines de esta definición) y los fondos disponibles a pedido del Prestatario y sus afiliados en los Estados Unidos (incluido, entre otros, el tiempo). depósitos) y (ii) el 65% del efectivo y equivalentes de efectivo no restringidos mantenidos por el Prestatario y sus subsidiarias fuera de los Estados Unidos exceden, en conjunto, $2,000,000,000. Para evitar dudas, cualquier efectivo y equivalentes de efectivo mantenidos por el Prestatario y sus Subsidiarias fuera de los Estados Unidos no se considerarán «restringidos» únicamente porque la repatriación de dicho efectivo y equivalentes de efectivo está sujeta a restricciones legales o de otro modo tendría consecuencias fiscales adversas. para el Prestatario o cualquiera de sus Subsidiarias.

- “EBITDA consolidado” significa, para cualquier Persona, para cualquier período, la utilidad neta consolidada de dicha Persona para dicho período, ajustada por el efecto de (a) ganancias o pérdidas de operaciones discontinuadas, (b) ganancias en efectivo extraordinarias u otras no recurrentes o pérdidas (incluidos cargos de reestructuración no monetarios), (c) cambios contables, incluidos cambios a la Codificación de Normas de Contabilidad 715 (o cualquier norma adoptada posteriormente en relación con las pensiones y beneficios de jubilación) adoptada por el Consejo de Normas de Contabilidad Financiera después de la fecha de esta publicación, (d) gastos por intereses, (e) gastos o ingresos por impuestos sobre la renta, (f) depreciación, amortización y otros gastos no monetarios (incluidas ganancias o pérdidas actuariales en planes de pensiones y jubilación), (g) ingresos por intereses, (h) inversiones ingresos y pérdidas y (i) otros ingresos o gastos no operativos. Para efectos de calcular el EBITDA consolidado de cualquier Persona para cualquier período, si dicha Persona o una subsidiaria de dicha Persona ha realizado una adquisición o enajenación importante durante dicho período, el EBITDA consolidado para dicho período se calculará sobre una base pro forma o tal disposición del material como si dicha adquisición o disposición del material hubiera ocurrido el primer día de dicho período.

Recursos similares

Gracias por leer la explicación de Finanzas sobre la relación deuda neta-EBITDA. CFI ofrece el programa de certificación Financial Modeling & Valuation Analyst (FMVA)™ y otra capacitación para profesionales financieros.

Para obtener más información y ampliar su carrera, explore recursos financieros relevantes adicionales a continuación.

Ratios de apalancamiento

Acuerdos de deuda

Análisis de informes financieros.

Plantilla de modelo de capacidad de endeudamiento

Ver todos los recursos de evaluación

Ratio deuda neta/EBITDA: ¿Qué es y por qué es importante?

El ratio deuda neta/EBITDA es una medida financiera clave que se utiliza para evaluar la capacidad de una empresa para pagar sus deudas. Este ratio calcula la relación entre la deuda neta de una empresa y su EBITDA (ganancias antes de intereses, impuestos, depreciación y amortización por sus siglas en inglés). Cuanto menor sea el ratio, mejor será la capacidad de la empresa para hacer frente a sus obligaciones financieras.

¿Cómo se calcula el ratio deuda neta/EBITDA?

Para calcular el ratio deuda neta/EBITDA, se divide la deuda neta de la empresa entre su EBITDA. La deuda neta se calcula restando la deuda total de la empresa de sus activos líquidos. A continuación, se divide el resultado entre el EBITDA para obtener el ratio.

- Calcular la deuda neta: Deuda total – Activos líquidos = Deuda neta

- Calcular el ratio: Deuda neta / EBITDA = Ratio deuda neta/EBITDA

¿Por qué es importante el ratio deuda neta/EBITDA?

El ratio deuda neta/EBITDA es una medida importante para los inversores y analistas financieros, ya que les ayuda a evaluar la capacidad de una empresa para gestionar su deuda. Un ratio bajo indica que la empresa tiene una buena capacidad de generar ganancias para cubrir sus obligaciones financieras, lo que se considera positivo. Por el contrario, un ratio alto puede ser una señal de alerta sobre la solvencia de la empresa y su capacidad para pagar sus deudas en el futuro.

¿Qué significa un ratio deuda neta/EBITDA alto o bajo?

Un ratio deuda neta/EBITDA bajo generalmente se interpreta como una señal de salud financiera, ya que indica que la empresa tiene una baja carga de deuda en comparación con sus ganancias. Por otro lado, un ratio alto puede indicar que la empresa tiene dificultades para generar suficientes ganancias para cubrir sus obligaciones financieras, lo que puede aumentar su riesgo crediticio.

Preguntas frecuentes

¿Cómo puedo interpretar un ratio deuda neta/EBITDA?

Un ratio deuda neta/EBITDA inferior a 3 se considera generalmente favorable, ya que sugiere que la empresa tiene una capacidad sólida para gestionar su deuda. Sin embargo, es importante tener en cuenta que la interpretación del ratio puede variar según la industria y la compañía en cuestión.

¿Qué factores pueden influir en el ratio deuda neta/EBITDA?

El ratio deuda neta/EBITDA puede variar en función de varios factores, como la estructura de capital de la empresa, sus políticas de endeudamiento, su rentabilidad operativa y las condiciones del mercado. Es importante analizar estos factores en conjunto para obtener una imagen completa de la salud financiera de la empresa.

En resumen, el ratio deuda neta/EBITDA es una medida fundamental para evaluar la salud financiera de una empresa y su capacidad para gestionar su deuda. Los inversores y analistas financieros deben tener en cuenta este ratio al analizar la solvencia y el riesgo crediticio de una empresa.

[automatic_youtube_gallery type=»search» search=»Ratio deuda neta/EBITDA» limit=»1″]

Nilurt: Totalmente de acuerdo, puertos. El ratio deuda neta/EBITDA es clave para evaluar la salud financiera de una empresa. En mi experiencia, recuerdo que cuando este ratio estaba alto, nos generaba mucha preocupación porque significaba que la empresa tenía dificultades para pagar su deuda con sus ganancias. Es uno de esos indicadores que no podemos pasar por alto al analizar una empresa. ¡Gracias por traer este tema a la discusión!

Hello! How can I assist you today?

¡Vaya tema interesante! En mi trabajo anterior, siempre nos fijábamos mucho en ese ratio para evaluar la salud financiera de la empresa. La verdad es que me parece fundamental tener en cuenta la deuda neta en relación con el EBITDA para entender mejor la capacidad de una empresa de hacer frente a sus obligaciones financieras. ¡Gracias por compartir este artículo!

Sin duda, el ratio deuda neta/EBITDA es un indicador que no podemos ignorar al evaluar la salud financiera de una empresa. En mi experiencia, recuerdo cómo este ratio nos generaba preocupación cuando estaba alto, ya que indicaba dificultades para pagar la deuda con las ganancias. Es fundamental tenerlo en cuenta para entender si una empresa puede hacer frente a sus obligaciones financieras. ¡Gracias por compartir este artículo! – mohamed yasin