¿Estás buscando la mejor manera de calcular la depreciación de tus activos fijos? El método de depreciación del saldo decreciente puede ser la solución que estás buscando. En este artículo, te explicaremos en qué consiste este método y cómo puedes aplicarlo en tu empresa para obtener beneficios fiscales y financieros. ¡Sigue leyendo para descubrir cómo maximizar el valor de tus activos con esta técnica contable!

El método de depreciación del saldo decreciente es una herramienta contable utilizada para calcular la disminución del valor de un activo a lo largo de su vida útil. Esta metodología se basa en la idea de que los activos tienden a perder valor a un ritmo más acelerado al principio y luego más lentamente a medida que pasan los años. En este artículo, exploraremos en detalle cómo funciona este método y por qué es importante para las empresas. Si eres un empresario o contador en busca de información sobre cómo calcular la depreciación de tus activos, ¡sigue leyendo para descubrir todo lo que necesitas saber sobre el método de depreciación del saldo decreciente!

¿Cuál es el método de depreciación del saldo decreciente?

El método de depreciación del saldo decreciente, también conocido como método del saldo decreciente, es un método en el que la depreciación calculada para el activo se deduce del valor en libros del activo al comienzo del año, determinando así el valor multiplicando la depreciación. tasa por el valor en libros del activo, que tiene un monto mayor en los primeros años y disminuye cada año.

Explicación del método de depreciación del saldo decreciente

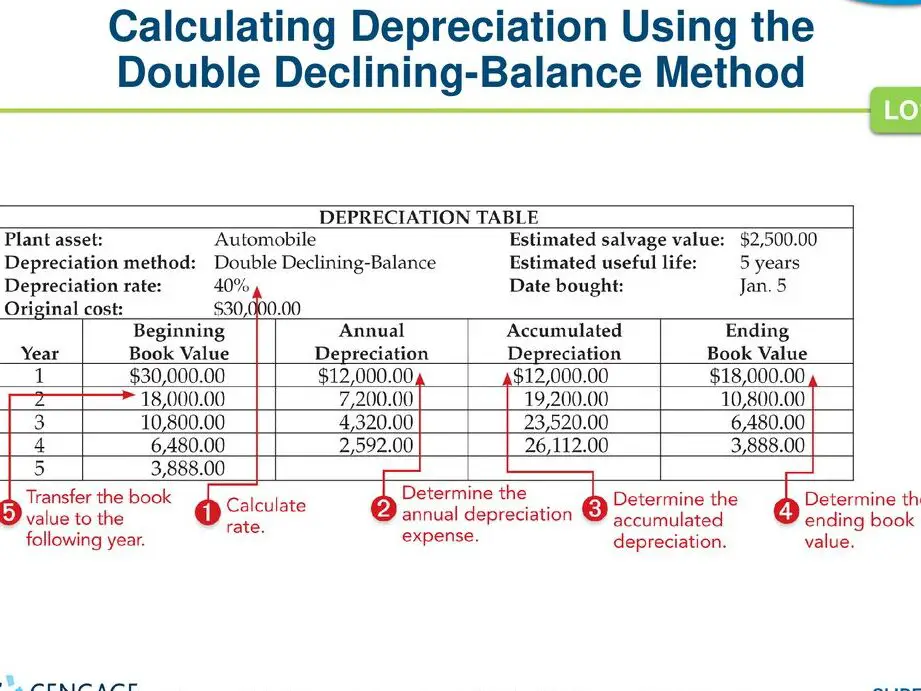

Con el método de saldo decreciente, la depreciación se calcula de la siguiente manera:

- Paso 1: Determine el valor en libros del activo al comienzo del año.

- Paso 2: Determine la tasa de depreciación.

- Paso 3: Multiplique el valor en libros del activo al comienzo del año por la tasa de depreciación. Si el activo se adquirió a mitad de año, se aplica una tasa de depreciación prorrateada.

- Etapa 4: Reste el monto de depreciación determinado en el Paso 3 del valor en libros del activo determinado al comienzo del año en el Paso 1. Esto nos da el valor depreciado del activo al final del año.

- Paso 5: Repita los pasos 1 a 4 durante el próximo año hasta que el valor del activo sea cero.

Ejemplos del método de depreciación del saldo decreciente

A continuación se muestran los ejemplos:

Ejemplo 1

Consideremos un ejemplo en el que la empresa A compró una máquina por 200 dólares el día 1.calle Enero de 2020 para su uso en la producción de sus bienes. Calcule la depreciación anual de la máquina. Supongamos una tasa de depreciación del 35%.

- Primero, determinamos el valor contable de la máquina a principios de año.

- En segundo lugar, multiplicamos el valor en libros al comienzo del año por la tasa de depreciación.

- En tercer lugar, al comienzo del año deducimos la depreciación del valor en libros.

Los cálculos se muestran a continuación:

| Año | BV a principios de año | Depreciación al 35% | BV a finales de año |

| 1 | 200.00 | 70.00 | 130.00 |

| 2 | 130.00 | 45,50 | 84,50 |

| 3 | 84,50 | 29,58 | 54,93 |

| 4 | 54,93 | 19.22 | 35,70 |

| 5 | 35,70 | 12.50 | 23.21 |

| 6 | 23.21 | 8.12 | 15/08 |

| 7 | 15/08 | 5.28 | 9.80 |

| octavo | 9.80 | 3.43 | 6.37 |

| 9 | 6.37 | 2.23 | 4.14 |

| 10 | 4.14 | 1,45 | 2.69 |

Ejemplo #2

Ahora tomemos un ejemplo donde el día 30 se compró el equipo a la Empresa B.Th junio de 2020 por $300 y la tasa de depreciación a cobrar por este activo es del 40%. Calcule la depreciación del equipo para cada año. Supongamos los 360 días del año.

- Primero, determinamos el valor contable de la máquina a principios de año.

- En segundo lugar, multiplicamos el valor en libros al comienzo del año por la tasa de depreciación. Desde que se compró la máquina el día 30Th Junio 2020, se puede decir que tiene 6 meses de uso. Por lo tanto, calculamos la depreciación prorrateada.

- En tercer lugar, al comienzo del año deducimos la depreciación del valor en libros.

- Cuarto, calculamos la depreciación de todo el año para los años siguientes.

Los cálculos se muestran a continuación:

| Año | BV a principios de año | Depreciación al 40% | BV a finales de año |

| 1 | 300.00 | 60.00 | 240.00 |

| 2 | 240.00 | 96.00 | 144.00 |

| 3 | 144.00 | 57,60 | 86,40 |

| 4 | 86,40 | 34,56 | 51,84 |

| 5 | 51,84 | 20,74 | 31.10 |

| 6 | 31.10 | 12.44 | 18.66 |

| 7 | 18.66 | 7.46 | 11.20 |

| octavo | 11.20 | 4.48 | 6.72 |

| 9 | 6.72 | 2.69 | 4.03 |

| 10 | 4.03 | 1.61 | 2.42 |

Ejemplo #3

Considere otro ejemplo de muebles comprados por $500 el primer día.calle Octubre de 2020. Supongamos una tasa de depreciación del 25%. Calcule la depreciación de este activo durante 10 años junto con el valor en libros al final de cada año. Supongamos los 360 días del año.

- Primero, determinamos el valor contable de la máquina a principios de año.

- En segundo lugar, multiplicamos el valor en libros al comienzo del año por la tasa de depreciación. Desde que se compró la máquina el día 30Th Junio 2020, se puede decir que tiene 3 meses de uso. Por lo tanto, calculamos la depreciación prorrateada.

- En tercer lugar, al comienzo del año deducimos la depreciación del valor en libros.

- Cuarto, calculamos la depreciación de todo el año para los años siguientes.

Los cálculos se muestran a continuación:

| Año | BV a principios de año | Depreciación al 25% | BV a finales de año |

| 1 | 500.00 | 31.25 | 468,75 |

| 2 | 468,75 | 117.19 | 351,56 |

| 3 | 351,56 | 87,89 | 263,67 |

| 4 | 263,67 | 65,92 | 197,75 |

| 5 | 197,75 | 49,44 | 148,32 |

| 6 | 148,32 | 08/37 | 111.24 |

| 7 | 111.24 | 27,81 | 83,43 |

| octavo | 83,43 | 20,86 | 62,57 |

| 9 | 62,57 | 15.64 | 46,93 |

| 10 | 46,93 | 11.73 | 35.20 |

Importancia del método de depreciación del saldo decreciente

El método de depreciación de saldo decreciente calcula una mayor depreciación en los primeros años de vida del activo. Este es un enfoque racional porque la eficiencia del sistema es mayor en los primeros años y la eficiencia disminuye a medida que aumenta la vida útil del sistema. Por tanto, se puede decir que este método de depreciación es el más adecuado y utilizado.

Ventajas del método de depreciación del saldo decreciente

Una ventaja importante del método de depreciación del saldo decreciente es que ajusta el costo del activo a los ingresos que genera. Se cobra un cargo de depreciación más alto en el primer año en que el activo es más productivo. Por otro lado, se cobra una cantidad menor en los últimos años de vida del activo.

Además, equilibra el estado de resultados porque en años posteriores aumentan los costos de reparación y mantenimiento y disminuye el monto de la depreciación. Esto muestra una imagen fiel de los ingresos netos declarados.

Desventajas del método de depreciación del saldo decreciente

Aplicar el método de depreciación del saldo decreciente puede resultar engorroso debido a los complejos cálculos matemáticos. Además, a veces no está justificado calcular diferentes importes de depreciación en diferentes años, ya que esto puede no reflejar las circunstancias reales.

Diploma

Aunque complejo, el método de depreciación del saldo decreciente se utiliza ampliamente en las organizaciones para calcular la depreciación de los activos fijos. Es una herramienta popular para determinar la utilidad que puede generar un activo a lo largo de su vida útil. Aunque existen varios métodos disponibles para calcular la depreciación, este es posiblemente el mejor método para calcular la depreciación anual y el valor contable restante.

Artículos recomendados

Esta es una guía para el método de depreciación del saldo decreciente. Aquí también analizamos la introducción y el ejemplo del método del saldo decreciente, así como sus ventajas y desventajas. También puedes echar un vistazo a los siguientes artículos para obtener más información:

- Depreciación versus amortización

- Declaraciones de auditoría

- Dividendo declarado

- Contabilidad del impuesto sobre la renta

Método de depreciación del saldo decreciente

El método de depreciación del saldo decreciente es una técnica utilizada en contabilidad para calcular la depreciación de un activo fijo de manera acelerada. A diferencia del método de línea recta, que distribuye el costo de un activo de manera uniforme a lo largo de su vida útil, el método del saldo decreciente permite deducir una mayor cantidad de depreciación en los primeros años de uso y una cantidad menor en los años posteriores.

¿Cómo se calcula la depreciación del saldo decreciente?

Para calcular la depreciación del saldo decreciente, se utiliza la fórmula:

- Calcular la tasa de depreciación anual, que suele ser el doble de la tasa utilizada en el método de línea recta.

- Aplicar la tasa de depreciación al valor en libros del activo al inicio de cada periodo contable.

- Repita este proceso cada año hasta que el valor en libros del activo sea igual a su valor residual.

Este método permite que los activos se deprecien más rápidamente al principio de su vida útil, reflejando mejor su verdadero desgaste y obsolescencia.

¿Cuáles son las ventajas del método de depreciación del saldo decreciente?

Una de las principales ventajas de este método es que permite una mayor deducción de gastos en los primeros años de uso de un activo, lo que puede ser beneficioso para la gestión de impuestos de una empresa. Además, refleja de manera más fiel la realidad de la depreciación de un activo a lo largo del tiempo.

¿Qué activos son ideales para aplicar el método del saldo decreciente?

Generalmente, se recomienda utilizar el método de depreciación del saldo decreciente para activos que tienden a perder valor de manera acelerada en los primeros años de uso, como equipos tecnológicos o maquinaria industrial.

¿Cuál es la relación entre la depreciación del saldo decreciente y la vida útil de un activo?

La vida útil de un activo determina la duración de su depreciación. En el caso del método de saldo decreciente, al acelerar la depreciación en los primeros años, se ajusta mejor a la realidad del tiempo de uso eficaz del activo.

¿Se puede cambiar de método de depreciación en mitad de la vida útil de un activo?

Sí, es posible cambiar de método de depreciación en mitad de la vida útil de un activo, siempre y cuando se justifique adecuadamente y se cumplan con los requisitos legales y contables necesarios.

[automatic_youtube_gallery type=»search» search=»Método de depreciación del saldo decreciente» limit=»1″]

¡Definitivamente el método del saldo decreciente es una joya! Cuando empecé a usarlo en mi empresa, me di cuenta de lo práctico que es para reducir impuestos y maximizar mis ganancias. ¡Gracias por la recomendación, reglusamtya y reches! Seguro que este método seguirá beneficiando a muchos emprendedores como nosotros. – jose edison

¡Totalmente de acuerdo contigo reglusamtya! A mí también me ha costado entender cómo funciona la depreciación de los activos, pero este método del saldo decreciente me parece mucho más sencillo y efectivo. Además, al aplicarlo en mi negocio, he notado que puedo ahorrar más dinero a largo plazo. ¡Gracias por compartir esta información tan útil! – reches

¡Vaya, justo lo que necesitaba! Siempre he tenido dudas sobre cómo calcular la depreciación de mis activos, y este método del saldo decreciente parece ser la solución perfecta para mi pequeño negocio. ¡Gracias por compartir esta información! Seguro me será de gran ayuda.

¡Totalmente de acuerdo con todos! El método del saldo decreciente es como la varita mágica de la depreciación, ¡hace que todo sea mucho más fácil de entender y aplicar! Desde que lo empecé a utilizar en mi negocio, he visto cómo mis finanzas han mejorado considerablemente. ¡Gracias a todos por compartir sus experiencias y hacer que este método sea aún más popular entre los emprendedores como nosotros! – iltery